Определение потенциала роста

Это - ключевой пункт. Если Вы не знаете, как высоко пойдет ваша акция - у Вас нет причины находиться в ней, какая бы она ни была. Вы должны определить " потенциал роста. " Не имеет смысла верить в то, что произойдет новый максимум. Таким образом, ваш ожидаемый верх на первом колебании вниз - предыдущий хай перед селл-оф. Пробитое донышко на первом селл-оф становится вашим текущим ожидаемым низом, потому что у Вас нет причины полагать, что колеблющаяся акция сделает новый лоу. Дэмперы часто делают два донышка вначале. Так что, если у меня есть акция, которая достаточно отпала от своего хая в процентах, где, я думаю, что потенциал роста достаточен для легкого взятия 3/8 прибыли, я буду покупать.

Потенциал роста

Поскольку день продолжается, колебания становятся более узкими, и более узкими становятся новые верхние и нижние потенциалы. Вы должны продолжать регулировать потенциал поведения, основываясь на недавнем лоу и хае, если вы намерены делать деньги в середине торгового дня. Больше про ежедневные колебания см. главу 9.

Предположим, что акция XYZ открывается на один доллар вверх по сравнению с ценой закрытия предыдущего дня. Вчера она закрылась на $ 7.00. Открывается на $ 8 и торгуется до $ 8 1/2. Теперь я ожидал бы, что 8 1/2 будет хаем дня, и текущим "потенциалом верха" является 8 1/2. Я не стал бы вкладывать в нее деньги, пока она не возвратится приблизительно к 7 5/8. Причина, почему мне нужен хороший откат, в том, что обычно акция сразу два хая не делает, но я ожидал бы, что она пойдет лишь немного выше 8 1/8 из-за как правило сужающихся колебаний.

Таким образом, когда Вы считаете ваш спрэд, вы определяете потенциальную отдачу вложений в акцию. Помните: Риск и Вознаграждение. Не рискуйте своими деньгами из-за небольшого поетнциала. Обратное верно, когда вы открываете по акции короткую позицию. Потенциальное донышко можно определить, опираясь на предыдущие минимумы. Если бы XYZ опустился до $ 7 1/2 и затем поднялся к $ 9, мой потенциал падения был бы 1 1/2. Вычисляйте потенциал падения, и если стоит рискнуть - коротите акцию на топе.

Много раз Вы будете встречать акции, которые каждый день совершают колебания, достаточные, чтобы вы взяли прибыль. Я знаю трейдеров, торгующих только такие акции; они знают модели внутридневного поведения таких акций как свои пять пальцев. Пример акции такого типа - IOMEGA (IOMG), теперь (IOM). Я начал наблюдать эту акцию каждый день в середине сентября 96г. Я заметил, что ее наряду с другими акциями технологических компаний продавали, но интерес покупателей на интредее к ней был все еще достаточно силен. Я заметил, что почти каждый день происходит римерно следующее: она открывается, потом идет продажа и затем она идет к своему хаю и выше. Я мог бы ее покупать в конце каждого дня и почти всегда открываться вверх. После этого модель поведения на интрадей повторялась. Вот какой способ делать деньги для коварного инвестора.

Дэмперы (Первый День)

Как я уже говорил, обычно я нахожу дэмперов, слушая на CNBC новости перед открытием рынка, или же сканирую с помощью программного обеспечения акции, которые гэпают. У AB Watley сканирующая программа называется Scammer, и работает как любая другая сканирующая программа. Я также ищу новости по ключевым словам, на предмет нахождения акций, получивших плохие новости, например, плохие ирнинги, убытки, понижение рейтингов, судебный процесс и т.д.

· Дэмперы должен отпасть по крайней мере на 20 % от вчерашней цены закрытия. Такое падение можно заметить лишь на акциях NASDAQ. Перед самым открытием можно увидеть бид и аск намного ниже, чем при закрытии предыдущего дня. Это дает мне сигнал сфокусировать свое внимание на этой акции. Это общий трамплин для наблюдения за повторяющимися моделями поведения.

· Обращая внимание на поведение спрэда, вам нужно попытаться выявить и устранить наиболее рискованные сделки. Если спрэд изменяется без видимой Вами причины, например, уменьшения в цене без очевидной продажи, Вы должны обратить внимание на возрастание риска совершения этой сделки, если вы в ней. Некоторые акции претерпевают чрезмерное расширение спрэда, и в такие моменты становится непонятно направление движения акции. Акции такого типа должны игнорироваться.

Заметьте, что у PUME спрэд - только 1/8 пойнта, на хорошем объеме и падение 2 3/8. Это - классический дэмпер. Хороший объем, хороший спррэд и отпал более чем 20 %.

· Вы должны знать новости по акции, и она должна торговаться на хорошем объеме. Лучшие для игры акции этого типа имеют не слишком плохие новости, и испытывают необычную для них, паническую продажу. Стойте поодаль от любых опасных новостей типа расследований или мошенничества, так как могут остановить торги по этим акциям, а открыть по цене "намного" ниже. " Знай новость " - мудрый совет благоразумному трйдеру, который хочет снизить риск до минимума. Я видел как акции падали в цене из-за известия о величине дохода, меньше ожидаемой всего на несколько пенни. Рынок всегда горячится, будь то хорошие или плохи новости, и это - ваш хлеб. Вы должны всегда оценивать историю и спрашивать себя, выглядит ли продажа логичной в свете этой новости. Большой объем всегда указывает на хорошую заинтересованность других трейдеров и обычно является причиной возникновения больших колебаний, что в свою очередь дает вам возможность ожидать хорошую прибыль.

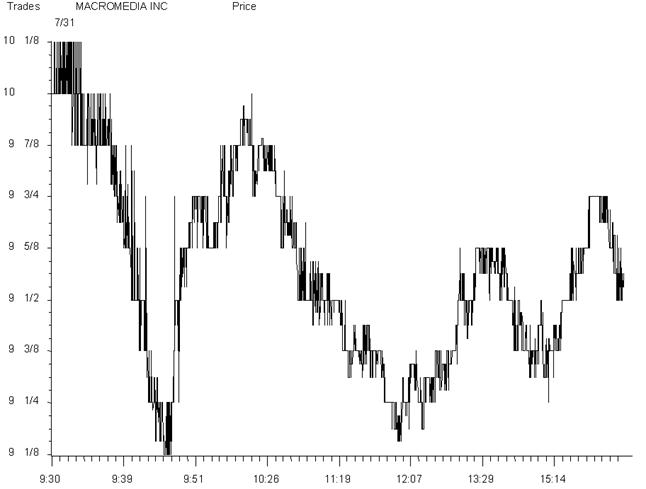

· Иногда дэмперы делают несколько минимумов рано утром торгового дня (обычно до 8:30 PST). Очень важно считать количество минимумов, которое делает акция с открытия рынка. Интересные дэмперы делают одно, два, три или больше донышек. Недавно большинство дэмперов делали только одно донышко, на котором я и покупал. Половина дэмперов, делавших только одно донышко, идут вверх. Я думаю, что с дэмперами со вторым донышком более выгодно иметь дело, приблизительно 90 % акций, которые делают второе дно, подпрыгнут, обеспечивая хорошую прибыль, а с третьим донышком будет примерно 95 % отскоков.

· Я рассматриваю донышки, являющиеся НОВЫМ минимумом, не путать с акцями, несколько раз пробивающими первое дно перед подъемом. Если я покупаю дэмпера, который опустился из-за продажи до 9 долларов и имеет спрэд 1/8, я не продам его, пока я не увижу продажу на 8 7/8. Это обычно предупреждение о том, что будет сделано новое дно. Если я вижу чрезмерную продажу на 8 7/8, я выйду из сделки и зафиксирую 1/8 пойнта убытка. Я подожду следующего донышка и перезайду снова. Многие из моих студентов, которых я учу все эти годы, настолько переживают при потере этой 1/8, что на следующем донышке им не хватает духу перезайти в бумагу, упуская при этом возможность получить прибыль значительно превышающую потерянную 1/8.