Тема 2. Стандартные функции по обработке базы данных. Расчет налога на доходы физических лиц. Защита данных от некорректного ввода

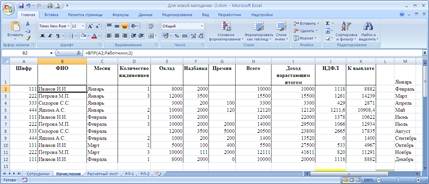

Создадим таблицу на листе «Начисления» (рис. 3) по начислению заработной платы сотрудникам предприятия и расчета налога на доходы физических лиц (НДФЛ). БД будет содержать дополнительные поля (Количество иждивенцев и Доход нарастающим итогом), необходимые для расчета НДФЛ. Для лучшего понимания принципов автоматизации расчетов несколько упростим методику расчета НДФЛ, для чего не будем учитывать особенности начисления НДФЛ для отдельных категорий граждан. С принципом начисления НДФЛ можно ознакомиться в Федеральном законе № 117-ФЗ от 05.08.2000 «Налоговый кодекс Российской Федерации (часть вторая)» со всеми дополнениями и изменениями (глава 23).

Для обработки БД имеется большой набор стандартных функций, относящихся к категориям Ссылки и массивы, Математические и Логические.

Рассмотрим функцию ВПР (<искомое значение>;<БД>;<номер столбца>). Она ищет значение в первом столбце массива таблицы (БД, которая имеет имя Работники) и возвращает значение поля по указанному номеру в той же строке. С помощью этой функции автоматизируется ввод поля ФИО при ручном вводе шифра сотрудника.

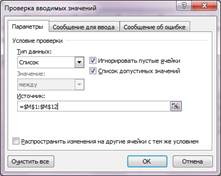

Для оптимизации ввода поля Месяц в свободной (правой части листа, столбец М) с помощью Автозаполнения вводятся названия всех месяцев. Далее для диапазона ячеек С2:С100 выполняется команда Данные/Проверка данных (рис. 4).

Рис. 3. Начисление заработной платы

Рис. 4. Проверка правильности ввода поля Месяц

Для расчета поля Доход нарастающим итогом потребуется стандартная функция СУММЕСЛИ(<диапазон проверяемых ячеек>, <критерий поиска>, <диапазон суммирования>). Если ячейку I2 можно просто приравнять ячейке H2, то в ячейку I3 необходимо ввести формулу

I2 = СУММЕСЛИ( $A$2:A3; A3; $H$2:H3), которую в дальнейшем можно будет копировать по столбцу.

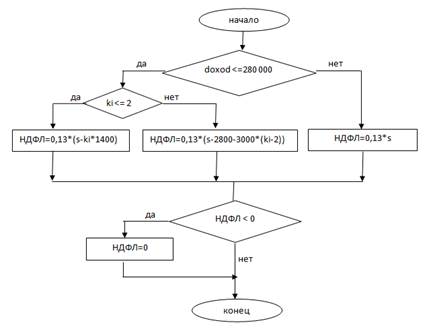

Расчет НДФЛ осуществим двумя различными способами: с помощью стандартной функции ЕСЛИ(<условие>; <значение при ИСТИНЕ>; <значение при ЛОЖНОСТИ условия>) и собственной пользовательской функции (см. тему 3). Алгоритм расчета в виде блок-схемы приведен на рис. 5. В качестве параметров при расчете используются:

doxod – доход нарастающим итогом с начала года;

s – всего начислено;

ki – количество иждивенцев (в т.ч. детей).

Рис.5. Блок-схема расчета НДФЛ.

В алгоритме принято: налоговый вычет на первых детей - 1400 руб., налоговый вычет на последующих 3000 руб. и начисляется на детей свыше двух, налоговые вычеты не предоставляются при доходе нарастающим итогом в течение года свыше 280 000 руб., процент налога 13%.

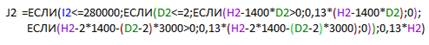

Т.о., формула расчета во второй строке будет выглядеть

Индивидуальное задание № 2. Условно постоянные данные для расчета НДФЛ (процент налога, налоговый вычет на первого и второго ребенка, налоговый вычет на каждого последующего ребенка, доход, свыше которого налоговый вычет не предоставляется) введите в ячейки текущего рабочего листа и рассчитайте НДФЛ.