МАКРОЭКОНОМИЧЕСКОЙ ПОЛИТИКИ

Модификация механизма и эффективность макроэкономической политики зависит от режима валютных курсов.

ПЕРВЫЙ СЛУЧАЙ: ДЛЯ ФИКСИРОВАННОГО ВАЛЮТНОГО КУРСА.

Гипотеза: абсолютно (совершенно) мобильный капитал.

Предполагаем, что государство поддерживает валютный курс на фиксированном уровне с помощью валютных интервенций, тогда механизм выравнивания или установления макроэкономического равновесия внешнего и внутреннего действует через сдвиги кривой LM. Предположим мы в зоне ВР<0, но при этом внутри равновесия.

1.В зоне ВР<0,  (начинается отток капитала из страны, следовательно национальная валюта начинает обесцениваться. R - растет (работаем с прямой котировкой).

(начинается отток капитала из страны, следовательно национальная валюта начинает обесцениваться. R - растет (работаем с прямой котировкой).

Если начинается рост R. то ЦБ предлагает иностранную валюту.

Рассмотрим баланс ЦБ (случай продажи иностранной валюты):

| Актив | Пассив |

| Государственные ц/б Валютные резервы | Национальная валюта Резервы КБ |

В результате этих действий ЦБ снижается монетарный базис (М = min H), следовательно, через действие денежного мультипликатора, уменьшается количество денег в обращении.

2.ВР>0, что ведет к росту импорта капитала, значит снижается R. следовательно скупаем иностранную валюту, что увеличивает валютные резервы в активе ЦБ, следовательно растет монетарный базис (М). Покажем это графически:

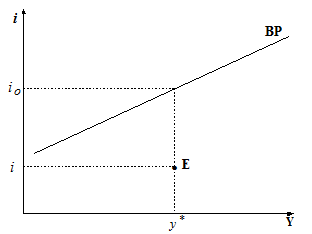

Предположим, установилось равновесие на внутреннем рынке, но в зоне BP<0. В условиях абсолютной иммобильности капитала  . В случае, если

. В случае, если  - наблюдается отток капитала, что вызывает рост R и снижение монетарного базиса до М = min H. Тогда снижение

- наблюдается отток капитала, что вызывает рост R и снижение монетарного базиса до М = min H. Тогда снижение  ведет к сдвигу LM влево и вверх до

ведет к сдвигу LM влево и вверх до  . И аналогично для зоны BP>0, т.е. через сдвиг кривой LM.

. И аналогично для зоны BP>0, т.е. через сдвиг кривой LM.

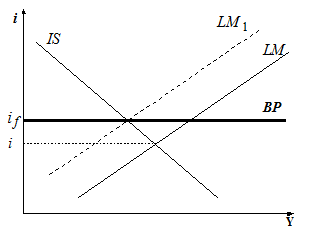

Такой механизм установления макроэкономического равновесия полностью нейтрализует монетарную политику, она теряет свою эффективность (для целей внутри экономического регулирования).

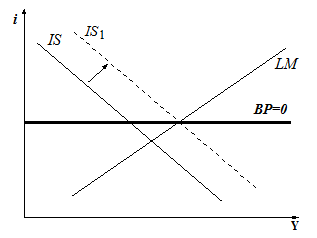

Равновесие установилось в зоне неполной занятости и государство решило использовать монетарную экспансию, т.е. повысить М, чтобы стимулировать экономический рост.  .

.

Мы из точки Е переходим в точку  - зона BP<0, следовательно обесценивается национальная валют, что ведет к распродаже валютных резервов и к сжатию монетарного базиса. Т.е. происходит обратное

- зона BP<0, следовательно обесценивается национальная валют, что ведет к распродаже валютных резервов и к сжатию монетарного базиса. Т.е. происходит обратное  .

.

Если боремся с инфляцией, применяем меры по монетарному сжатию, тогда  .

.

в зону BP>0, следовательно национальная валюта дорожает и растут валютные резервы, что приводит к возврату

в зону BP>0, следовательно национальная валюта дорожает и растут валютные резервы, что приводит к возврату  . Зато эффективность фискальной политики повышается.

. Зато эффективность фискальной политики повышается.

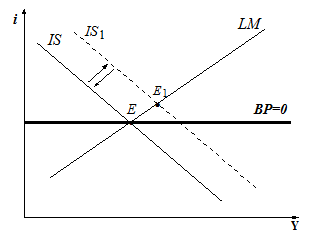

С безработицей боремся с помощью фискальной политики: рост G ведет к  , при этом BP>0, следовательно

, при этом BP>0, следовательно  , следовательно продукт растет в большей степени, чем мы планировали. Аналогично для случая, когда боремся с инфляцией фискальной политикой.

, следовательно продукт растет в большей степени, чем мы планировали. Аналогично для случая, когда боремся с инфляцией фискальной политикой.

ВТОРОЙ СЛУЧАЙ: ПЛАВАЮЩИЙ ВАЛЮТНЫЙ КУРС.

Гипотеза: абсолютно мобильный капитал.

В условиях плавающих валютных курсов движение происходит через движение кривой IS. ЦБ не “связан по рукам и ногам” в поддержании валютного курса, который формируется под действием рыночных механизмов.

Валютный курс меняется, следовательно меняется относительная выгодность экспорта и импорта.

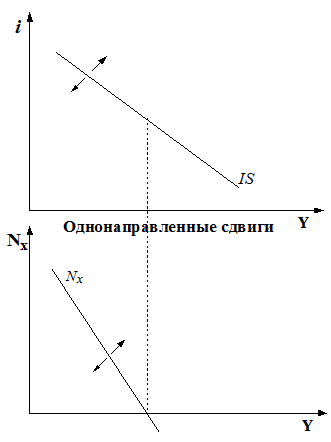

Вспомним: если кривая чистого экспорта  сдвигается, то сдвигается IS.

сдвигается, то сдвигается IS.

Посмотрим это графически:

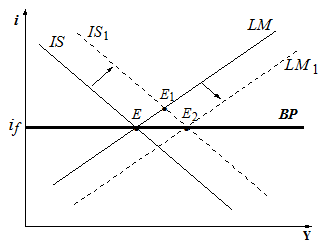

Пусть внутреннее равновесие в зоне BP<0,  - необходимая ставка для BP=0, тогда имеем отток капитала, следовательно национальная валюта обесценивается, растет R, следовательно экспорт становится более выгодным, значит чистый экспорт растет, что приведет к сдвигу

- необходимая ставка для BP=0, тогда имеем отток капитала, следовательно национальная валюта обесценивается, растет R, следовательно экспорт становится более выгодным, значит чистый экспорт растет, что приведет к сдвигу  . Аналогично для зоны BP<0.

. Аналогично для зоны BP<0.

Фискальная политика становится менее эффективной (теоретически полностью нейтрализуется)

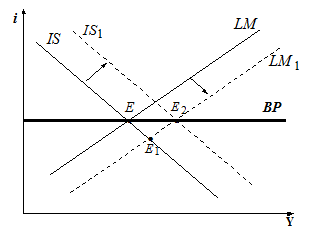

Задумали повысить национальный продукт, используя фискальную политику.  , BP>0, следовательно национальная валюта дорожает; сокращается экспорт; увеличивается импорт; чистый экспорт снижается, что приводит к

, BP>0, следовательно национальная валюта дорожает; сокращается экспорт; увеличивается импорт; чистый экспорт снижается, что приводит к  . Зато повышается эффективность монетарной политики.

. Зато повышается эффективность монетарной политики.

Увеличиваем национальный продукт методами монетарной политики.  . Попадаем в зону BP<0 в соответствии с предыдущими рассуждениями имеем: конкурентоспособность импорта падает, экспорт увеличивается, повышается чистый экспорт, что ведет к

. Попадаем в зону BP<0 в соответствии с предыдущими рассуждениями имеем: конкурентоспособность импорта падает, экспорт увеличивается, повышается чистый экспорт, что ведет к  .

.

Обесценивание национальной валюты позволяет повысить национальный продукт. В это время в других странах дорожает национальная валюта, а их национальный продукт снижается.

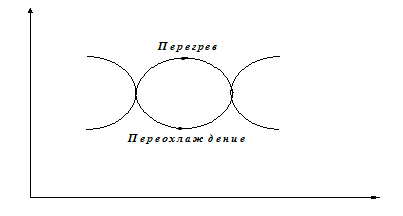

В случае синхронности экономических проблем не возникает, т.е. в одной стране перегрев экономики, а в другой обесценивание валюты и повышение национального продукта.

В случае применения режима плавающих валютных курсов возникает необходимость в координации валютной политики в разных странах, иначе возможны валютные войны.