рефераты конспекты курсовые дипломные лекции шпоры

- Раздел Финансы

- /

- Бухгалтерский финансовый учет

Реферат Курсовая Конспект

Бухгалтерский финансовый учет

Бухгалтерский финансовый учет - раздел Финансы, Ирина Карташова Наталия Каморджанова ...

Ирина Карташова Наталия Каморджанова

Бухгалтерский финансовый учет

Завтра экзамен! –

Наталия Александровна Каморджанова, Ирина Валериевна Карташова

Бухгалтерский финансовый учет

Предисловие

Бухгалтерский учет – это область специальных экономических знаний, имеющих в современном обществе важное прикладное значение. Он необходим для каждого предприятия независимо от вида и целей его деятельности. В бухгалтерском учете обеспечиваются:

♦ регистрация;

♦ обработка;

♦ хранение информации о фактах финансово‑хозяйственной деятельности с целью ее предоставления заинтересованным лицам для принятия управленческих решений.

Знание бухгалтерского учета и умение анализировать полученные данные необходимы не только профессиональным учетным работникам, но и хозяйственным руководителям, поскольку ответственность за организацию бухгалтерского учета и соблюдение законодательства при выполнении хозяйственных операций несет руководитель предприятия.

Экономист в настоящее время функционирует в сложной социальной, экономической и юридической среде. В этой связи расширяется перечень знаний, которыми он должен обладать. Основным требованием является высокий стандарт профессионального обучения.

Целью преподавания дисциплины «Бухгалтерский учет» является формирование у студентов понимания сущности и роли бухгалтерского учета, методологии и организации бухгалтерского учета на предприятиях различных организационно‑правовых форм.

Данное учебное пособие предназначено для того, чтобы накануне экзамена по бухгалтерскому учету студент мог проверить, получил ли он в процессе обучения четкое и ясное представление:

1. О сущности и принципах бухгалтерского учета как информационной системы для принятия управленческих решений по эффективному использованию различных ресурсов.

2. О содержании специальной терминологии, используемой в бухгалтерском учете.

3. О теоретической интерпретации основных категорий бухгалтерского учета на основе нормативных актов.

4. О конкретных методах и приемах работы с первичной документацией и отчетностью.

5. О конкретных методах организации учета средств предприятия на основе действующих законодательных актов и нормативных документов.

6. О конкретных методах организации учета капитала и обязательств предприятия.

Принимая экзамен по бухгалтерскому учету, мы слышали от студентов, например, такие ответы: «отчетность бывает годоваловая», «удовлетворенные статьи баланса», «отбили кредиты», «выиграть прибыль», «пределы баланса», «хронометрическая запись», «хроническая запись» и т. д. и т. п. Мы работали над этим учебным пособием с надеждой помочь студентам не совершать и такого рода ошибок.

Учебное пособие разработано преподавателями кафедры бухгалтерского учета и аудита Санкт‑Петербургского государственного инженерно‑экономического университета: заслуженным работником высшей школы РФ, заведующим кафедрой, доктором экономических наук, профессором Наталией Александровной Каморджановой, кандидатом экономических наук, доцентом Ириной Валериевной Карташовой. Глава 12 написана кандидатом экономических наук, финансовым директором ЗАО «ВИДЕО ИНТЕРНЕШНЛ ПЕТЕРБУРГ» Денисом Рашитовичем Каморджановым.

С момента выпуска Гражданского кодекса РФ в нормативных актах, издаваемых федеральными органами в отношении хозяйствующих субъектов, фигурирует понятие организация , что может вызвать сложности лингвистического характера, например «организация учета основных средств в организации». В связи с этим в данном учебном пособии в качестве синонима термина «организация» будет нередко употребляться термин «предприятие».

Основы бухгалтерского финансового учета

1.1. Бухгалтерский финансовый учет: сущность и значениеСистема нормативного регулирования бухгалтерского финансового учета в россии

1.2.1. Какова иерархия нормативного регулирования бухгалтерского учета? В настоящее время в России имеет место определенная система нормативного… I (законодательный) уровень представлен федеральными законами, постановлениями Правительства РФ, указами Президента…Учет денежных средств

Учет кассовых операций

2.1.1. Какими нормативными документами регламентируется порядок ведения кассовых операций на предприятиях Российской Федерации? ♦ Порядком ведения кассовых операций в Российской Федерации,… ♦ Положением о правилах организации наличного денежного обращения на территории Российской Федерации от…Журнал регистрации приходных и расходных кассовых ордеров

Все факты поступления и выдачи наличных денег отражаются в кассовой книге.… Ответственность за соблюдение порядка ведения кассовых операций возлагается на руководителя предприятия, главного…Учет денежных средств на различных счетах в банках

2.2.1. Какими нормативными документами регламентируется порядок ведения операций на расчетном счете? ♦ Положением Центрального банка Российской Федерации «О безналичных… ♦ Указанием Центрального банка Российской ФедерацииУчет движения валютных средств

2.3.1. Какими нормативными документами регламентируется порядок ведения операций на валютном счете? ♦ Законом Российской Федерации от 10.12.2003 г. № 173‑ФЗ «О… ♦ Инструкцией ЦБ РФ от 30.03.2004 г. № 111‑И «Об обязательной продаже части валютной выручки на внутреннем…Валютных счетах предприятия, подлежат пересчету в рубли

по курсу, котируемому Центральным банком РФ.

Такой пересчет осуществляется:

♦ на дату зачисления или списания валютных средств с банковских счетов;

♦ на дату составления бухгалтерской отчетности;

♦ по мере изменения курсов иностранных валют.

В результате такого пересчета возникают курсовые разницы, которые отражаются в составе прочих доходов или расходов.

Зачисление курсовых разниц с 1 января 2000 года может осуществляться только по мере их принятия к бухгалтерскому учету.

Делаются бухгалтерские записи на счетах:

♦ на сумму положительной курсовой разницы:

Д 52 «Валютные счета»;

К 91 «Прочие доходы и расходы» субсчет 91‑1 «Прочие доходы»;

♦ на сумму отрицательной курсовой разницы:

Д 91 «Прочие доходы и расходы» субсчет 91‑2 «Прочие расходы»;

К 52 «Валютные счета».

Расчеты

Учет расчетов по налогам и сборам

3.1.1. На каких синтетических счетах ведется бухгалтерский учет расчетов по налогам и сборам? Обобщение информации о расчетах с бюджетами по налогам и сборам, уплачиваемым… По кредиту счета 68 «Расчеты по налогам и сборам» отражают суммы, причитающиеся по налоговым декларациям (расчетам) к…Учет расчетов с подотчетными лицами

3.2.1. Кто может выступать в качестве подотчетного лица? Подотчетными лицами могут выступать работники организации, получившие авансом… Руководитель организации приказом (распоряжением) утверждает список лиц, имеющих право получать в кассе наличные…Учет расчетов с поставщиками и подрядчиками

3.3.1. Как возникают взаимоотношения с поставщиками и подрядчиками? На основании заключенных договоров расчеты с поставщиками и подрядчиками… ♦ за полученные товарно‑материальные ценности, принятые выполненные работы и потребленные услуги, включая…Учет расчетов с покупателями и заказчиками

3.4.1. На каких счетах бухгалтерского учета ведется синтетический учет расчетов с покупателями и заказчиками? Для обобщения информации о расчетах с покупателями и заказчиками предназначен… По дебету этого счета отражают суммы, на которые предъявлены расчетные документы. По кредиту – суммы поступивших…Учет расчетов с разными дебиторами и кредиторами

3.5.1. На каких счетах бухгалтерского учета ведется синтетический учет расчетов с разными дебиторами и кредиторами? Все расчеты, не подлежащие учету на счетах 60–75, отражают на… К счету 76 «Расчеты с разными дебиторами и кредиторами» могут открываться следующие субсчета:Учет долгосрочных инвестиций

Понятие, оценка и классификация долгосрочных инвестиций

4.1.1. Что такое инвестиции?

В соответствии с действующим законодательством инвестиции представляют собой денежные средства, целевые банковские вклады, паи, акции, другие ценные бумаги, технологии, машины, оборудование, лицензии, любое другое имущество или имущественные права, интеллектуальные ценности, вкладываемые в объекты предпринимательской и других видов деятельности в целях получения прибыли (дохода) или достижения положительного социального эффекта.

4.1.2. Какими нормативными документами регламентируется порядок учета долгосрочных инвестиций?

♦ Положением по ведению бухгалтерского учета и бухгалтерской отчетности в Российской Федерации, утвержденным приказом Минфина Российской Федерации от 29.07.1998 г. № 34н, с изменениями и дополнениями, внесенными приказами Минфина Российской Федерации от 30.12.1999 г. № 107н, от 24.03.2000 г. № 31н, от 18.09.2006 г. № 116н, от 26.03.2007 г. № 26н;

♦ Положением по бухгалтерскому учету долгосрочных инвестиций; письмо Минфина Российской Федерации от 30.12.1993 г. № 160;

♦ Положением по бухгалтерскому учету «Учет договоров (контрактов) на капитальное строительство» (ПБУ 2/94), утвержденным приказом Минфина Российской Федерации от 20.12.1994 г. № 167;

♦ Методическими указаниями по бухгалтерскому учету основных средств. Приказ Минфина Российской Федерации от 13.10.2003 г. № 91н.

4.1.3. Куда предприятие может инвестировать средства?

Инвестиции подразделяются на финансовые вложения и инвестиции в нефинансовые активы.

Финансовые вложения представляют собой вложения денежных средств, материальных и иных ценностей в ценные бумаги других юридических лиц, процентные облигации государственных и местных займов, уставные (складочные) капиталы других юридических лиц, созданных на территории страны или за ее пределами, и т. п., а также займы, предоставленные другим юридическим лицам.

Инвестиции в нефинансовые активы представлены инвестициями в основные средства, инвестициями в нематериальные активы и инвестициями в другие нефинансовые активы.

Долгосрочные инвестиции – это затраты на создание, увеличение размеров, а также на приобретение внеоборотных активов длительного пользования (свыше одного года), не предназначенных для продажи.

Под вложениями во внеоборотные активы (вложениями капитала) понимают инвестиции предприятия в любые виды внеоборотных активов. Законченные долгосрочные инвестиции оценивают исходя из инвентарной стоимости законченных строительных объектов и приобретенных отдельных видов основных средств и других долгосрочных активов (внеоборотных активов).

4.1.4. С чем связаны долгосрочные инвестиции предприятия?

Долгосрочные инвестиции связаны:

♦ с осуществлением капитального строительства в форме нового строительства, а также реконструкции, расширения и технического перевооружения действующих предприятий и объектов непроизводственной сферы;

♦ с приобретением зданий, сооружений, оборудования, транспортных средств и других отдельных объектов (или их частей) основных средств;

♦ с приобретением земельных участков и объектов природопользования;

♦ с приобретением и созданием активов нематериального характера (патентов, лицензий, прав пользования земельными участками, природными ресурсами, научно‑исследовательских и опытно‑конструкторских разработок, проектно‑изыскательских работ и др.).

4.2. Учет долгосрочных инвестиций (вложений во внеоборотные активы) 4.2.1. каков порядок учета долгосрочных инвестиций?

Учет долгосрочных инвестиций ведется по фактическим расходам:

♦ в целом по строительству и по отдельным объектам (зданию, сооружению и др.), входящим в него;

♦ по приобретаемым отдельным объектам основных средств, земельным участкам, объектам природопользования и нематериальным активам.

При строительстве объектов застройщик ведет учет затрат нарастающим итогом с начала строительства, в разрезе отчетных периодов до ввода объектов в действие или до полного производства соответствующих работ и затрат.

Наряду с учетом затрат по фактической стоимости застройщик независимо от способа производства строительных работ ведет учет произведенных капитальных вложений по договорной стоимости.

При организации учета затрат по строительству объектов застройщику необходимо предусматривать получение информации о воспроизводственной и технологической структуре затрат, способе производства строительных работ, а также о предназначении строящихся объектов и иных приобретений.

4.2.2. На каких счетах ведется синтетический учет долгосрочных инвестиций?

Бухгалтерский учет долгосрочных инвестиций ведется на активном балансовом счете 08 «Вложения во внеоборотные активы». На этом счете отражаются инвестиции по их видам на специально открываемых субсчетах соответствующего наименования:

♦ «Приобретение объектов природопользования»;

♦ «Строительство объектов основных средств»;

♦ «Приобретение объектов основных средств»;

♦ «Приобретение нематериальных активов»;

♦ «Перевод молодняка животных в основное стадо»;

♦ «Приобретение взрослых животных»;

♦ «Выполнение научно‑исследовательских, опытно‑конструкторских и технологических работ» независимо от источников их финансирования.

На счете 08 «Вложения во внеоборотные активы» отражается стоимость объектов капитального строительства, находящихся во временной эксплуатации, до ввода их в постоянную эксплуатацию, а также стоимость объектов недвижимого имущества, на которые отсутствуют документы, подтверждающие государственную регистрацию объектов недвижимости в установленных законодательством случаях.

4.2.3. Каков порядок отражения операций, связанных с приобретением и строительством основных средств?

Приобретение и строительство основных средств отражаются на счете 08 «Вложения во внеоборотные активы» субсчет 08‑3 «Строительство объектов основных средств» и субсчет 08‑4 «Приобретение объектов основных средств». Учет капитальных вложений организуется по видам строящихся и приобретаемых объектов основных средств.

Если оборудование не требует монтажа, то затраты на его приобретение отражаются непосредственно на счете 08 «Вложения во внеоборотные активы» по мере их поступления. На сумму принятых к оплате счетов подрядчика за поставленное оборудование делаются бухгалтерские записи на счетах бухгалтерского учета:

Д 08 «Вложения во внеоборотные активы» – на сумму фактических затрат (без НДС),

Д 19 «Налог на добавленную стоимость по приобретенным ценностям» субсчет 19‑1 «Налог на добавленную стоимость при приобретении основных средств» – на сумму НДС,

К 60 «Расчеты с поставщиками и подрядчиками» –

на сумму фактических затрат, включая НДС.

4.2.4. Когда следует производить налоговые вычеты по НДС при долгосрочном инвестировании и как их отразить в учете?

При приобретении основных средств и нематериальных активов налоговые вычеты по НДС производятся после принятия объектов к учету.

При осуществлении капитального строительства, монтажа основных средств, строительно‑монтажных работ для собственного потребления налоговые вычеты производятся по мере постановки на учет законченных объектов или реализации незавершенных объектов.

НДС, учтенный на дебете субсчета 19‑1 «Налог на добавленную стоимость при приобретении основных средств», предъявляется полностью бюджету к возмещению при оприходовании объекта основных средств, если иное не предусмотрено законодательством. При этом делаются бухгалтерские записи на счетах бухгалтерского учета:

Д 68 «Расчеты по налогам и сборам» субсчет «Расчеты с бюджетом по НДС»,

К 19 «Налог на добавленную стоимость по приобретенным ценностям» субсчет 19‑1 «Налог на добавленную стоимость при приобретении основных средств».

4.2.5. Какие делаются бухгалтерские записи, если оборудование требует монтажа?

Если технологическое, энергетическое и производственное оборудование требует монтажа, то его учитывают на счете 07 «Оборудование к установке» в сумме фактических затрат по его приобретению:

Д 07 «Оборудование к установке» – на сумму фактических затрат,

Д 19 «Налог на добавленную стоимость по приобретенным ценностям» субсчет 19‑1 «Налог на добавленную стоимость при приобретении основных средств» – на сумму НДС,

К 60 «Расчеты с поставщиками и подрядчиками» – на сумму принятых к оплате счетов, включая НДС. Если технологическое и производственное оборудование приобретено для производства продукции, освобожденной от уплаты налога на добавленную стоимость, то на счете 07 «Оборудование к установке» оно учитывается по сумме фактических затрат, включая налог на добавленную стоимость. При этом делаются бухгалтерские записи на счетах бухгалтерского учета:

Д 07 «Оборудование к установке»,

К 60 «Расчеты с поставщиками и подрядчиками».

Для оформления поступившего на склад оборудования, предназначенного для установки, применяется акт о приеме оборудования (форма № ОС‑14). Акт составляется в двух экземплярах и подписывается приемной комиссией.

Оборудование, сданное в монтаж, согласно акту приема‑передачи оборудования в монтаж (форма № ОС‑15) отражается бухгалтерскими записями:

Д 08 «Вложения во внеоборотные активы» субсчет 08‑3 «Строительство объектов основных средств»,

К 07 «Оборудование к установке».

4.2.6. Как учитывают операции, связанные с приобретением земельных участков?

Фактические затраты, связанные с приобретением земельных участков в собственность предприятий, учитываются по дебету счета 08 «Вложения во внеоборотные активы» субсчет 08‑1 «Приобретение земельных участков» в корреспонденции с кредитом счета 60 «Расчеты с поставщиками и подрядчиками». Земельные участки, являющиеся собственностью предприятия, числятся в составе объектов основных средств.

4.2.7. Как ведется синтетический учет приобретения нематериальных активов?

Приобретение или создание нематериальных активов рассматривается как процесс капитальных вложений, для учета которого используется активный калькуляционный счет

08 «Вложения во внеоборотные активы» субсчет 08‑5 «Приобретение нематериальных активов».

На сумму затрат по приобретению нематериальных активов делаются бухгалтерские записи:

Д 08 «Вложения во внеоборотные активы» субсчет 08‑5 «Приобретение нематериальных активов»,

Д 19 «Налог на добавленную стоимость по приобретенным ценностям» субсчет 19‑2 «Налог на добавленную стоимость при приобретении нематериальных активов» – на сумму НДС,

К 60 «Расчеты с поставщиками и подрядчиками» – на сумму принятых к оплате счетов, включая НДС.

4.2.8. Как отражаются в учете расходы по созданию отдельных объектов нематериальных активов?

Расходы по доведению объектов нематериальных активов до работоспособного состояния состоят из необходимых материальных и трудовых затрат, а также включают долю накладных расходов.

Затраты по созданию отдельных объектов нематериальных активов включают заработную плату разработчиков, начисления социального налога и накладные расходы общехозяйственного характера. В случаях создания отдельных объектов нематериальных активов и принятия их на учет будут иметь место следующие записи на счетах бухгалтерского учета:

Д 08 «Вложения во внеоборотные активы» субсчет 08‑5 «Приобретение нематериальных активов» – на всю сумму затрат по созданию объекта нематериальных активов,

К 70 «Расчеты с персоналом по оплате труда» – на сумму заработной платы, начисленной разработчикам К 69 «Расчеты по социальному страхованию и обеспечению» – на сумму начисленного единого социального налога,

К 26 «Общехозяйственные расходы» – на сумму накладных расходов, относящихся к капитальным вложениям в нематериальные активы.

4.2.9. Какие бухгалтерские записи делают при принятии на учет объекта нематериальных активов?

При принятии объекта нематериальных активов на учет делаются записи на счетах бухгалтерского учета:

Д 04 «Нематериальные активы»,

К 08 «Вложения во внеоборотные активы» субсчет 08‑5 «Приобретение нематериальных активов» – на всю сумму фактических затрат по созданию объекта нематериальных активов.

4.2.10. Каковы условия применения налоговых вычетов по НДС?

Условия применения вычетов по налогу на добавленную стоимость:

♦ товары (работы, услуги) приобретены для осуществления производственной деятельности, для перепродажи и иных операций, признаваемых объектами налогообложения по НДС;

♦ налог фактически уплачен таможенным органам при ввозе товаров на таможенную территорию РФ;

♦ товары, работы, услуги, имущественные права приняты на учет;

♦ наличие правильно оформленного счета‑фактуры;

♦ по основным средствам, в том числе оборудованию к установке, и (или) нематериальным активам вычеты сумм налога, предъявленных продавцами налогоплательщику при приобретении либо уплаченных при ввозе на таможенную территорию РФ, производятся в полном объеме после принятия на учет данных основных средств, в том числе оборудования к установке, и (или) нематериальных активов;

♦ выделена отдельной строкой сумма НДС в расчетных и первичных учетных документах.

Не подлежит вычету НДС, относящийся к товарам (работам, услугам), использованным при производстве и реализации товаров (работ, услуг), освобождаемых от налогообложения.

К налоговым вычетам по налогу на добавленную стоимость относятся:

♦ суммы НДС по товарам (работам, услугам) и имущественным правам, приобретаемым для осуществления операций, признаваемых объектами налогообложения по НДС;

♦ суммы НДС, исчисленные налогоплательщиком с сумм оплаты, частичной оплаты, полученных в счет предстоящих поставок товаров (работ, услуг), в последствии подлежат вычету. Указанный вычет производится с даты отгрузки соответствующих товаров (выполнения работ, оказания услуг).

♦ НДС по капитальному строительству, монтажу (сборке) основных средств, по приобретенным объектам незавершенного строительства, товарам (работам, услугам), приобретенным для выполнения строительномонтажных работ;

♦ НДС, исчисленный при выполнении строительномонтажных работ для собственного потребления. При выполнении СМР для собственного потребления налоговая база по НДС определяется как стоимость выполненных работ, исчисленная исходя из всех фактических расходов налогоплательщика на их выполнение;

♦ НДС, уплаченный по расходам на командировки и представительским расходам принимаемым к вычету при исчислении налога на прибыль организаций ;

♦ НДС, удержанный из доходов иностранных юридических лиц, не состоящих на учете в налоговых органах РФ;

♦ НДС по имуществу, нематериальным активам и имущественным правам, полученным в качестве вклада в уставный капитал, при условии, что указанные суммы НДС были восстановлены акционером (участником, пайщиком) передавшим такое имущество.

Порядок применения вычетов:

♦ при приобретении основных средств и нематериальных активов вычеты производятся после принятия объектов к учету ;

♦ вычеты НДС, удержанного с иностранных лиц, производятся налоговыми агентами только после его уплаты в бюджет и при условии использования приобретенных товаров (работ, услуг) для производственной деятельности (налоговыми агентами признаются лица, состоящие на учете в налоговых органах, приобретающие на территории РФ товары (работы, услуги) у иностранных лиц);

♦ вычеты НДС, относящегося к товарам (работам, услугам), использованным при производстве и реализации экспортируемых товаров, производятся только при представлении в налоговые органы документов, подтверждающих экспорт ;

♦ не установлен единый стандартный способ распределения НДС по косвенным затратам, связанным с реализацией товаров внутри РФ и на экспорт.

Восстановление НДС:

В соответствии со ст. 170 НК РФ, суммы НДС, принятые ранее к вычету, подлежат восстановлению в следующих случаях:

♦ при передаче имущества, нематериальных активов и имущественных прав в качестве вклада в уставный капитал хозяйственных обществ и товариществ;

♦ при дальнейшем использовании товаров (работ, услуг), в том числе основных средств и нематериальных активов, и имущественных прав для осуществления операций, не облагаемых НДС;

♦ при дальнейшем использовании товаров (работ, услуг), в том числе основных средств и нематериальных активов, и имущественных прав для осуществления операций после получения организацией права на освобождение от исполнения обязанностей плательщика НДС;

♦ при переходе налогоплательщика на специальные налоговые режимы (ЕНВД, УСН).

Суммы НДС в отношении основных средств и нематериальных активов подлежат восстановлению в размере, пропорциональном остаточной (балансовой) стоимости объектов без учета переоценки.

Учет основных средств

Понятие, оценка и классификация основных средств

5.1.1. Какие активы относятся к основным средствам?

В соответствии с ПБУ 6/01 при принятии к бухгалтерскому учету активов в качестве основных средств необходимо единовременное выполнение следующих условий:

а) предназначения для использования в производстве продукции, при выполнении работ или оказании услуг, для управленческих нужд организации; либо для предоставления за плату во временное владение и пользование или во временное пользование;

б) использование в течение длительного времени, т. е. в течение срока полезного использования, продолжительностью свыше 12 месяцев или обычного операционного цикла, если он превышает 12 месяцев;

в) организацией не предполагается последующая перепродажа данных активов;

г) способность приносить организации экономические выгоды (доход) в будущем.

Сроком полезного использования является период, в течение которого использование объекта основных средств приносит доход организации. Для отдельных групп основных средств срок полезного использования определяется исходя из количества продукции (объема работ в натуральном выражении), ожидаемого к получению в результате использования этого объекта.

К основным средствам относятся:

♦ здания, сооружения;

♦ измерительные и регулирующие приборы и устройства, вычислительная техника;

♦ рабочий, продуктивный и племенной скот;

♦ инструмент, производственный и хозяйственный инвентарь и принадлежности;

♦ транспортные средства;

♦ рабочие и силовые машины и оборудование;

♦ многолетние насаждения.

В составе основных средств учитываются также: капитальные вложения на коренное улучшение земель (осушительные, оросительные и другие мелиоративные работы); капитальные вложения в арендованные объекты основных средств; земельные участки, объекты природопользования (вода, недра и другие природные ресурсы); доходные вложения организации в часть имущества, оборудование и другие ценности, имеющие материально‑вещественную форму, предоставляемые организацией за плату во временное пользование (временное владение и использование) с целью получения дохода.

5.1.2. Какие нормативные документы определяют порядок учета основных средств?

♦ Положение по ведению бухгалтерского учета и бухгалтерской отчетности в Российской Федерации, утвержденное приказом Минфина РФ от 29.07.1998 г. № 34н, с изменениями и дополнениями, внесенными приказами Минфина Российской Федерации от 30.12.1999 г. № 107н, от 24.03.2000 г. № 31н, от 18.09.2006 г. № 116н, от 26.03.2007 г. № 26н;

♦ Положение по бухгалтерскому учету «Учет основных средств» (ПБУ 6/01), утвержденное приказом Минфина РФ от 30.03.2001 г. № 26н с изменениями и дополнениями от 18.05.2002 г. № 45н, от 12.12.2005 г. № 147н, от 18.09.2006 г. № 116н, от 27.11.2006 г. № 156н;

♦ Методические указания по бухгалтерскому учету основных средств, утвержденные приказом Минфина Российской Федерации от 13.10.2003 г. № 91н, с изменениями, внесенными приказом Минфина Российской Федерации от 27.11.2006 г. № 156н;

♦ О внесении изменений в нормативные правовые акты по бухгалтерскому учету, утвержденные приказом Минфина Российской Федерации от 24.03.2000 г. № 31н;

♦ Приказ Минфина Российской Федерации от 22.07.2003 г. № 67н «О формах бухгалтерской отчетности организации», с изменениями, внесенными приказами Минфина Российской Федерации от 31.12.2004 г. № 135н, 18.09.2006 г. № 115н.

5.1.3. Какие виды оценки основных средств существуют в бухгалтерском учете?

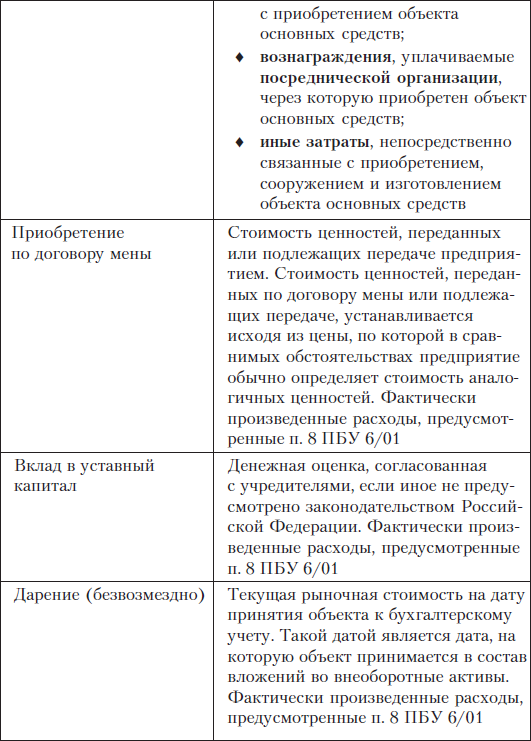

В соответствии с действующим порядком основные средства отражаются в бухгалтерском учете по первоначальной или восстановительной стоимости. Первоначальная стоимость определяется по‑разному в зависимости от источников (каналов) поступления основных средств.

Приобретенные за плату объекты основных средств, бывшие в эксплуатации, принимаются к бухгалтерскому учету по сумме фактических затрат по покупке и расходов по доставке, монтажу и других – это первоначальная стоимость бывших в эксплуатации объектов основных средств. 5.1.4. Возможно ли изменение первоначальной стоимости объектов основных средств после их ввода в эксплуатацию?

Стоимость основных средств, в которой они приняты к бухгалтерскому учету, не подлежит изменению, кроме случаев, установленных законодательством Российской Федерации и ПБУ 6/01. Изменение первоначальной стоимости основных средств происходит в случаях:

♦ достройки;

♦ дополнительного оборудования;

♦ реконструкции;

♦ частичной ликвидации;

♦ переоценки.

5.1.5. Что такое восстановительная стоимость? Как переоцениваются объекты основных средств?

Восстановительная стоимость – это затраты предприятия по воспроизводству объекта основных средств в конкретных экономических условиях.

По восстановительной стоимости основные средства оцениваются в результате их переоценки. Согласно ПБУ 6/01, предприятие имеет право не чаще одного раза в год (на начало отчетного года) переоценивать группы объектов основных средств по текущей (восстановительной) стоимости, если данный объект переоценивался ранее, и по сумме амортизации, начисленной за все время использования объекта, или прямого пересчета по документально подтвержденным рыночным ценам.

При принятии решения о переоценке объектов основных средств следует учитывать, что в последующем они переоцениваются регулярно, чтобы стоимость основных средств, по которой они отражаются в бухгалтерском учете и отчетности, существенно не отличалась от текущей (восстановительной) стоимости.

Вследствие переоценки объект основных средств может быть либо дооценен, либо уценен. В результате образуются либо положительные, либо отрицательные разницы между старой и переоцененной остаточной стоимостью объектов основных средств.

Результаты проведенной предприятием переоценки объектов основных средств подлежат отражению в бухгалтерском учете обособленно и включаются в данные бухгалтерского баланса на начало отчетного года. Они учитываются в бухгалтерской отчетности при формировании данных на начало отчетного года (а не на отчетную дату предыдущего года – 31 декабря).

Сумма дооценки объекта основных средств в результате переоценки зачисляется в добавочный капитал организации. Сумма дооценки объекта основных средств, равная сумме уценки его, проведенной в предыдущие отчетные периоды и отнесенной на счет прибылей и убытков в качестве операционных расходов, относится на счет прибылей и убытков отчетного периода в качестве дохода. Сумма уценки объекта основных средств в результате переоценки относится на счет учета нераспределенной прибыли (непокрытый убыток) и должна быть раскрыта в бухгалтерской отчетности организации. Сумма уценки объекта основных средств относится в уменьшение добавочного капитала организации, образованного за счет сумм дооценки этого объекта, проведенной в предыдущие отчетные периоды. Превышение суммы уценки объекта над суммой дооценки его, зачисленной в добавочный капитал организации в результате переоценки, проведенной в предыдущие отчетные периоды, относитсяна счет учета нераспределенной прибыли (непокрытый убыток) и должна быть раскрыта в бухгалтерской отчетности организации.

5.1.6. Как определить остаточную стоимость объекта основных средств?

Под остаточной стоимостью объекта основных средств понимается разница между первоначальной (восстановительной) стоимостью основных средств и суммой начисленной амортизации.

Учет наличия и движения основных средств

5.2.1. Что понимается под инвентарным объектом? Инвентарным объектом основных средств является объект со всеми… Каждому инвентарному объекту присваивается инвентарный номер, который сохраняется за ним в течение всего срока…Д счетов учета затрат (20, 26, 44 и др.),

Одновременно с начислением амортизации суммы, учтенные на счете 98 «Доходы будущих периодов» субсчете 98‑2 «Безвозмездные поступления»,… Д 98 «Доходы будущих периодов» субсчет 98‑2 «Безвозмездные… К 91 «Прочие доходы и расходы» субсчет 91‑1 «Прочие доходы».Учет амортизации основных средств

5.3.1. В чем заключается сущность амортизации основных средств? Основные средства погашают свою стоимость по мере начисления амортизации… В международном стандарте учета IAS– 4 «Учет амортизации» износ (амортизация) определяется как «отнесение утрачивающей…Учет ремонтов

5.4.1. Какие виды ремонтов основных средств производят предприятия? С целью поддержания основных средств в рабочем состоянии на предприятии… 5.4.2. Назовите способы учета затрат на проведение ремонта основных средствИнвентаризация основных средств

5.5.1. Каков порядок проведения инвентаризации основных средств? Согласно Положению по ведению бухгалтерского учета и отчетности в РФ № 34н от… При инвентаризации основных средств комиссия производит осмотр объектов и заносит в описи полное их наименование,…Учет нематериальных активов

Понятие, оценка и классификация нематериальных активов

6.1.1. Какие активы относятся к нематериальным активам?

Нематериальные активы – средства, не имеющие физической субстанции, длительное время (более одного года) используемые в производстве или для управления предприятием с целью получения дохода.

При принятии к бухгалтерскому учету активов в качестве нематериальных необходимо единовременное выполнение следующих условий:

а) отсутствие материально‑вещественной формы;

б) возможность идентификации (выделения, отделения) объекта от других активов;

в) способность приносить предприятию экономические выгоды (доход) в будущем, в частности объект предназначен для использования в производстве продукции, при выполнении работ или оказании услуг, для управленческих нужд предприятия либо для использования в деятельности, направленной для достижения целей создания некоммерческой организации;

г) использование в течение длительного времени, т. е. срока полезного использования, продолжительностью свыше 12 месяцев или обычного операционного цикла, если он превышает 12 месяцев;

д) предприятием не предполагается продажа данного имущества в течение 12 месяцев или обычного операционного цикла, если он превышает 12 месяцев;

е) фактическая (первоначальная) стоимость может быть достоверно определена;

ж) организация имеет право на получение экономических выгод, которые данный объект способен приносить в будущем (в том числе организация должна иметь надлежаще оформленные документы, подтверждающих существование самого актива и права данной организации на результаты интеллектуальной деятельности), а также имеются ограничения доступа иных лиц к таким экономическим выгодам (контроль над объектом).

К нематериальным активам могут быть отнесены следующие объекты, при выполнении всех условий, приведенных выше:

♦ произведения науки, литературы и искусства;

♦ изобретения;

♦ программы для ЭВМ;

♦ полезные модели;

♦ секреты производства (ноу‑хау);

♦ товарные знаки и знаки обслуживания;

♦ селекционные достижения;

♦ деловая репутация предприятия.

6.1.2. Какие нормативные документы определяют порядок учета нематериальных активов?

♦ Положение по ведению бухгалтерского учета и бухгалтерской отчетности в РФ, утвержденное приказом Минфина Российской Федерации от 29.07.1998 г. № 34н, с изменениями и дополнениями, внесенными приказами Минфина Российской Федерации от 30.12.1999 г. № 107н, от 24.03.2000 г. № 31н, от 18.09.2006 г. № 116н, от 26.03.2007 г. № 26н;

♦ Положение по бухгалтерскому учету «Учет нематериальных активов» (ПБУ 14/2007), утвержденное приказом Минфина Российской Федерации от 23.12.2007 г. № 153н;

♦ Приказ Минфина Российской Федерации от 22.07.2003 г. № 67н «О формах бухгалтерской отчетности организаций», с изменениями, внесенными приказом Минфина Российской Федерации от 18.09.2006 г. № 115н.

6.1.3. Дайте определение понятию «деловая репутация»

Деловая репутация – это разница между покупной ценой, уплачиваемой продавцу при приобретении предприятия (как имущественного комплекса в целом или его части) и суммой всех активов и обязательств по бухгалтерскому балансу на дату его покупки (приобретения).

Деловая репутация может быть как положительной, так и отрицательной.

Положительная деловая репутация – это надбавка к цене, уплачиваемая покупателем в ожидании будущих экономических выгод. Учитывается в качестве отдельного инвентарного объекта на синтетическом счете 04 «Нематериальные активы».

Отрицательная деловая репутация – это скидка с цены, предоставляемая покупателю в связи с отсутствием факторов наличия стабильных покупателей, репутации качества, навыков маркетинга и сбыта, деловых связей, опыта управления, уровня квалификации персонала и т. п. Отрицательная деловая репутация в полной сумме относится на финансовые результаты организации в качестве прочих доходов.

6.1.4. Какие активы не относятся к нематериальным активам?

В состав нематериальных активов не включаются интеллектуальные и деловые качества персонала предприятия, его квалификация и способность к труду.

Начиная с 1 января 2008 г. в состав нематериальных активов не включаются расходы, связанные с образованием юридического лица (организационные расходы). Организации по состоянию на 1 января 2008 г. производят списание величины организационных расходов, учитываемых в составе нематериальных активов, за минусом сумм начисленной амортизации, на счет учета нераспределенной прибыли (непокрытого убытка).

6.1.5. В каких случаях нематериальные активы считаются созданными?

Нематериальные активы считаются созданными, в случае если:

♦ исключительное право на результаты интеллектуальной деятельности, полученные в порядке выполнения служебных обязанностей или по конкретному заданию работодателя, принадлежит организации‑работодателю;

♦ исключительное право на результаты интеллектуальной деятельности, полученные автором (авторами), по договору с заказчиком, не являющимся работодателем, принадлежит организации‑заказчику;

♦ свидетельство на товарный знак или на право пользования наименованием места происхождения товара выдано на имя организации.

6.1.6. Что считается инвентарным объектом нематериальных активов?

Единицей бухгалтерского учета нематериальных активов является инвентарный объект.

Инвентарным объектом нематериальных активов считается совокупность прав, возникающих из одного патента, свидетельства, договора уступки прав и т. п. Основным признаком, по которому один инвентарный объект идентифицируется от другого, служит выполнение им самостоятельной функции в производстве продукции, выполнении работ или оказании услуг либо использования для управленческих нужд организации. В качестве инвентарного объекта нематериальных активов также может признаваться сложный объект, включающий несколько охраняемых результатов интеллектуальной деятельности (кинофильм, иное аудиовизуальное произведение, театрально‑зрелищное представление, мультимедийный продукт, единая технология).

6.1.7. В какой оценке отражают в бухгалтерском учете нематериальные активы?

В текущем учете нематериальные активы отражают по первоначальной стоимости или текущей рыночной стоимости. Первоначальная стоимость, так же как и по основным средствам, определяется в зависимости от источников (каналов) поступления нематериальных активов на предприятие.

Стоимость нематериальных активов, по которой они приняты к бухгалтерскому учету, не подлежит изменению, кроме случаев, установленных законодательством Российской Федерации.

Изменение фактической (первоначальной) стоимости нематериального актива, по которой он принят к бухгалтерскому учету, допускается в случаях переоценки и обесценения нематериальных активов.

Под остаточной стоимостью нематериальных активов понимается разница между первоначальной стоимостью (или текущей рыночной стоимостью в случае переоценки) нематериальных активов и суммой начисленной амортизации.

6.1.8. Как формируется первоначальная стоимость нематериальных активов?

6.1.9. Как может проводиться переоценка нематериальных активов?

Переоценка нематериальных активов может проводиться не чаще одного раза в год (на начало отчетного года), при этом следует учитывать, что при принятии решения о переоценке однородной группы нематериальных активов в последующем такие активы должны переоцениваться регулярно. Переоценка группы однородных нематериальных активов производится путем пересчета их остаточной стоимости исключительно по данным активного рынка указанных нематериальных активов.

6.1.10. Как нематериальные активы проверяются на обесценение?

Нематериальные активы могут проверяться на обесценение в порядке, определенном Международными стандартами финансовой отчетности (МСФО). В системе МСФО основным стандартом, определяющим порядок обесценения активов является МСФО (IAS) 36 «Обесценение активов». Целью проведения проверки на обесценение в соответствии с МСФО является обеспечение уверенности в том, что нематериальные активы отражены по стоимости, которая превышает их возмещаемую стоимость.

Возмещаемая стоимость актива является суммой наибольшей из следующих:

♦ справедливой стоимости за вычетом затрат на продажу;

♦ ценности от использования актива.

Справедливая стоимость за вычетом затрат на продажу – сумма, которую организация может получить от продажи актива в результате коммерческой сделки между осведомленными, желающими совершить такую сделку сторонами, за вычетом затрат на выбытие.

6.1.11. Когда необходимо проводить проверку на обесценение?

Проверку на обесценение необходимо проводить:

♦ для всех нематериальных активов с неограниченным сроком полезного использования и гудвила – ежегодно, в любое время в течение отчетного года, но в одно и то же время каждый год;

♦ в отношении прочих нематериальных активов необходимо устанавливать наличие признаков обесценения. Проверка на обесценение производится, только если такие признаки были установлены.

6.1.12. Как учитываются нематериальные активы, полученные в пользование?

Нематериальные активы, полученные в пользование, учитываются пользователем (лицензиатом) на забалансовом счете в оценке, определяемой исходя из размера вознаграждения, установленного в договоре.

Платежи (вознаграждение) за предоставленное право пользования объектами интеллектуальной собственности, производимые в виде периодических платежей, включая авторские вознаграждения, исчисляемые и уплачиваемые в порядке и сроки, установленные договором, включаются предприятием‑пользователем (лицензиатом) в расходы отчетного периода. Делаются бухгалтерские записи на счетах бухгалтерского учета:

Д 26 «Общехозяйственные расходы»,

К 60 «Расчеты с поставщиками и подрядчиками».

Платежи (вознаграждение) за предоставленное право пользования объектами интеллектуальной собственности, производимые в виде фиксированного разового платежа, включая авторское вознаграждение, отражаются в бухгалтерском учете предприятием‑пользователем (лицензиатом) как расходы будущих периодов. Делаются бухгалтерские записи на счетах бухгалтерского учета:

Д 97 «Расходы будущих периодов»,

К 60 «Расчеты с поставщиками и подрядчиками».

Расходы будущих периодов подлежат списанию в течение срока действия договора. Делаются бухгалтерские записи на счетах бухгалтерского учета:

Д 26 «Общехозяйственные расходы»,

К 97 «Расходы будущих периодов».

Учет поступления нематериальных активов

6.2.1. Какие виды договоров заключают при приобретении нематериальных активов? Нематериальные активы могут быть приобретены предприятием по следующим видам… ♦ авторским договорам (с физическими лицами) (о передаче исключительных или неисключительных прав на…Учет амортизации нематериальных активов

6.3.1. Как определить срок полезного использования нематериальных активов? Срок полезного использования нематериальных активов определяется предприятием… Определение срока полезного использования нематериальных активов производится исходя из:Учет реализации и выбытия нематериальных активов

6.4.1. По каким причинам может произойти выбытие нематериальных активов? Выбытие нематериальных активов может произойти в связи: ♦ с продажей;Инвентаризация нематериальных активов

6.5.1. Что проверяют в ходе инвентаризации нематериальных активов? При инвентаризации нематериальных активов необходимо проверить: ♦ наличие документов, подтверждающих права налогоплательщика на их использование;Отражение информации о нематериальных активах в учетной политике и отчетности

6.6.1. Какая информация о нематериальных активах подлежит включению в состав информации об учетной политике предприятия и отчетности? В составе информации об учетной политике предприятия в бухгалтерской… ♦ о способах оценки нематериальных активов, приобретенных не за денежные средства;Учет финансовых вложений

Понятие и оценка финансовых вложений

7.1.1. Какие вложения называют финансовыми? Финансовые вложения представляют собой инвестиции организации в… В соответствии с п. 2 Положения по бухгалтерскому учету «Учет финансовых вложений» ПБУ 19/02, утвержденного приказом…Организация бухгалтерского учета финансовых вложений

7.2.1. На каких синтетических счетах бухгалтерского учета ведется учет финансовых вложений? Обобщение информации о наличии и движении инвестиций организации в… К счету 58 «Финансовые вложения» могут быть открыты субсчета:Кредит счетов учета денежных средств.

Реинвестирование организацией прибыли (или ее части) является по существу внесением вклада в совместную деятельность и отражается в учете… Д 58 субсчет 58‑4 «Вклады по договору простого товарищества», К 76 «Расчеты с разными дебиторами и кредиторами» субсчет 76‑3 «Расчеты по причитающимся дивидендам и другим…Учет материальных ценностей

Понятие, оценка и классификация материальных ценностей

8.1.1. Какие активы относят к материальнопроизводственным запасам?

В качестве материально‑производственных запасов принимаются активы:

♦ используемые как сырье, материалы и т. п. при производстве продукции, предназначенной для продажи (выполнения работ, оказания услуг);

♦ предназначенные для продажи;

♦ используемые для управленческих нужд предприятия.

Материалы относятся к оборотным средствам предприятия. Характерной особенностью данных средств является то, что они потребляются в соответствии с установленными нормами расхода, полностью переносят свою стоимость на продукцию, составляя ее материальную основу.

8.1.2. Какие нормативные документы определяют порядок учета материальных ценностей?

♦ Положение по ведению бухгалтерского учета и бухгалтерской отчетности в Российской Федерации, утвержденное приказом Минфина РФ от 27.07.1998 г. № 34н, с изменениями и дополнениями, внесенными приказами Минфина Российской Федерации от 30.12.1999 г. № 107н, от 24.03.2000 г. № 31н, от 18.09.2006 г. № 116н, от 26.03.2007 г. № 26н;

♦ Положение по бухгалтерскому учету «Учет материально‑производственных запасов» (ПБУ 5/01), утвержденное приказом Минфина РФ от 09.06.2001 г. № 44н, с изменениями, внесенными приказами Минфина Российской Федерации от 27.11.2006 г. № 156н, от 26.03.2007 г. № 26н;

♦ Методические указания по бухгалтерскому учету материально‑производственных запасов, утвержденные приказом Минфина Российской Федерации от 28.12.2001 г. № 119н с изменениями, внесенными приказами Минфина Российской Федерации от 23.04.2002 г. № ЗЗн, от 26.03.2007 г. № 26н.

♦ Приказ Минфина Российской Федерации от 22.07.2003 г. № 67н «О формах бухгалтерской отчетности организаций», с изменениями, внесенными приказом Минфина Российской Федерации от 18.09.2006 г. № 115н;

8.1.3. Как осуществляется оценка материально‑производственных запасов?

Материалы принимаются к бухгалтерскому учету по фактической себестоимости их заготовления.

Оценка материалов, стоимость которых при приобретении определена в иностранной валюте, производится в рублях путем пересчета иностранной валюты по курсу ЦБ РФ , действующему на дату принятия запасов к бухгалтерскому учету.

Фактические затраты на приобретение материально‑производственных запасов определяются (уменьшаются или увеличиваются) с учетом суммовых разниц, возникающих до принятия материально‑производственных запасов к бухгалтерскому учету, в случаях, когда оплата производится в рублях в сумме, эквивалентной сумме в иностранной валюте (в условных денежных единицах). Под суммовой разницей понимается разница между рублевой оценкой фактически произведенной оплаты, выраженной в иностранной валюте (в условных денежных единицах), кредиторской задолженности по оплате запасов, исчисленной по официальному или иному согласованному курсу на дату принятия ее к бухгалтерскому учету, и рублевой оценкой этой кредиторской задолженности, исчисленной по официальному или иному согласованному курсу на дату ее погашения.

Фактическая себестоимость материалов, в которой они приняты к бухгалтерскому учету, не подлежит изменению, кроме случаев, установленных законодательством Российской Федерации и ПБУ 5/01.

В текущем учете (на складе) материальные ценности учитываются по условной учетной цене, в качестве которой используется цена приобретения или плановая себестоимость их заготовления (приобретения). Обусловлено это тем, что приобретение (заготовление) материалов рассматривается как длительный процесс и в момент поступления материалов определить их фактическую себестоимость практически невозможно. Этим вызывается необходимость учета и распределения отклонений фактической себестоимости материалов от учетной цены.

Учет наличия и движения материалов

8.2.1. На каких синтетических счетах ведется учет материально‑производственных запасов? Для учета материалов используется активный балансовый счет 10 «Материалы», к… 10‑1 «Сырье и материалы»,Учет материалов в зависимости от учетной политики предприятия

8.2.5. Как рассчитать отклонения в стоимости материалов?Инвентаризация материальных ценностей

8.3.1. Каков порядок проведения инвентаризации материальнопроизводственных запасов? В целях обеспечения достоверности данных бухгалтерского учета и отчетности… Инвентаризация проводится комиссией, назначаемой приказом руководителя предприятия, в присутствии…Учет реализации и прочего выбытия материалов

8.4.1. В каких случаях может происходить выбытие материальных ценностей? Выбытие материалов может происходить в связи: ♦ с продажей;Учет труда и его оплаты

Учет численности персонала и отработанного им времени

9.1.1. Что такое трудовые отношения и чем они регулируются? Трудовые отношения всех работников и работодателей регулируются Трудовым… Трудовой кодекс заменил действовавший в течение тридцати лет основной акт российского трудового законодательства –…Размер пособия зависит от страхового стажа

Общая сумма денежного пособия по временной нетрудоспособности, беременности и родам определяется умножением дневного пособия на количество… В размере 100 % независимо от непрерывного стажа работы пособие выплачивается… ♦ при наличии трех детей и более в возрасте до 16 (учащихся – до 18) лет;Учет расчетов с персоналом предприятия по оплате труда

9.2.1. На каких синтетических счетах ведется бухгалтерский учет расчетов с персоналом предприятия по оплате труда? Учет расчетов с персоналом предприятия по оплате труда ведется на пассивном… По кредиту данного счета отражаются суммы, причитающиеся персоналу за отработанное и неотработанное время, подлежащее…Учет затрат на производство продукции (работ, услуг)

Понятие и классификация затрат на производство продукции

10.1.1. Что понимают под себестоимостью продукции?

Себестоимость продукции (работ, услуг) – это стоимостная оценка используемых в процессе производства природных ресурсов, сырья, материалов, топлива, энергии, основных фондов, трудовых ресурсов и других затрат. В себестоимость включаются:

♦ затраты, непосредственно связанные с производством и реализацией продукции;

♦ затраты на обеспечение предприятия рабочей силой (персоналом);

♦ отчисления в различные фонды и бюджеты;

♦ затраты на содержание, обслуживание и управление предприятием;

♦ платежи сторонним организациям за оказание услуг по производству продукции;

♦ затраты на подготовку и освоение новой продукции;

♦ прочие затраты.

Основные затраты – это затраты, которые непосредственно связаны с процессом производства продукции, работ, услуг (материалы, заработная плата и начисления на заработную плату рабочих и т. д.). Основные расходы учитываются на счетах учета производственных затрат 20 «Основное производство», 23 «Вспомогательные производства».

Накладные затраты – это затраты по управлению и обслуживанию производственного процесса (общепроизводственные и общехозяйственные расходы). Накладные расходы учитываются на счетах 25 «Общепроизводственные расходы», 26 «Общехозяйственные расходы».

Прямые затраты – это затраты, которые можно прямо отнести на определенные виды продукции, работ, услуг (сырье, материалы, полуфабрикаты, заработная плата рабочих, начисления на зарплату и т. п.). Прямые затраты учитываются на счетах 20 «Основное производство», 23 «Вспомогательные производства».

Косвенные затраты – это затраты, которые одновременно относятся ко всем видам продукции (затраты на освещение, отопление, т. п., общепроизводственные и общехозяйственные расходы). Косвенные затраты учитываются на счетах 25 «Общепроизводственные расходы», 26 «Общехозяйственные расходы» и в конце месяца распределяются между отдельными видами продукции, работ, услуг пропорционально какой‑либо базе:

♦ зарплата производственных рабочих;

♦ материальные затраты;

♦ прямые затраты;

♦ выручка от реализации.

Переменные затраты – это затраты, которые осуществляются пропорционально объему выпущенной продукции (сырье, материалы, зарплата основных рабочих с начислениями, полуфабрикаты, общепроизводственные расходы). Переменные затраты учитываются на счетах 20 «Основное производство», 23 «Вспомогательные производства», 25 «Общепроизводственные расходы».

Постоянные затраты – это затраты, которые не зависят от объема выпускаемой продукции (освещение, отопление, зарплата управленческого персонала и т. п. общехозяйственные расходы). Эти расходы могут осуществляться и при полной остановке производства. Постоянные затраты учитываются на счете 26 «Общехозяйственные расходы».

10.1.2. Какие нормативные документы определяют порядок учета затрат на производство и реализацию продукции?

♦ Положение по ведению бухгалтерского учета и бухгалтерской отчетности в Российской Федерации,

утвержденное приказом Минфина Российской Федерации от 29.07.1998 г. № 34н, с изменениями и дополнениями, внесенными приказами Минфина Российской Федерации от 30.12.1999 г. № 107н, от 24.03.2000 г. № 31н, от 18.09.2006 г. № 116н, от 26.03.2007 г. № 26н;

♦ Положение по бухгалтерскому учету «Расходы организации» ПБУ 10/99 утвержденное приказом Минфина Российской Федерации от 06.05.1999 г. № ЗЗн с изменениями, внесенными приказами Минфина Российской Федерации от 30.03.2001 г. № 27н, от 18.09.2006 г. № 116н, от 27.11.2006 г. № 156н.

Соответствующими министерствами разработаны и прошли необходимое согласование (с Министерством экономики РФ и Министерством финансов РФ) следующие отраслевые инструкции по вопросам калькуляции себестоимости, учитывающие особенности состава затрат в соответствующих отраслях:

♦ Государственным комитетом РФ по физической культуре и туризму разработаны и утверждены «Особенности состава затрат, включаемых в себестоимость туристского продукта организациями, занимающимися туристской деятельностью» (приказ Государственного комитета РФ по физической культуре и туризму от

08.06.1998 г. № 210);

♦ Методические рекомендации по бухгалтерскому учету затрат, включаемых в издержки обращения и производства, и финансовых результатов на предприятиях торговли и общественного питания, утвержденные Роскомторгом по согласованию с Минфином РФ 20.04.1995 г. № 1‑550/32‑2;

♦ Типовые методические рекомендации по планированию и учету себестоимости строительных работ, утвержденные Минстроем РФ от 04.12.1995 г. № БЕ‑11‑2697;

♦ Методика планирования, учета и калькулирования себестоимости услуг жилищно‑коммунального хозяйства, утвержденная постановлением Госкомитета РФ по строительной, архитектурной и жилищной политике от 23.02.1999 г. № 9 и одобренная Минэкономики РФ;

♦ Методика планирования, учета и калькулирования себестоимости для сельского хозяйства, утвержденная Минсельхозом РФ 04.07.1996 г. № П‑4‑24/2068 (письмо Минфина РФ от 23.05.1994 г. № 55);

♦ Методика планирования, учета и калькулирования себестоимости для организаций связи, утвержденная Минсвязи РФ 31.08.1995 г. № 4722;

♦ Методика планирования, учета и калькулирования себестоимости для рыбной отрасли, утвержденная Комитетом РФ по рыболовству 16.03.1993 г. № 6‑Ц, в ред. от 25.12.1996 г. (письмо Госналогслужбы РФ от 11.02.1998 г. № ВП‑6‑02/106);

♦ Инструкция по планированию, учету и калькулированию издержек обращения на предприятиях книжной торговли, утвержденная приказом МПТР России от 04.12.2000 г. № 234.

Минфин РФ в письме от 29.04.2002 г. № 16‑00‑13/03 разъяснил, что наряду с положениями по бухгалтерскому учету в его планы входят разработка и утверждение отраслевых инструкций по учету доходов и расходов по обычным видам деятельности, исполнителями которых в первую очередь являются федеральные органы власти, осуществляющие оперативное управление отраслями экономики. До утверждения отраслевых нормативных документов по вопросам организации учета затрат на производство, калькулирования себестоимости продукции (работ, услуг) организациям надлежит пользоваться (как и ранее) действующими в настоящее время отраслевыми инструкциями с учетом соблюдения принципов и правил признания в бухгалтерском учете показателей, раскрытия информации в бухгалтерской отчетности в соответствии с уже принятыми нормативными документами по бухгалтерскому учету.

Учет затрат на производство продукции

10.2.1. Как организуется учет затрат на производство по экономическим элементам? Учет общей суммы затрат на производство организуют по экономическим элементам… Согласно ПБУ 10/99, затраты, включаемые в себестоимость продукции (работ, услуг), группируются в соответствии с их…ЕДИНЫЙ СОЦИАЛЬНЫЙ НАЛОГ

Организационные, правовые и финансовые основы обязательного пенсионного… 10.2.8. Какие налоги и сборы включают в состав прочих расходов?Учет готовой продукции, отгрузки и продажи продукции (работ, услуг)

Понятие и оценка готовой продукции

11.1.1. Какие активы относятся к готовой продукции и к товарам? Готовая продукция – это часть материально‑производственных запасов… Товары – это часть материально‑производственных запасов предприятия, приобретенная или полученная от других…Учет движения готовой продукции и ее продажи

11.2.1. На каких синтетических счетах ведется бухгалтерский учет готовой продукции и ее продажа? Наличие и движение готовой продукции, отгруженных товаров, выполненных работ и… На счете 43 «Готовая продукция» готовая продукция может учитываться как по фактической производственной себестоимости,…Учет движения и продажи товаров

11.3.1. На каких синтетических счетах ведется бухгалтерский учет товаров и их продажи? Наличие и движение товаров, а также их реализация отражаются на следующих… На счете 41 «Товары» товары учитываются как по покупным ценам, так и по ценам продажи. Предприятия оптовой торговли…Учет прибыли и ее распределение

Учет формирования прибыли

12.1.1. Какие нормативные документы определяют порядок учета формирования и распределения прибыли? ♦ Налоговый кодекс Российской Федерации. ♦ Положение по бухгалтерскому учету «Доходы организации» (ПБУ 9/99), утвержденное приказом Минфина Российской…К др. счетов.

Основанием для записей на счетах является акт, подтверждающий понесенные предприятием потери. При этом делаются бухгалтерские записи на счетах: Д 91‑2 «Прочие расходы», К 10 «Материалы»,К др. счетов.

Учет налога на прибыль

12.2.1. Кто является плательщиками налога на прибыль? Плательщики налога на прибыль (ст. 246 НК РФ): ♦ российские организации;Объект налогообложения в зависимости от статуса организации

Доходом от реализации признаются выручка от реализации товаров (работ, услуг) как собственного производства, так и ранее приобретенных, выручка от… Доходы, не указанные в ст. 249 Кодекса, согласно ст. 250 Кодекса, признаются в… Согласно п. 1 ст. 249, доходы определяются на основании:Изменение ставки налогообложения

Налогоплательщикам, получающим доходы от долевого участия в других организациях, следует обратить внимание на применение той или иной ставки… ♦ ставка 0 % применяется, если российская организация получает дивиденды… Доходы, облагаемые налогом на прибыль по ставкам, отличным от базовой ставки 24 %Учет капитала предприятия

Учет уставного капитала

13.1.1. Чем регламентируется порядок ведения учета уставного капитала на предприятиях Российской Федерации? ♦ Федеральным законом от 26.12.1995 г. № 208‑ФЗ (с изменениями и… ♦ Федеральным законом от 08.02.1998 г. № 14‑ФЗ (ред. от 18.02.2006 г.) «Об обществах с ограниченной…В случае превышения минимального размера уставного капитала над величиной чистых активов общество должно быть ликвидировано.

о ликвидации общества не было принято, его акционеры, кредиторы, а также органы, уполномоченные государством, вправе требовать ликвидации общества в… 13.1.3. На каких синтетических счетах ведется бухгалтерский учет формирования… Для учета уставного капитала используется счет 80 «Уставный капитал», пассивный балансовый, а для расчетов с…Учет резервного капитала

13.2.1. Зачем формируется резервный капитал (фонд)? Резервный капитал создают в обязательном порядке акционерные общества и… Для покрытия непредвиденных расходов и понесенных затрат в соответствии с учредительными документами резервный капитал…Учет добавочного капитала

13.3.1. Каким образом формируется и организуется бухгалтерский учет добавочного капитала? В составе добавочного капитала предприятия учитываются изменения стоимости… Для учета добавочного капитала используется счет 83 «Добавочный капитал», счет пассивный балансовый. При формировании…Учет нераспределенной прибыли

13.4.1. Каким образом учитывают нераспределенную прибыль (непокрытый убыток)? Обобщение информации о наличии и движении сумм нераспределенной прибыли или… Из текста пояснений к данному счету исключены положения по использованию прибыли на создание фондов целевого…Учет средств целевого финансирования

13.5.1. Как следует организовать бухгалтерский учет целевого финансирования? Для обобщения информации о движении средств, предназначенных для осуществления… Средства целевого назначения, полученные в качестве источников финансирования тех или иных мероприятий, отражаются…Учет резервов

Назначение и порядок образования резервов предприятиями

14.1.1. Зачем необходимо создавать резервы предприятиям? Резервы представляют собой обособленную часть источников, которая… В зависимости от назначения формируемого резерва их создают:Бухгалтерский учет резервов предприятий

14.2.1. На каких синтетических счетах бухгалтерского учета формируют резервы? Для учета формирования резервов предназначено несколько счетов в зависимости… ♦ на синтетическом активно‑пассивном балансовом счете 14 «Резервы под снижение стоимости материальных…Учет кредитов и займов

Понятие кредитов и займов

15.1.1. Какие нормативные документы определяют порядок учета кредитов и займов? ♦ Положение по ведению бухгалтерского учета и бухгалтерской отчетности в… ♦ Положение по бухгалтерскому учету «Учет займов, кредитов и затрат по их обслуживанию» (ПБУ 15/01),…Учет кредитов и займов

15.2.1. Как правильно организовать бухгалтерский учет краткосрочных кредитов и займов? Для обобщения информации о состоянии краткосрочных (на срок не более 12… Суммы полученных организацией краткосрочных кредитов и займов отражаются записями на счетах бухгалтерского учета:Ценности, не принадлежащие организации

Назначение забалансовых счетов

16.1.1. Какие ценности могут не принадлежать организации, но принимать участие в ее деятельности? Организации для осуществления своей деятельности пользуются и распоряжаются не… ♦ арендованные основные средства;Бухгалтерская отчетность предприятия

Понятие отчетности

17.1.1. Какие документы определяют порядок формирования показателей бухгалтерской отчетности? ♦ Положение по ведению бухгалтерского учета и бухгалтерской отчетности в… 18.09.2006 г. № 116н, от 26.03.2007 г. № 26 н;Открытые акционерные общества (ОАО) обязаны публиковать годовую бухгалтерскую отчетность не позднее

Публикуемая в сокращенной форме бухгалтерская отчетность должна содержать из итоговой части аудиторского заключения мнение (оценку) независимого… 17.1.5. В каких случаях бухгалтерская отчетность предприятия подлежит… В случаях, предусмотренных законодательством Российской Федерации, бухгалтерская отчетность подлежит обязательному…Состав бухгалтерской отчетности предприятия

17.2.1. Какие основные понятия используются при формировании бухгалтерской отчетности? Согласно ПБУ № 4/99, бухгалтерская отчетность – единая система данных об… Отчетный период – это период, за который организация должна составлять бухгалтерскую отчетность.Список литературы

1. Брызгалин Л. ВБерник В. Р., Головкин Л. Н. Комментарий к Налоговому кодексу Российской Федерации, части второй. Т. 1. Налог на добавленную стоимость / Под ред. А. В. Брызгалина. – М.: Аналитика‑Пресс, 2000.

2. Брызгалин А. В., Берник В. Р., Головкин А. Н. Комментарий к Налоговому кодексу Российской Федерации, части второй. Т. 2. Подоходный налог / Под ред. А. В. Брызгалина. – М.: Аналитика‑Пресс, 2000.

3. Каморджанова Н. А., Карташова И. В. Бухгалтерский учет в схемах и рисунках: Учебное пособие. 2‑е изд. – М.: ИНФРА‑М, 2002.

4. Каморджанова Н. А., Карташова И. В. Бухгалтерский учет. Краткий курс. 5‑е изд. – СПб.: Питер, 2003.

5. Каморджанова Н. А., Карташова И. В. Бухгалтерский финансовый учет. 2‑е изд. – СПб.: Питер, 2003 (Серия «Учебники для вузов»).

6. Каморджанова Н. А., Карташова И. В., Тимофеева М. В. Бухгалтерский финансовый учет. 3‑е изд. – СПб.: Питер, 2006 (Серия «Завтра экзамен»).

7. Кондраков Н. П. Бухгалтерский учет: Учебное пособие. – М.: ИНФРА‑М, 2002.

8. Кутер М. И. Теория и принципы бухгалтерского учета. Учебное пособие. – М.: Финансы и статистика. Экспертное бюро, 2000.

9. Соколов Я. В. Бухгалтерский учет: от истоков до наших дней: Учебное пособие для вузов. – М.: Аудит, ЮНИТИ, 1996.

– Конец работы –

Используемые теги: Бухгалтерский, Финансовый, учет0.06

Если Вам нужно дополнительный материал на эту тему, или Вы не нашли то, что искали, рекомендуем воспользоваться поиском по нашей базе работ: Бухгалтерский финансовый учет

Что будем делать с полученным материалом:

Если этот материал оказался полезным для Вас, Вы можете сохранить его на свою страничку в социальных сетях:

| Твитнуть |

Хотите получать на электронную почту самые свежие новости?

Новости и инфо для студентов