Страховий ринок та його структура

Поняття “страховий ринок” поєднує в собі дві неоднозначні категорії, а саме – “ринок” і “страхування”. Підринком розуміють певні економічні відносини з приводу купівлі-продажу, а також систему інститутів, які організують відношення обміну. Під страхуваннямяк економічною категорією розуміють певний вид економічних відносин з приводу організації страхового захисту за рахунок створення і використання страхового фонду та інших фондів і ресурсів страховика з метою стабілізації економіки, розподілу ризиків, задоволення потреб страхувальників і власників, здійснення підприємництва, інвестування в економіку країни тимчасово вільних коштів.

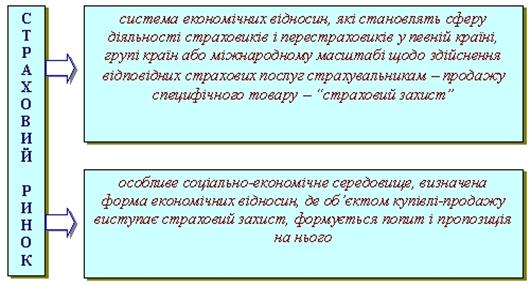

Використовуючи ці два поняття, можна сформулювати підходи до визначення страхового ринку:

Ø це сфера економічних відносин, де об’єктом купівлі-продажу є страховий захист;

Ø це форма організації економічних відносин у сфері грошового обігу з формування та використання страхового фонду й інших фондів і ресурсів страховика за допомогою купівлі-продажу страхових продуктів;

Ø це сукупність страховиків, страхувальників, посередників, які беруть участь в реалізації відповідних послуг;

Ø це середовище, в якому функціонують страхові компанії;

Ø це механізм перерозподілу фінансових ресурсів страхувальників і страховиків.

Існує значна кількість його визначень як з теоретичної, так і з практичної точки зору. Наприклад,

Таким чином, страховий ринок − це система фінансово-економічних відносин, де об’єктом купівлі-продажу виступає страхова послуга, формуються попит і пропозиція на неї.

Основна задача страхового ринку - забезпечення безперервного процесу суспільного відтворення шляхом здійснення матеріальної компенсації постраждалим в разі отримання ними шкоди або збитку, в результаті непередбачених несприятливих обставин. Страховий ринок розглядають як особливу систему по формуванню і розподілу страхового фонду для забезпечення страхового захисту суспільства за допомогою системи страхових організацій, що роблять відповідні послуги.

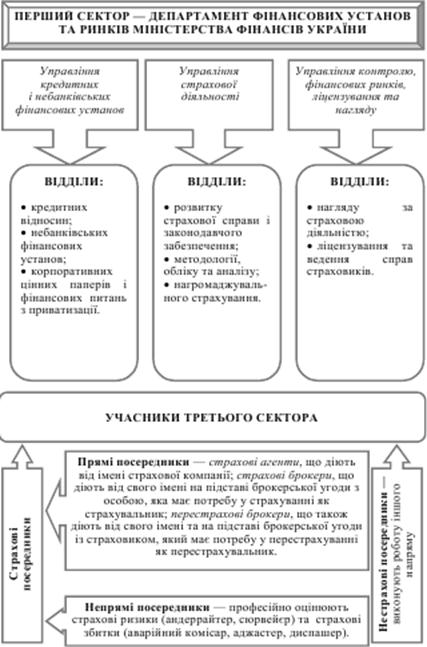

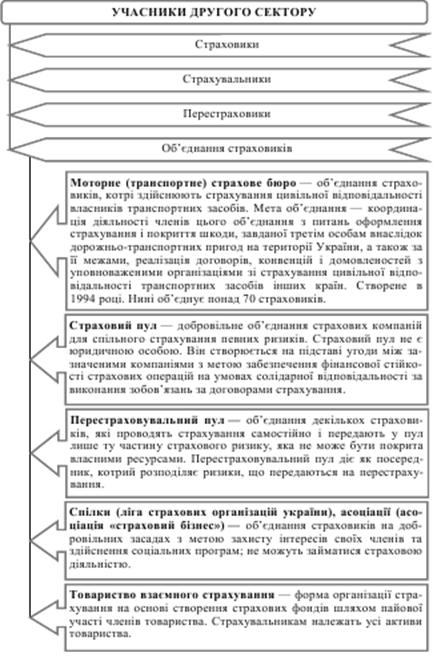

Страховий ринок має структуру, що складається з елементів. До основних елементів страхового ринку відносять страховиків, страхувальників, страхових посередників. Головне місце серед них займають страховики та страхувальники. Іншими учасниками страхових відносин є: застраховані особи, об'єднання страховиків, перестраховики, товариства взаємного страхування, органи державного нагляду за страховою діяльністю, професійні оцінювачі ризиків (андеррайтери, сюрвейєри), професійні оцінювачі збитків (аварійні комісари, аджастери, диспашери).

Головною функцією страхового ринку є акумуляція та розподіл страхового фонду з метою страхового захисту суспільства.

Страховий ринок України у своєму розвитку історично пройшов певні етапи (приблизно три та перебуває на четвертому). Поділ страхового ринку на етапи досить умовний:

І етап – з 1991 по 1993 рр.: відсутність спеціального законодавства, відповідної методологічної бази, нагляду з боку держави, ефективного ринкового механізму здійснення страхової діяльності; цей етап визначається екстенсивним розвитком страхового ринку, швидким зростанням кількості страхових організацій.

ІІ етап – з 1993 по 1996 рр.: почала створюватись страхова галузь в економіці держави, був прийнятий Декрет “Про страхування”, держава встановила нагляд за страховою діяльністю і визначила певні вимоги щодо страховиків; відбулася структурна будова страхового ринку України, з’явились групи страхових компаній – організації, створені на базі колишнього Держстраху в системі НАСК “Оранта”, кептивні страхові компанії, страхові компанії, створені на приватному капіталі, які працюють за ринковими принципами.

ІІІ етап – з 1996 по 2001 рр.: прийнятий Закон України “Про страхування”, який посилив вимоги щодо статутних фондів (100 тис. екю (євро) для страховиків, які займались страхуванням життя, та 500 тис. екю (євро) для тих страхових компаній, які займались страхуванням життя) та платоспроможності страхових компаній. Страхові компанії були поділені на ті, що здійснюють окремо ризикове страхування та довгострокове страхування життя; були чітко визначені правила страхування, встановлено нові вимоги щодо договорів страхування та розміщення страхових резервів; створюються нові організаційні форми на страховому ринку – Моторне бюро, Морське бюро, Авіаційне бюро.

ІV етап – з 2001 р.: прийняття фактично нового Закону України “Про внесення змін до Закону України “Про страхування” ще більше підвищило вимоги щодо статутного капіталу страховика, до його кількісних та якісних характеристик, посилились вимоги щодо платоспроможності страхових компаній, розширились можливості інвестиційної діяльності, покращились можливості диверсифікації при розміщенні страхових резервів і тимчасово вільних коштів страховика; значно збільшились обсяги операцій перестрахування.

Існує й інший підхід до визначення етапів розвитку страхового ринку, виходячи із концептуальних підходів оподаткування. Визначається 2 етапи:

І етап – бурхливого розвитку в умовах ненасиченого попиту на страхові послуги; (цей період характерний для України сьогодні);

ІІ етап – насиченого ринку страхових послуг.

Сьогодні для України характерний 1 етап. Домінуючими факторами його розвитку можна визначити:

- незначну конкуренцію на ринку фінансових послуг: страхові компанії поряд із банківськими установами займають монопольне становище порівняно з іншими фінансовими установами;

- пропозиції щодо охоплення страховими послугами масштабні: потенційні ризики сьогодні в державі охоплені на 10%, тоді як в більшості країн – 90-95%;

- залишки тимчасово вільних коштів населення та юридичних осіб зростають, а отже є можливості залучення цих коштів у страхування.

Останнім часом страховий ринок України стрімко розвивається, зростає імідж страхування, попит на страхові послуги серед суб’єктів господарювання та населення. Щорічно страховий ринок України дає приріст за валовими показниками понад 80%.

Станом на початок 2010 р. в Україні діяло понад 310 страхових компаній, 500 філій та представництв, близько 60 страхових брокерів, майже 10000 страхових агентів. Власний капітал страховиків досягає 1,4 млрд. грн. В структурі резервів найбільшу питому вагу становлять технічні резерви незароблених премій – 96,9%, резерви по страхуванню життя – 2,2%, резерв збитків – 1%. Розміщення страхових резервів страховики здійснюють в банківських установах – 57,2%, цінних паперах – 9,7%, в нерухомості – 6,7%. Страхові платежі в загальному обсязі ринку страхування щорічно зростають приблизно у 1,5-2 рази.

Страховий ринок може бути охарактеризований за територіальним і галузевим (видовим) принципом. У територіальному аспекті виділяють:

§ регіональний страховий ринок;

§ національний страховий ринок;

§ міжнародний страховий ринок.

Регіональний страховий ринок – це страховий ринок, що функціонує на певній території з відповідним попитом на страхові послуги з боку клієнтів, що може бути задоволений конкретними страховиками.

Національний страховий ринок – це ринок, який перебуває у межах певної держави, охоплює декілька регіональних ринків і до структури якого належать багато страхових компаній, що діють як у межах держави, так і за кордоном.

Міжнародний страховий ринок – це міжнародне середовище, де присутні пропозиція і попит на страхові послуги у масштабах світового співтовариства.

За галузевою (видовою) ознакою виділяють ринки:

§ особистого страхування життя;

§ особистого ризикового (загального) страхування;

§ майнового страхування;

§ страхування відповідальності;

§ страхування економічних ризиків;

§ перестраховування.

Кожний із видових ринків можна поділити на відособлені сегменти, наприклад, в ринку особистого ризикового страхування виділяють ринки страхування від нещасних випадків, медичного страхування, страхування медичних витрат туристів тощо.

Залежно від критерію, покладеного в основу класифікації страхового ринку, розрізняють інституціональну, територіальну, галузеву та організаційну структури.

До внутрішньої структури страхового ринку відносять:

· страхові продукти;

· систему організації продажів страхових полісів та формування попиту на страхові продукти;

· гнучку систему тарифів;

· власну інфраструктуру;

· матеріальні та фінансові ресурси— людські ресурси-страхової компанії;

· ліквідність страхового фонду.

Рисунок 5.1 Внутрішня структурна будова страхового ринку

Зовнішнє середовище страхового ринку складається з елементів, якими страховик може управляти, та з тих, на які він впливати не може, але повинен їх враховувати у своїй діяльності.