Відповідальність платників податків за порушення податкового законодавства.

Податкова практика розрізняє два основних способи боротьби з податковими правопорушеннями:

- попереджувальні (превентивні методи);

- покарання (репресивні методи).

Важливою умовою для зменшення числа правопорушень є розширення сфери превентивного податкового контролю. До комплексу попереджувальних мір входить надання консультативно-методичної допомоги платникам податків, своєчасне висвітлення змін податкового законодавства у пресі, публікація про найбільш типові порушення податкового законодавства й огляд господарської і судової практики.

Відповідальність за правильність обчислення, своєчасність сплати податків і зборів і додержання законів про оподаткування несуть платники податків і зборів відповідно до законів України.

За порушення правильності обчислення та своєчасності сплати до бюджету податків, зборів й інших обов’язкових платежів законодавством передбачено фінансову, адміністративну та кримінальну відповідальність.

Адміністративна відповідальність (штрафи), що застосовується податковими органами, має деякі особливості: підставою для її застосування є вчинення адміністративного правопорушення (ст.9 Кодексу України про адміністративне правопорушення — КпАП); адміністративні штрафи накладаються лише на фізичних осіб (громадян) — окремих платників податків, керівників і бухгалтерів платників податків — юридичних осіб, інших громадян, винних у порушенні податкового законодавства розмір штрафу залежить від сукупності обставин, що пом'якшують або обтяжують відповідальність порушника (статті 34, 35), а також від його особи, ступеня вини, майнового стану (ст. 33).

Факт здійснення адміністративного правопорушення — порушення законодавства про оподаткування чи порушення здійснення підприємницької діяльності — встановлюється в процесі або за наслідками перевірки підприємства, установи, організації чи громадянина. Службові особи державних податкових інспекцій при встановленні фактів порушень, за які винні особи підлягають притягненню інспекціями до адміністративної відповідальності, крім відображення цих фактів у актах перевірок, складають протокол про адміністративне правопорушення — порушення податкового законодавства у двох примірниках. Його зміст повинен відповідати вимогам ст. 256 КпАП.

Справа про адміністративне правопорушення — порушення податкового законодавства – розглядається начальником ДПІ чи його заступником за місцем вчинення правопорушення (ст. 276 КпАП) у 15-денний термін від дня одержання протоколу про адміністративне правопорушення та інших матеріалів справи (ст. 277 КпАП).

Відповідно до ст.268 КпАП справа про адміністративне правопорушення повинна розглядатися у присутності особи, яка притягується до адміністративної відповідальності. У разі її відсутності справу може бути розглянуто лише у випадках, коли є дані про своєчасне повідомлення цієї особи про місце і час розгляду справи, і якщо від неї не надійшло клопотання – про відкладення розгляду справи.

Адміністративне стягнення може бути накладено не пізніше як через два місяці від дня вчинення правопорушення, а при триваючому правопорушенні — два місяці від дня його виявлення. До перших належать правопорушення, які мають разовий характер (наприклад, несвоєчасне подання декларацій, розрахунків, аудиторських висновків, платіжних доручень на внесення платежів до бюджетів і державних цільових фондів тощо), а до триваючих правопорушень податкового законодавства — ті, які здійснюються протягом певного періоду (відсутність бухгалтерського обліку об'єктів оподаткування, ведення його з порушенням встановленого порядку, інші правопорушення, пов'язані з обчисленням податків, платежів і внесків, встановити які можна лише під час документальної перевірки на підставі первинних бухгалтерських документів).

Кримінальній відповідальності і покаранню підлягає особа, винна у вчиненні злочину, тобто така, що умисно або з необережності вчинила передбачене кримінальним законом суспільне небезпечне діяння.

Тяжким злочином визнається ухилення від сплати податків, зборів, інших обов'язкових платежів при обтяжуючих обставинах, а також шахрайство з фінансовими ресурсами.

Статтями 8 і 10 Закону України від 24.12.93 р. № 3813-ХІІ «Про державну податкову службу в Україні» державні податкові органи уповноважені передавати відповідним правоохоронним органам матеріали за фактами правопорушень, за які передбачено кримінальну відповідальність, якщо їх розслідування не належить до компетенції податкової міліції, а також направляти матеріали з цих питань відповідним спеціальним органам по боротьбі з організованою злочинністю при виявленні порушень, що свідчать про організовану злочинну діяльність, або дій, які створюють умови для такої діяльності.

Кримінальна відповідальність за ухилення від сплати податків, зборів та обов’язкових платежів передбачена відповідними статтями Кримінального Кодексу України.

Основні статті нового Кримінального кодексу, які підслідні органам податкової служби - це:

· Ст. 204. Незаконне виготовлення, зберігання, збут або транспортування з метою збуту підакцизних товарів (в основному, це алкоголь і тютюнові вироби).

· Ст. 207. Ухилення від повернення виручки в іноземній валюті.

· Ст. 208. Незаконне відкриття або використання за межами України валютних рахунків.

· Ст. 209. Легалізація (відмивання) грошових коштів та іншого майна, здобутих злочинним шляхом.

· Ст. 212. Ухилення від сплати податків, зборів, інших обов’язкових платежів.

Ст. 216. Незаконне виготовлення, підроблення, використання та збут незаконно виготовлених, одержаних чи підроблених марок акцизного збору чи контрольних марок.

Ст. 218. Фіктивне банкрутство.

Найбільш поширеними є злочини за статтею 212.

Під ухиленням від сплати податків слід розуміти діяння особи, спрямоване на повну або часткову несплату певних податків, зборів, інших обов’язкових платежів, які повинні сплачуватись підприємствами, установами та організаціями різних форм власності, а також фізичними особами. Фактично ухилення характеризується бездіяльністю, тобто невиконанням конституційного обов’язку по сплаті податків, зборів і обов’язкових платежів.

Предметом злочину є податки, збори, інші обов’язкові платежі. Об’єктивну сторону його характеризує сукупність трьох ознак:

діяння (дія або бездіяльність) – ухилення від сплати податків, зборів, інших обов’язкових платежів, яке здійснюється службовою особою підприємства, установи, організації незалежно від форми власності або особою, що займається підприємницькою діяльністю без створення юридичної особи, чи будь-якою іншою особою, яка зобов’язана їх сплачувати;

суспільно небезпечні наслідки у вигляді фактичного ненадходження до бюджетів чи державних цільових фондів коштів у значних розмірах, великих або особливо великих розмірах;

причинний зв’язок між діянням і наслідками.

Об’єктом складу злочину, передбаченого статтею 212 Кримінального кодексу України, є фінансова діяльність держави щодо формування державних цільових фондів та дохідної частини бюджетів, а також порядок сплати до бюджетів та державних цільових фондів податків, зборів та інших обов’язкових платежів фізичними та юридичними особами.

Суб’єктом злочину можуть бути:

службові особи підприємства, установи, організації незалежно від форм власності;

особа, що займається підприємницькою діяльністю без створення юридичної особи і досягла 16-річного віку;

будь-яка особа, що зобов’язана сплачувати податки, збори та інші обов’язкові платежі та досягла 16-річного віку.

Стаття 212 Кримінального кодексу України, яка передбачає відповідальність за ухилення від сплати оподаткування, більш демократична, гуманніша щодо до недобросовісних платників, ніж попередня в старому кодексі, що діяв до 1 вересня 2001 року.

Нижній поріг кваліфікації ухилення від оподаткування становить не 1700 гривень, як це було до 01.09.2001 року, а починаючи з 17 тисяч до 51 тисячі гривень. За такий злочин, скоєний проти системи оподаткування, винна особа карається штрафом від 855 до 5100 гривень або позбавленням права обіймати певні посади чи займатися певною діяльністю на строк до 3 років.

Друга частина статті має вже кваліфікуючу ознаку, тобто якщо несплата податку вчинена за змовою групи осіб або якщо ухилення склало від 51000 до 85000 гривень. Діяння на таку суму карається штрафом від 8500 до 34000 гривень або виправними роботами до 2 років чи обмеженням волі на строк до 5 років з позбавленням права обіймати певні посади чи займатися певною діяльністю до 3 років.

У статті міститься третя частина, що передбачає скоєння злочину особою, раніше судимою за ухилення від сплати податків, зборів, платежів або якщо дії особи привели до фактичного ненадходження до бюджетів, цільових фондів коштів в особливо великих розмірах. Відповідальність за цією третьою частиною дуже сувора – це позбавлення волі на строк від п’яти до десяти років з позбавленням права обіймати певні посади чи займатися певною діяльністю на строк до 3 років з конфіскацією майна.

Якщо платник податку вперше вчинив порушення чи діяння за першою або другою частинами статті, то він звільняється від кримінальної відповідальності, у тому разі, якщо до притягнення до кримінальної відповідальності він сплатив борг по податках і зборах, а також відшкодував збитки, завдані державі їх несвоєчасною сплатою (фінансові санкції, пеня).

Несплата або неповна сплата суб'єктами підприємницької діяльності або громадянами податків, зборів, інших обов'язкових платежів тягне за собою відповідальність за порушення податкового законодавства, навіть у тому разі, якщо порушення сталося через помилкове застосування законодавства, недбалість, недосвідченість чи розрахункову помилку.

Порядок накладання фінансових санкцій регулюється Законами України “Про порядок погашення зобов’язань платників податків перед бюджетами та державними цільовими фондами”, “Про державну податкову службу в Україні”, “Про систему оподаткування”, Інструкцією “Про порядок застосування та стягнення штрафних (фінансових) санкцій органами державної податкової служби”, затвердженої наказом ДПАУ від 17.03.2001 року № 110 і зареєстрованої у Мінюсті України 23.03.2001 року за № 268/5459.

Штрафна санкція (штраф) – плата у фіксованій сумі або у вигляді відсотків від суми податкового зобов’язання (без урахування пені та штрафних санкцій), яка справляється з платника податків у зв’язку з порушенням ним правил оподаткування, визначених відповідними законами.

Пеня — плата у вигляді процентів, нарахованих на суму податкового боргу (без урахування пені), що справляється з платника податків у зв’язку з несвоєчасним погашенням податкового зобов’язання.

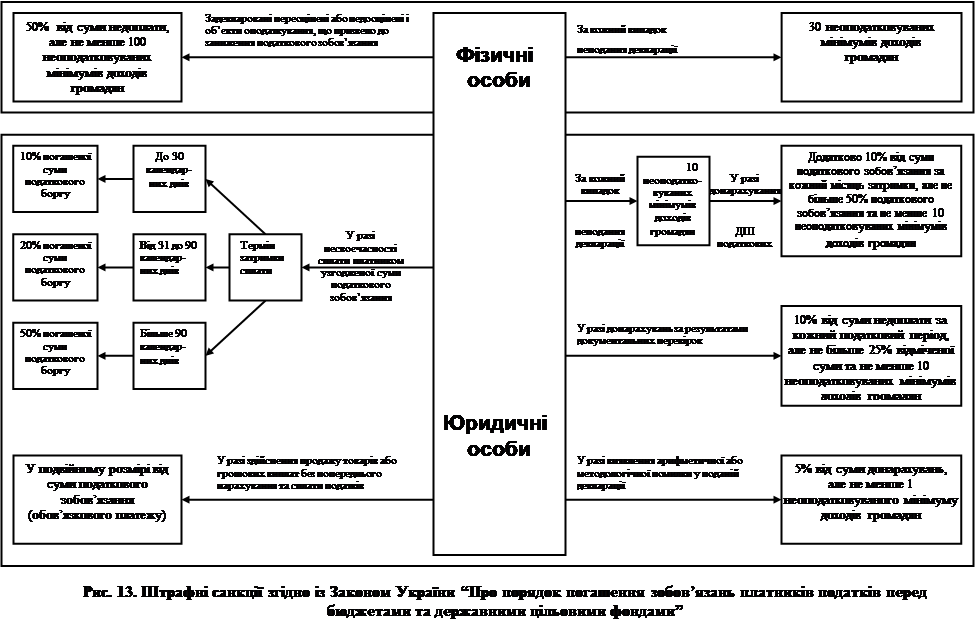

Перелік штрафних санкцій, які застосовуються до фізичних і юридичних осіб згідно Закону України “Про порядок погашення зобов’язань платників податків перед бюджетами та державними цільовими фондами” відображена на рис.13.

Факти порушень податкового законодавства службова особа органу державної податкової служби оформляє актом документальної перевірки, в якому чітко викладається зміст порушення з обґрунтуванням порушених норм законодавчих актів й зазначенням конкретних їх пунктів і статей.

Керівники і відповідні службові особи підприємств, установ, організацій і громадяни під час перевірки, що проводиться органами державної податкової служби, зобов’язані надати письмові пояснення з усіх питань, що виникають, підписати акт про проведення перевірки і виконувати вимоги органів державної податкової служби щодо усунення виявлених порушень законодавства про податки та інші обов’язкові платежі до бюджетів і внески до державних цільових фондів.

Рішення про застосування та стягнення фінансових санкцій за наслідками розгляду матеріалів перевірки приймає керівник органу державної податкової служби або його заступник (керівник, який розглядав матеріали перевірки) за встановленою формою у двох примірниках не пізніше, ніж через десять днів з дня складання акта перевірки.

Оскарження рішень органів державної податкової служби здійснюється у встановленому законом порядку.