Инструменты монетарной политики

К инструментам монетарной политики, дающим возможность центральному банку контролировать величину денежной массы, относятся:

• изменение нормы обязательных резервов;

• изменение учетной ставки процента;

• операции на открытом рынке.

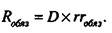

Изменение нормы обязательных резервов (required reserve ratio). Обязательные резервы — это часть депозитов коммерческих банков, которую они не имеют права выдавать в кредит и должны хранить в виде беспроцентных вкладов в центральном банке (см. тему 8). Величина обязательных резервов (Rобяз) определяется в соответствии с нормой обязательных резервов (rrобяз) которая устанавливается центральным банком в виде процента от общей суммы депозитов коммерческого банка (D):

Для каждого вида депозитов (до востребования, сберегательные, срочные) устанавливается своя норма обязательных резервов, причем, чем выше степень ликвидности депозита, тем выше эта норма. Например, для депозитов до востребования норма обязательных резервов более высокая, чем для срочных.

Если центральный банк повышает норму обязательных резервов, то предложение денег сокращается по двум причинам:

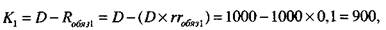

• во-первых, сокращаются резервы и, следовательно, кредитные возможности коммерческих банков — сумма, которую они могут выдать в кредит, поскольку при росте нормы обязательных резервов сумма обязательных резервов, которую коммерческий банк не имеет права использовать на цели кредитования, увеличивается. Так, если сумма депозитов в коммерческом банке увеличивается на 1000 долл., то при норме обязательных резервов 10% (rrобяз1 = 0,1) его кредитные возможности составят

а при норме обязательных резервов 12,5% (rrобяз2 = 0,125)

• во-вторых, норма обязательных резервов определяет величину банковского мультипликатора, который равен

Рост нормы обязательных резервов с 10 до 12,5% сокращает величину банковского мультипликатора с 10 (1/0,1) до 8 (1/0,125).

Таким образом, изменение нормы обязательных резервов оказывает влияние на денежную массу по двум каналам:

1) через изменение резервов и поэтому кредитных возможностей коммерческих банков;

2) через изменение величины банковского мультипликатора.

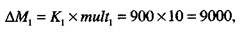

В результате даже незначительные изменения нормы обязательных резервов могут привести к существенным и непредсказуемым изменениям денежной массы. В нашем примере при норме обязательных резервов 10% (rrобяз1 = 0,1) изменение предложения денег составит

а при норме обязательных резервов 12,5% (rrобяз2 — 0,125) изменение предложения денег будет равно

ΔМ2 = К2 х mult2 = 875 х 8 = 7000.

Кроме того, стабильность нормы обязательных резервов служит основой для спокойного ведения дел коммерческими банками. Поэтому этот инструмент редко используется в развитых странах для целей текущего контроля над предложением денег. Изменение нормы обязательных резервов происходит лишь в случаях, когда центральный банк намерен добиться значительного расширения или сжатия денежной массы (например, в США этот инструмент последний раз использовался в период кризиса 1974—1975 гг.). К тому же с начала 1980-х гг. процедура пересмотра этого показателя в развитых странах стала достаточно громоздкой и технически сложной, поэтому данный инструмент перестал быть средством оперативного и гибкого управления денежной массой.

Изменение учетной ставки процента (discount rate)[31]. Учетная ставка процента — это ставка процента, по которой центральный банк предоставляет кредиты коммерческим банкам. Коммерческие банки прибегают к займам у центрального банка, если они неожиданно сталкиваются с необходимостью срочного пополнения резервов или для выхода из сложного финансового положения. В последнем случае центральный банк выступает в качестве кредитора последней инстанции.

Денежные средства, полученные в кредит у центрального банка (через "дисконтное окно") по учетной ставке, представляют собой дополнительные резервы коммерческих банков, основу для мультипликативного увеличения денежной массы.

Коммерческие банки рассматривают учетную ставку как издержки, связанные с приобретением резервов. Чем выше учетная ставка, тем меньше займов берут коммерческие банки у центрального банка и поэтому тем меньше величина резервов, которые они могут выдать в кредит. А чем меньше кредитные возможности банков, тем меньший объем кредитов они предоставляют и, следовательно, тем меньше денежная масса. Если же учетная ставка процента снижается, то это побуждает коммерческие банки брать кредиты у центрального банка для увеличения своих резервов. Их кредитные возможности расширяются, начинается процесс мультипликативного увеличения денежной массы, изменение которой может быть подсчитано по формуле

В отличие от воздействия на предложение денег изменения нормы обязательных резервов, изменение учетной ставки процента влияет только на величину резервов и поэтому кредитных возможностей коммерческих банков, не изменяя величину банковского мультипликатора.

Изменение учетной ставки также не является гибким, и оперативным инструментом монетарной политики. Это связано с тем, что в развитых странах объем кредитов, получаемых коммерческими банками путем займа у центрального банка, относительно невелик, например в США не превышает 2—3% общей величины банковских резервов, так как центральный банк не позволяет коммерческим банкам злоупотреблять возможностью получения у него кредитов. Он предоставляет средства только в том случае, если по оценкам экспертов банк действительно нуждается в помощи, а причины его финансовых затруднений являются объективными. Кроме того, кредиты, полученные у центрального банка, коммерческие банки дел имеют права выдавать своим клиентам.

Изменение учетной ставки в первую очередь служит информационным сигналом о намечаемом направлении политики центрального банка. Объявление о предполагаемом повышении учетной ставки информирует экономических агентов о намерении центрального банка проводить сдерживающую монетарную политику, как правило, для борьбы с инфляцией. Учетная ставка является своеобразным ориентиром для установления межбанковской ставки процента (ставки процента, по которой коммерческие банки предоставляют кредиты друг другу) и ставки процента, по которой коммерческие банки выдают кредиты небанковскому сектору — домохозяйствам и фирмам.

Ставка процента, выступая ценой денег, формируется на денежном рынке по соотношению спроса деньги (MD) и предложения денег (MS) (рис. 9.1). Кривая предложения денег вертикальна, поскольку денежную массу контролирует центральный банк и предложение денег не зависит от ставки процента. Кривая спроса на деньги имеет отрицательный наклон, так как величина спроса на деньги находится в обратной зависимости от ставки процента — чем выше ставка процента, т.е. чем дороже кредиты, тем меньший спрос на них предъявляют экономические агенты. Равновесная ставка процента — это ставка, при которой спрос на деньги равен предложению денег. Графически ее величина определяется в точке пересечения кривой спроса на деньги с кривой предложения денег.

Когда центральный банк повышает учетную ставку процента, денежная масса сокращается (сдвиг влево кривой предложения денег от М1S до М2S), а рыночная ставка процента растет (от R1 до R2) (рис. 9.1, а).

Рис. 9.1. Воздействие изменения предложения денег на ставку процента

Поэтому, даже если центральный банк только объявляет о возможном повышении учетной ставки процента, экономические агенты знают, что эта мера должна привести к уменьшению денежной массы, — экономика быстро реагирует, коммерческие банки повышают ставку процента по своим кредитам, деньги (кредиты) становятся "дорогими", и денежная масса сокращается.

Операции на открытом рынке (open market operations). Этот инструмент монетарной политики является наиболее важным и самым оперативным средством контроля за денежной массой в развитых странах. Операции на открытом рынке представляют собой покупку и продажу центральным банком государственных ценных бумаг на вторичных рынках ценных бумаг. (Деятельность центрального банка на первичных рынках ценных бумаг, как правило, запрещена законом). Объектом операций на открытом рынке служат преимущественно казначейские векселя и краткосрочные государственные облигации.

Центральный банк покупает и продает государственные ценные бумаги коммерческим банкам (банковскому сектору), а также населению - домохозяйствам и фирмам (небанковскому сектору).

Покупка центральным банком государственных облигаций и в первом, и во втором случае увеличивает резервы коммерческих банков, что ведет к увеличению предложения денег.

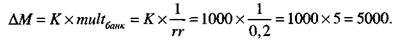

Если центральный банк покупает ценные бумаги у коммерческого банка, он увеличивает сумму его резервов, что повышает кредитные возможности банка и ведет к депозитному (мультипликативному) расширению. Предположим, что норма обязательных резервов равна 20% (rrобяз = 0,2%). Если центральный банк покупает ценные бумаги у коммерческого банка на 1000 долл., то резервы банка, а поэтому его кредитные возможности увеличатся на всю сумму 1000 долл., выдача которых в кредит (К = 1000) приведет к увеличению предложения денег на 5000 долл.:

Если центральный банк покупает ценные бумаги у населения (домохозяйств или фирм) и если продавец вкладывает полученную у центрального банка сумму на свой счет в коммерческом банке, резервы коммерческого банка увеличатся и предложение денег возрастет на ту же величину, как в случае, когда центральный банк покупает государственные ценные бумаги у коммерческого банка. Однако механизм увеличения предложения денег в этом случае иной. Предположим, что продавцом государственных ценных бумаг выступает частное лицо, которое кладет полученные от центрального банка 1000 долл. на свой депозит в коммерческом банке (ΔD = 1000). В результате кредитные возможности коммерческого банка возрастут на 800 долл. (ΔК = 800), поскольку на 200 долл. банк должен увеличить обязательные резервы (ΔRобяз = ΔD х rrобяз = 1000 х 0,2 = 200), и сумма депозитов, созданная системой коммерческих банков, составит

Однако к этой сумме следует добавить 1000 долл., появившихся благодаря оплате (увеличению количества наличных денег), сделанной центральным банком продавцу государственных ценных бумаг, и положенных им на депозит в коммерческий банк. Таким образом, общее изменение предложения денег в экономике в результате этой операции составило 5000 долл. (4000 создала система коммерческих банков и 1000 создал центральный банк).

Таким образом, операции на открытом рынке, как и изменение учетной ставки процента, влияют на изменение предложения денег, воздействуя лишь на величину резервов и поэтому кредитных возможностей коммерческих банков. Изменения величины банковского мультипликатора не происходит.

Покупка ценных бумаг центральным банком используется как средство оперативного воздействия на экономическую ситуацию в период спада. Если же экономика "перегрета", то в целях борьбы с инфляцией центральный банк должен продавать государственные ценные бумаги на открытом рынке. Это существенно ограничивает кредитные возможности коммерческих банков, сокращая их резервы, что ведет к мультипликативному сжатию денежной массы и в том случае, когда центральный банк продает государственные ценные бумаги коммерческим банкам, и тогда, когда покупателями выступают домохозяйства и фирмы, и оказывает сдерживающее влияние на экономическую активность.

Возможность проведения операций на открытом рынке обусловлена тем, что покупка и продажа государственных ценных бумаг центральным банком выгодна коммерческим банкам и населению. Если центральный банк хочет уменьшить предложение денег, он начинает продавать государственные ценные бумаги. Предложение ценных бумаг увеличивается, и их цена падает. Низкие цены на государственные облигации делают их покупку привлекательной для коммерческих банков и населения. И наоборот, если центральный банк решает увеличить предложение денег, он начинает покупать государственные ценные бумаги, спрос на них возрастает, поэтому цена повышается. Владельцы государственных облигаций (и коммерческие банки, и население) начинают продавать их центральному банку, поскольку это позволяет получить доход (capital gain) за счет разницы между более низкой ценой, по которой облигация была куплена, и более высокой ценой, по которой она теперь может быть продана центральному банку.

Итак, инъекции в банковские резервы, как результат покупки, и изъятия из них, как результат продажи центральным банком государственных ценных бумаг, приводят к быстрой реакции банковской системы, действуют более тонко, чем другие инструменты монетарной политики, поэтому операции на открытом рынке представляют собой наиболее эффективный оперативный и гибкий способ воздействия на величину предложения денег.