Расчет окупаемости инвестиций по приведенным (дисконтированным) затратам.

В макроэкономическом анализе инвестиций существенную роль играет вариация нормы процента в экономике. Для понимания механизма воздействия нормы процента на динамику инвестиций на национальном уровне представляется полезным понять влияние процентной ставки на инвестиции на микроэкономическом уровне. В связи с этим обратимся к основам теории дисконтирования.

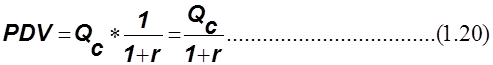

Пусть мы имеем облигацию с номиналом Рс, Qс – процент или купонный доход, который приносит эта облигация, а r – норма процента.

r = 100% * Qс/Рс

Предположим, что Qс = 10 и Рс = 100. Тогда r = Qс/ Рс*100 = 10/100*100 = 10%. В нашем примере известно, что через год облигация с номиналом 100 руб. принесет 10 руб. дохода и ее владелец будет иметь активы равные 110 руб. Следовательно, для получения одного рубля в конце года в начале года необходимо затратить примерно 0,91 руб. (100/110 = 0,91). Или, в общем виде можно записать.

|

|

Сумма, которую владелец облигации будет иметь в виде дохода через год, приведенная (или продисконтированная) к началу года, определяется следующим образом.

где РDV – сумма приведенного (продисконтированного) дохода.

В нашем примере PDV = 10*0,91 = 9,1 руб.

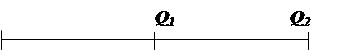

Рассмотрим более общий случай, когда облигация приносит через год доход Q1 (момент времени t=1), а еще через год (момент времени t=2) доход Q2 (см. рисунок ниже).

|

t=0 t=1 t=2

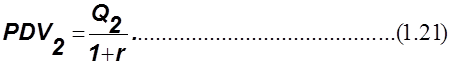

Для этого случая приведенный к начальному моменту времени доход будет определен следующим образом. Доход Q2 должен быть продисконтирован дважды. Если бы Q2 был получен в момент времени t = 1, то приведенный доход был бы рассчитан следующим образом.

|

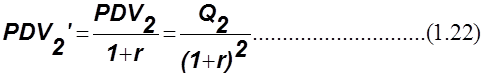

Но величина Q2 будет получена еще через год, отстоящий от момента времени t=1. Следовательно, PDV2 должна быть продисконтирована еще раз.

|

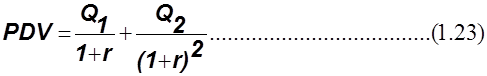

Доход Q1 приводится (дисконтируется) к моменту времени t = 0 способом, который определен в соотношении (2.16). В результате, суммарный приведенный доход PDV определяется как следующая сумма.

|

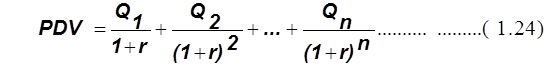

В более общем случае, пусть облигация приносит доход Q1 через год, доход Q2 через два года и т.д., доход Qn через n лет. Тогда приведенный к началу первого года доход определяется следующим образом.

Каждая компания, планируя свое производство на будущее, соотносит свои затраты и результаты, приводя их к единому моменту времени с использованием определенной нормы процента. Поскольку процесс производства основного капитала длится несколько лет, постольку изменение нормы процента особенно сильно влияет на динамику именно этой части инвестиций. Совокупность решений компаний формирует общую величину инвестиций в экономике и существенным образом влияет на агрегированный спрос. Следовательно, прежде всего через спрос на инвестиционные товары, норма процента оказывает заметное воздействие на динамику агрегированного спроса и производства.