Q – теория инвестиций Джеймса Тобина.

Обратимся к так называемой q–теории инвестиций, предложенной Джеймсом Тобином ([10]). В данном теоретическом построении предпринимается попытка установить связь между стоимостью компании на рынке ценных бумаг (фондовом рынке) и разницей между наличным капиталом K и требуемым для будущего периода капиталом K*+1.

Величина q есть отношение цены компании на фондовом рынке к ее восстановительной цене или, как принято говорит в российской экономической литературе, к восстановительной стоимости. Цена компании на фондовом рынке представляет собой сумму денег, которую покупатели готовы заплатить в определенный момент времени за все акции данной компании. Восстановительная стоимость компании или, точнее, восстановительная стоимость капитала компании представляет собой затраты на приобретение на рынке товаров аналогичных зданий, сооружений, машин, оборудования и нематериальных активов, которые равны по производственным возможностям основному капиталу компании. Например, если цена всех акций компании на фондовом рынке равна 2 млрд. руб., а основной капитал, равный по производственным возможностям основному капиталу компании, можно приобрести на рынке товаров за 1 млрд. руб., величина q будет равна двум (q = 2млрд. руб./ 1 млрд. руб. = 2).

В соответствии с q – теорией считается, что, если q>1, то требуемый для будущего периода капитал больше имеющегося (K*+1>K). Инвестиции в развитие данной компании должны быть значительными. Если q<1, то требуемый капитал для будущего периода должен быть меньше имеющегося (K*+1<K). В этом случае инвестиции в развитие компании должны быть незначительными и обеспечивать, например, простое или даже суженное воспроизводство основного капитала компании.

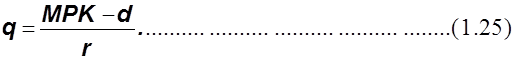

Предположим для простоты анализа, что затраты предприятия равны амортизации основного капитала. Тогда общая сумма прибыли, получаемой на единицу капитала, равна MPK – d, где MPK – предельная производительность капитала показывающая, насколько увеличивается продукт при росте капитала на единицу, d – удельная амортизация или затраты основного капитала на единицу производимой продукции (для простоты они равны у нас всем производственным затратам). Пусть MPK, d, r = const, то есть не меняются во времени. Любой инвестор сравнивает получаемую прибыль на единицу вложенного капитала с нормой процента, то есть с тем доходом, который он мог бы получить если бы вложил ту же сумму, например, на депозит в банке. Следовательно, в данном случае величина q может быть определена иным образом:

|

Ясно, что q>1, если MPK<r+d и q<1, если MPK<r+d. Если MPK = r+d и q=1, то основной капитал, имеющийся в настоящее время, равен требуемому K=K*. Если MPK>r+d, то K<K* и если MPK <r+d, то K>K*.

Следовательно, q – теория Джеймса Тобина представляет фондовый рынок в качестве индикатора, показывающего, необходимо ли увеличивать имеющийся основной капитал. Когда q>1, то есть цена единицы капитала на фондовом рынке выше стоимости приобретения единицы этого капитала на рынке товаров, то имеющаяся величина основного капитала. должна быть увеличена до требуемого значения K*. Если q<1, то фондовый рынок свидетельствует о необходимости перехода к более низкому уровню капитала (K*<K).

Для отдельных фирм подтверждена зависимость колебаний величины q и инвестиций. Исследования по экономике США показали, что существует зависимость между усредненным для экономики в целом значением показателя q и общим уровнем инвестиций. Однако, эта зависимость слаба. Следовательно, показатель q не может быть использован для объяснения инвестиционных циклов в экономике. Однако, снижение или рост показателя q говорит о тенденциях инвестиций к росту или снижению, а, следовательно, о росте или снижении значительной части совокупного спроса в экономике. Кроме того, показатель q характеризует связь между рынком реальных инвестиций (а, следовательно, и агрегированным спросом) и финансовым рынком, прежде всего рынком корпоративных ценных бумаг. Последние два отмеченных обстоятельства описывают значение показателя q для макроэкономического анализа.

Основные выводы из проделанного в данном разделе анализа сводятся к следующему.

1. Инвестиции являются существенным элементом совокупного спроса в любой стране. Деловой цикл валового национального продукта в существенной степени определяется динамикой инвестиций.

2. В макроэкономике принято выделять три основные составляющие инвестиций:

· инвестиции в основной капитал;

· инвестиции в запасы;

· инвестиции в жилищное строительство.

3. Существенным фактором, определяющим объем инвестиций в основной капитал, является скорость, с которой фирмы переходят от имеющегося основного капитала к его требуемой величине. Период времени, отделяющий момент начала создания основного капитала от момента получения эффекта от его введение в действие, определяется как инвестиционный лаг. В связи с существованием инвестиционного лага, объем требуемого основного капитала в экономике в целом находится в положительной зависимости не только от величины продукта общества в данном году, но и от его величины в последующие годы. Одновременно требуемый основной капитал находится в обратной зависимости от величины издержек использования капитала.

4. В Российской экономической литературе инвестиции в основной капитал структурируются двояким образом:

а) рассматривается технологическая структура, понимаемая как соотношение долей инвестиций в машины и оборудование, инвестиций в здания, сооружения в сумме с прочими инвестициями в их общем объеме;

б) анализируется воспроизводственная структура, которая теоретически правильно должна быть определена как соотношение инвестиций на простое и расширенное воспроизводство основного капитала в их общем объеме.

5. Издержки использования капитала тем выше, чем выше реальная норма процента и норма амортизации. Налогообложение так же оказывает влияние на издержки использования капитала: чем выше инвестиционная налоговая скидка, тем они ниже и, следовательно, выше стимулы к инвестициям.

6. Инвестиции в основной капитал оказывают воздействие на величину валового национального продукта с определенным запаздыванием, значение которого определяется инвестиционным лагом.

7. На практике при принятии решений об инвестициях экономические субъекты используют расчет окупаемости инвестиций, приводя (дисконтируя) затраты и результаты к единому моменту времени. Использование метода дисконтирования особенно наглядно демонстрирует зависимость динамики инвестиций от величины нормы процента в экономике.