Б. Портфельные теории спроса на деньги

Портфельные теории спроса на деньги акцентируют внимание на функции денег как средства сохранения ценности. Хозяйственные агенты хранят свои сбережения в денежной форме, хотя они могут их держать также в форме реальных активов (различных товаров, недвижимости) и финансовых активов (ценных бумаг: акций и облигаций). Следовательно, перед хозяйственным агентом встает проблема портфельного выбора,заключающаяся в том, какова должна быть оптимальная структура его активов. Хозяйственный агент стремится обеспечить такую комбинацию активов, входящих в его портфель, чтобы обеспечить максимальный доход от своего богатства с учетом степени риска каждого вида активов.

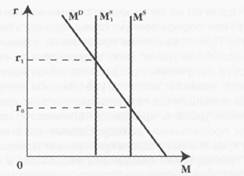

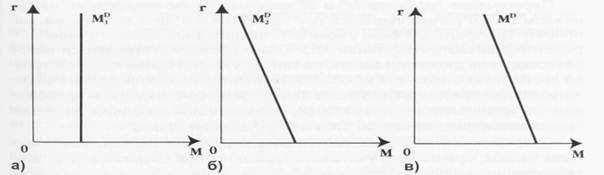

В портфельных теориях спроса на деньги развивается теория предпочтения ликвидности Дж. М. Кейнса. Как было отмечено выше, Кейнс придавал важное значение спекулятивному мотиву спроса на деньги.[141]Рассмотрим его подробнее. Кейнс считал, что спекулятивный спрос на деньги зависит от процентной ставки. Если считать, что в портфель индивида входят всего два актива: деньги и облигации, то в условиях неопределенности и риска, существующих на финансовом рынке, спрос на деньги в значительной степени зависит от процентной ставки по облигациям. Чем выше процент, тем выгоднее держать активы в форме облигаций и тем меньше предпочтение ликвидности. Кроме того, Кейнс выдвинул еще такой мотив хранения денег, как мотив предосторожности,который связан с функцией денег как средства обмена. В условиях неопределенности индивид может быть вынужден осуществить внезапные платежи. Если он их не сделает, то понесет потери. Поэтому лучше хранить на руках определенную сумму денег, чтобы избежать нехватки наличности. При повышении процентной ставки растут предельные издержки хранения денег (так, держа деньги «в чулке», вы упускаете возможность получения процента по облигациям). Вместе с тем, рост дохода, как правило, ведет к увеличению непредвиденных платежей, т. е. тогда повышаются предельные выгоды хранения денег. Индивид выберет такой уровень хранимой наличности, когда предельные издержки равны предельному доходу. Важная роль в формировании спроса на деньги, связанного со спекулятивным мотивом и мотивом предосторожности, принадлежит ожиданиям индивида; в связи с этим спрос на деньги становится непредсказуемым и весьма неустойчивым. Таким образом, в соответствии с теорией предпочтения ликвидности общий спрос на деньги распадается на две части:

MD =MD1 + MD2 = L 1 (Y) + L2 (r - r^)(10)

где М D1 - размер наличности, отвечающий трансакционному мотиву и мотиву предосторожности, МD2 - размер наличности, отвечающий спекулятивному мотиву; L 1 (Y) — функция ликвидности, зависящая от уровня дохода; L2 (r - г^) - функция ликвидности, зависящая от ставки процента, причем л- рыночная процентная ставка, r^- нормальная ожидаемая ставка процента.

Таким образом, кейнсианская агрегатная модель денежного рынка соединяет функции спроса на трансакционные и спекулятивные запасы денежных средств, а также учитывает мотив предосторожности. Эта модель представлена в графическом изображении на рис. 20.3.

Рис. 20.3. Кейнсианская модель спроса на деньги