OSC= МАn - МАm

Buy: OSC> S*Man

Sell: OSC< -S*MAn

Следует учитывать следующие моменты при использовании осцилляторов:

- Осцилляторы используются, как правило, в бестрендовых участках рынка. При развитом тренде во внимание принимаются только сигналы по тренду (т.е. при восходящем общем тренде - только сигналы на покупку).

- Пересечение с нулевой линией как сигнал является слабым и принимается во внимание только в том случае, если не противоречит основной тенденции движения цены.

- Критические значения осцилляторов говорят только о том, что текущее изменение цен происходит слишком быстро и, следовательно, можно ожидать скорой коррекции. Из этого, однако, следует и то, что осциллятор может достигать зоны over- задолго до окончания тренда (если в начале тренда цены изменялись значительно), и долго оставаться там по мере дальнейшего развития тренда. Следовательно, особенно сильный сигнал возникает в том случае, если в зоне over- осциллятор совершает несколько колебаний и только затем покидает ее.

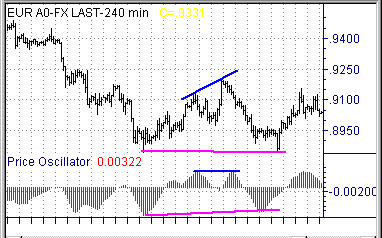

- Расхождение ценового графика и осцилляторов (дивергенция).

- Ценовой график образует новый пик, по абсолютному значению превышающий предыдущий, но осциллятор этого не подтверждает. Сама величина дивергенции не влияет на силу последующего изменения цены. Использование дивергенции - один из самых надежных методов технического анализа.

- На графиках осцилляторов полезно использовать линии тренда, поддержки и сопротивления. Часто здесь можно увидеть классические фигуры технического анализа, которые могут иметь большее значение, чем на ценовом чарте.

- Зоны перекупленности и перепроданности необходимо устанавливать индивидуально, в зависимости от типа рынка и временного интервала, по которому строится график. Иногда, для фильтрации ложных сигналов, они могут составлять 2-5% .

- Чем короче период осциллятора, тем сигналы возникают чаще и запаздывают меньше; соответственно велика доля ложных сигналов. При использовании осцилляторов с большим периодом количество сигналов уменьшается, увеличивается отставание, но повышается надежность

Пример дивергенции :

|

Пример дивергенции

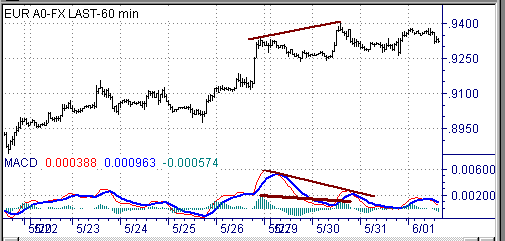

Пересечение средних (Moving Average Convergence - Divegence MACD)

Аналогичен OSC.

MACD определяется на основе двух экспоненциально сглаженных скользящих средних, которые представляются тремя линиями.

Первая линия отражает разность между 12-периодной экспоненциальной скользящей средней и 26-периодной экспоненциальной скользящей средней.

Вторая линия (называемая сигнальной линией) является приблизительным экспоненциальным эквивалентом 9-периодной скользящей средней первой линии. MACD обычно отображается как линия осциллятора либо как гистограмма.

Третья линия есть разность между первой и второй линией ( представляется на графике в виде гистограммы ) .

Линия1 = EMA12 - EMA26

Линия2 =EMA9(EMA12 -EMA26)

Линия3 = Линия 1 – Линия 2 - гистограмма

Пересечение Линии1 и Линии2 является сигналом на покупку или продажу. Очень хорошо отражает картину дивергенции. Стандартные периоды средних скользящих используются 12 и 26, сигнальная линия имеет период 9.

Пример дивергенции

|

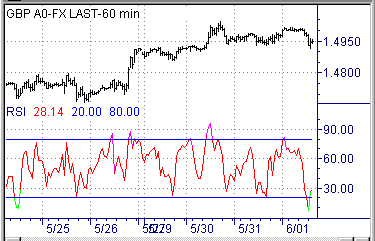

Индекс относительной величины цен (Relative Strength Index - RSI)

Метод RSI отделяет движение цен вверх от движения цен вниз, по отдельности усредняет их с помощью среднего по периоду n, и рассчитывает, какой процент от полного движения составляет движение вверх. Сигнализирует о стремлении рынка к изменению тренда при больших (близких к 100%) или малых (близких к 0%) величинах RSI.

Параметр - период усреднения n .

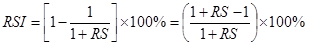

Формула:

, где

, где

D- изменение цены закрытия.

CU – среднее значение положительных ценовых изменений .

CD – среднее значение отрицательных ценовых изменений.

Диапазон изменения осциллятора от 0 до 100. Оптимальным значением для продажи считается значение, равное 80, для покупки – 20. Эти зоны называются:

зона перекупленности Overbought – o/b

зона перепроданности Oversold – o/s.

При сильных трендовых движениях уровни o/b и o/s соответственно 80 и 20, а при боковом рынке – 70 и 30. На графиках RSIможно искать все фигуры, как и на графиках цен.

Стохастик (Stochastic oscillator)

Параметр - период усреднения n .

Расчитываются две функции %K и % D :

%K = (Ct - Ln )/( Hn - Ln )x100% -

Hn - высшая цена за последние n периодов

Ln - низшая цена за последние n периодов

Ct - текущая цена