рефераты конспекты курсовые дипломные лекции шпоры

- Раздел Образование

- /

- Учет аренды и лизинговых операций с основными средствами

Реферат Курсовая Конспект

Учет аренды и лизинговых операций с основными средствами

Учет аренды и лизинговых операций с основными средствами - раздел Образование, Учет основных средств Федеральный Закон «О Финансовой Аренде (Лизинге)» От 29.10.1998 Г. №164-Фз И ...

Федеральный закон «О финансовой аренде (лизинге)» от 29.10.1998 г. №164-ФЗ и глава 34 ГК РФ определяют порядок организации лизинговой деятельности в Российской Федерации и регулируют отношения между участникамилизинга. Порядок отражения в учете операций, связанных с осуществлением договора лизинга, регулируетсяприказом Минфина РФ от 17 февраля 1997 г. № 15 «Об отражении в бухгалтерском учете операций по договору лизинга», письмом Минфина РФ от 5 мая 2003г. №16-00-14/150.

Под лизингом в России понимается совокупность экономических и правовых отношений, возникающих в связи с реализацией договора лизинга, в том числе приобретением предмета лизинга.

Договор лизинга – договор, в соответствии с которым арендодатель (далее - лизингодатель) обязуется приобрести в собственность указан ное арендатором (далее - лизингополучатель) имущество у определенного им продавца и предоставить лизингополучателю это имущество за плату во временное владение и пользование. Договором лизинга может быть предусмотрено, что выбор продавца и приобретаемого имущества осуществляется лизингодателем.

Лизинговая деятельность - вид инвестиционной деятельности по приобретению имущества и передаче его влизинг.

Предметом лизинга могут быть любые непотребляемые вещи, в том числе предприятия и другие имущественные комплексы, здания, сооружения, оборудование, транспортные средства и другое движимое и недвижимое имущество.

Предметом лизинга не могут быть земельные участки и другие природные объекты, а также имущество, которое федеральными законами запрещено для свободного обращения или для которого установлен особый порядок обращения.

Субъектами лизинга являются:

o Лизингодатель - физическое или юридическое лицо, которое за счет привлеченных и (или) собственных средств приобретает в ходе реализации договора лизинга в собственность имущество и предоставляет его в качестве предмета лизинга лизингополучателю за определенную плату, на определенный срок и на определенных условиях во временное владение и в пользование с переходом или без перехода клизингополучателю права собственности на предмет лизинга;

o Лизингополучатель - физическое или юридическое лицо, которое в соответствии с договором лизинга обязано принять предмет лизинга за определенную плату, на определенный срок и на определенных условиях во временное владение и в пользование в соответствии с договором лизинга;

o Продавец - физическое или юридическое лицо, которое в соответствии с договором купли-продажи слизингодателем продает лизингодателю в обусловленный срок имущество, являющееся предметом лизинга. Продавец обязан передать предмет лизинга лизингодателю или лизингополучателю в соответствии с условиями договора купли-продажи.

Предмет лизинга, переданный во временное владение и пользование лизингополучателю, является собственностью лизингодателя.

Договор лизинга независимо от срока заключается в письменной форме. Договор лизинга может включать в себя условия оказания дополнительных услуг и проведения дополнительных работ. Перечень, объем и стоимость дополнительных услуг (работ) определяются соглашением сторон.

На основании договора лизинга лизингодатель обязуется:

¨ приобрести у определенного продавца в собственность определенное имущество для его передачи за определенную плату на определенный срок, на определенных условиях в качестве предмета лизингализингополучателю;

¨ выполнить другие обязательства, вытекающие из содержания договора лизинга.

По договору лизинга лизингополучатель обязуется:

¨ принять предмет лизинга в порядке, предусмотренном указанным договором лизинга;

¨ выплатить лизингодателю лизинговые платежи в порядке и в сроки, которые предусмотрены договоромлизинга;

¨ по окончании срока действия договора лизинга возвратить предмет лизинга, если иное не предусмотрено указанным договором лизинга, или приобрести предмет лизинга в собственность на основании договора купли - продажи;

¨ выполнить другие обязательства, вытекающие из содержания договора лизинга.

Под лизинговыми платежами понимается общая сумма платежей по договору лизинга за весь срок действия договора лизинга, в которую входит возмещение затрат лизингодателя, связанных с приобретением и передачей предмета лизинга лизингополучателю, возмещение затрат, связанных с оказанием других предусмотренных договором лизинга услуг, а также доход лизингодателя. В общую сумму договора лизинга может включаться выкупная цена предмета лизинга, если договором лизинга предусмотрен переход права собственности на предметлизинга к лизингополучателю.

Размер, способ осуществления и периодичность лизинговых платежей определяются договором лизинга. Обязательства лизингополучателя по уплате лизинговых платежей наступают с момента начала использованиялизингополучателем предмета лизинга, если иное не предусмотрено договором лизинга.

Предмет лизинга учитывается на балансе лизингодателя или лизингополучателя по согласованию между сторонами договора лизинга. Амортизационные отчисления производит сторона договора лизинга, на балансе которой находится предмет лизинга.

Предмет лизинга учитывается на балансе лизингодателя или лизингополучателя по согласованию между сторонами договора лизинга. Амортизационные отчисления производит сторона договора лизинга, на балансе которой находится предмет лизинга.

Рассмотрим организацию бухгалтерского учета имущества, предназначенного для передачи по договорулизинга, у лизингодателя(имущество учитывается на балансе лизингодателя).

Лизингодатель приобретает имущество, предназначенное для передачи по договору лизинга.

На стоимость оприходованного оборудования, полученного от поставщика, и НДС по нему, делаются записи на счетах бухгалтерского учета:

Д 08 «Вложения во внеоборотные активы»

Д 19 «Налог на добавленную стоимость по приобретенным ценностям» субсчет 19-1 «НДС при приобретении основных средств»

К 60 “Расчеты с поставщиками и подрядчиками”.

При передаче оборудования в аренду лизингополучателю по договору лизинга делаются записи на счетах бухгалтерского учета:

Д 03 «Доходные вложения в материальные ценности» субсчет «Имущество для сдачи в аренду (лизинг)»

К 08 «Вложения во внеоборотные активы».

Амортизация материальных ценностей, предоставляемых во временное пользование (временное владение и пользование) с целью получения дохода, учитывается на счете 02 «Амортизация основных средств»обособленно.

Для учета выбытия (продажи, списания, частичной ликвидации, передачи безвозмездно и др.) материальных ценностей, учитываемых на счете 03 «Доходные вложения в материальные ценности», к нему может открываться субсчет «Выбытие материальных ценностей». В дебет этого субсчета переносится стоимость выбывающего объекта, а в кредит — сумма накопленной амортизации. По окончании процедуры выбытия остаточная стоимость объекта списывается со счета 03 «Доходные вложения в материальные ценности» на счет 91 «Прочие доходы и расходы» субсчет 91-2 «Прочие расходы».

Аналитический учет по счету 03 «Доходные вложения в материальные ценности» ведется по видам материальных ценностей, арендаторам и отдельным объектам материальных ценностей.

При погашении задолженности перед поставщиками оборудования делаются бухгалтерские записи на счетах:

Д 60 “Расчеты с поставщиками и подрядчиками”

К 51 «Расчетные счета».

Зачет НДС по оприходованному оборудованию отражается записями на счетах бухгалтерского учета:

Д 68 «Расчеты по налогам и сборам» субсчет «Расчеты с бюджетом по НДС»

К 19 «Налог на добавленную стоимости по приобретенным ценностям» субсчет 19-1 «НДС при приобретении основных средств».

Начисление амортизации оборудования, переданного по договору лизинга (суммы амортизации оборудования, переданного по договору лизинга, рекомендуется отражать на отдельном субсчете счета 02 «Амортизация основных средств») отражается записями на счетах бухгалтерского учета:

Д 20 «Основное производство»

К 02 «Амортизация основных средств».

Выручка от предоставления оборудования в аренду по договору лизинга отражается бухгалтерскими записями на счетах:

Д 62 «Расчеты с покупателями и заказчиками»

К 90 «Продажи» субсчет 90-1 «Выручка».

Начисление НДС с суммы выручки по договору лизинга отражается записями на счетах бухгалтерского учета:

Д 90 “Продажи” субсчет 90-3 «Налог на добавленную стоимость»

К 68 «Расчеты по налогам и сборам» субсчет «Расчеты с бюджетом по НДС».

Списание расходов по осуществлению лизинговой деятельности отражается записями на счетах бухгалтерского учета:

Д 90 “Продажи” субсчет 90-2 «Себестоимость продаж»

К 20 «Основное производство».

Поступление и зачисление на расчетный счет лизинговых платежей от лизингополучателя отражается бухгалтерскими записями на счетах:

Д 51 «Расчетные счета»

К 62 «Расчеты с покупателями и заказчиками».

По истечении срока действия договора в учете лизингодателя делаются бухгалтерские записи на счетах:

Д 01 «Основные средства»

К 03 «Доходные вложения в материальные ценности» субсчет «Имущество для сдачи в аренду (лизинг)».

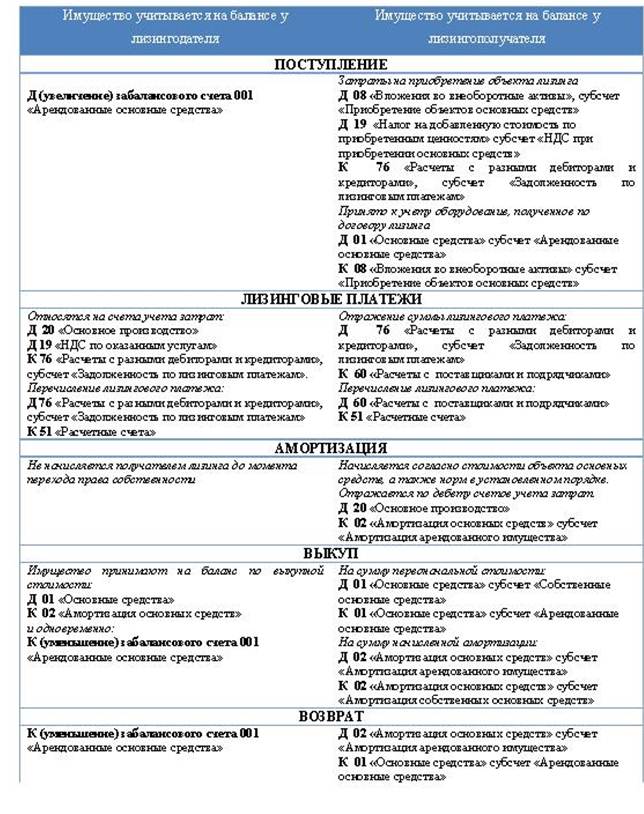

Особенности бухгалтерского учета имущества, полученного по договору лизинга, у лизингополучателяпредставлены в табл.4.7.1.

Таблица 4.7.1.

Учет предмета лизинга у лизингополучателя

Текущая аренда предполагает сдачу арендодателем своего имущества на определенный срок арендатору с обязательным его возвратом. Права и обязанности собственника остаются за арендодателем в течение всего арендного периода. Арендатор получает только права владения имуществом. Передача в аренду имущества производится в соответствии со ст. 606 Гражданского кодекса РФ по договору аренды и оформляется приемно-передаточным актом (накладной).

Предприятие учитывает полученные в текущую аренду объекты основных средств на забалансовом счете 001 «Арендованные основные средства» по стоимости, обозначенной в договоре аренды. Аналитический учет на счете 001 ведется в разрезе объектов, принятых в аренду, и арендодателей.

Арендная плата включается в себестоимость продукции (работ, услуг) и облагается НДС. Начисление арендной платы отражается записями на счетах бухгалтерского учета:

на сумму арендной платы без НДС:

Д 26 «Общехозяйственные расходы»

К 76 «Расчеты с разными дебиторами и кредиторами»;

на сумму НДС, относящегося к арендной плате:

Д 19 «Налог на добавленную стоимость по приобретенным ценностям» субсчет «НДС по оказанным услугам»

К 76 «Расчеты с разными дебиторами и кредиторами».

Погашение задолженности по арендной плате отражается записями на счетах бухгалтерского учета:

Д 76 «Расчеты с разными дебиторами и кредиторами»

К 51 «Расчетные счета» (или другие счета учета денежных средств).

При предъявлении бюджету НДС к возмещению, делаются записи на счетах бухгалтерского учета:

Д 68 «Расчеты по налогам и сборам» субсчет «Расчеты с бюджетом по НДС»

К 19 «Налог на добавленную стоимость по приобретенным ценностям» субсчет «НДС по оказанным услугам».

Если организация выплачивает арендную плату арендодателю вперед за год, полгода или квартал, то предварительные платежи отражаются бухгалтерскими записями на счетах:

Д 97 «Расходы будущих периодов»

Д 19 «Налог на добавленную стоимость по приобретенным ценностям» субсчет «НДС по оказанным услугам»

К 51 «Расчетные счета» (или другие счета учета денежных средств).

Арендную плату в доле, относящейся к отчетному периоду, списывают на затраты бухгалтерскими записями на счетах:

Д 26 «Общехозяйственные расходы»

К 97 «Расходы будущих периодов».

НДС в доле, относящейся к сумме арендной платы за отчетный период, предъявляется бюджету к возмещению:

Д 68 «Расчеты по налогам и сборам» субсчет «Расчеты с бюджетом по НДС»

К 19 «Налог на добавленную стоимость по приобретенным ценностям» субсчет «НДС по оказанным услугам».

– Конец работы –

Эта тема принадлежит разделу:

Учет основных средств

Начало формы... Понятие оценка и классификация основных средств... Основными нормативными документами определяющими порядок учета основных средств являются...

Если Вам нужно дополнительный материал на эту тему, или Вы не нашли то, что искали, рекомендуем воспользоваться поиском по нашей базе работ: Учет аренды и лизинговых операций с основными средствами

Что будем делать с полученным материалом:

Если этот материал оказался полезным ля Вас, Вы можете сохранить его на свою страничку в социальных сетях:

| Твитнуть |

Хотите получать на электронную почту самые свежие новости?

Новости и инфо для студентов