рефераты конспекты курсовые дипломные лекции шпоры

- Раздел Торговля

- /

- Некоторые общие принципы и правила при торговле колебаниями

Реферат Курсовая Конспект

Некоторые общие принципы и правила при торговле колебаниями

Некоторые общие принципы и правила при торговле колебаниями - раздел Торговля, Forex для начинающих (пособие для желающих стать миллионером) Для Тех, Кто Начал Читать С Этого Места, Напоминаю, Что Здесь Я Рассказываю О...

Для тех, кто начал читать с этого места, напоминаю, что здесь я рассказываю о том, как я работаю, но это вовсе не значит, что именно так и надо работать. И для многих начитанных трейдеров мои подходы к работе могут показаться примитивными, меня уже упрекали в профанации "научных подходов технического анализа" и, особенно - в пренебрежении фундаментальным анализом. Да не пренебрегаю я им, а очень даже использую. Мы в данном цикле кратко рассмотрим торговлю на новостях.

В разных книгах о рынках авторы пишут о двух различных методах торговли. Первый метод - игра долгосрочная (иногда называют - торговля долгосрочных трендов). При этом пытаются определить базовую стоимость рынка (валюты - вот сверхзадача… Как определить истинную стоимость фантика? Да еще точно…), исходя из фундаментальных параметров. В ранних рассылках я как - то говорил, что очень примерное значение истинной стоимости дает долгосрочный мувинг (средняя), и любое отклонение от нее - шумовая (спекулятивная) составляющая. Проблема в том, что в современном рынке "истинная стоимость" довольно часто и резко меняется, а долгосрочный мувинг "наберет" нужное значение очень не скоро, на то он и долгосрочный. А за это время опять что - то произойдет… Так вот, сделка при долгосрочной игре держится до тех пор, пока не произойдет переоценка (ценной бумаги, валюты и пр.). Очень точный критерий (!?). Например, на рынке говорят, что долгосрочные покупатели евро, которые закупили где - то на 1.0000 еще в 2002 году, только сейчас начинают закрывать позиции, да и то - не многие, большинство ждут хотя бы 1.2500. С ума сойдешь от такой работы, вечно жить собираются, что ли? Хотя, если внимательно посмотреть и просчитать, на рынке, как на сверхмарафоне, как бы ты ни бежал, все равно к финишу придут примерно все в одно время (прибыльность одинаковая). И потенциально огромная доходность краткосрочной работы нивелируются частыми огромными потерями. Причем часто - фатальными.

Но абсолютное большинство трейдеров, особенно - начинающих, торгуют "на колебаниях", то есть работают на активных рынках внутри дня ("интрадей") с обязательными стоп лоссами. Эта работа требует гораздо большего искусства, быстрой реакции и самодисциплины. Это просто очень трудоемкий вид торговли. Но при этом требуется меньше капитала, и есть возможность им рискнуть ради сверхприбыли. В самом деле, почему бы не рискнуть тысячей, ради получения 10 000 за полчаса работы? А вот десятком миллионов никто в здравом уме ради 100 миллионов рисковать не будет, это за пределом человеческих способностей.

Я, как и большинство моих читателей, торгую на колебаниях. И поговорим об этом подробнее. Торговля на колебаниях означает предвосхитить следующее движение рынка и решить вопрос о том, что, наиболее вероятно, произойдет в результате. Например, если рынок пробивает поддержку, или какой то другой важный уровень, и резко "клюет" вниз или "выстреливает" вверх, самой правильной сделкой будет продать на первом оживлении рынка. В конечном счете, чтобы минимизировать риск, надо минимальное время находиться на рынке. Чем дольше мы на рынке, тем больше риск ценовых сотрясений, или неожиданных движений. По мере того как рынки становятся все шумнее, реакции становятся все чаще.

А главная цель каждой сделки - минимизировать риск, а не максимизировать прибыль. Мы не можем заранее предсказать результат, и все определяется после открытия сделки поведением рынка. Если мы торгуем на пробое, мы не знаем, приведет ли она к истинному развороту или только к какой то модели консолидации ( мне тоже этот термин долго не нравился, по - русски лучше сказать - разнонаправленного движения в узком диапазоне) перед дальнейшим продолжением предыдущего движения.

При следовании за трендом трейдер дает сделке пространство для маневра и допускает проседания, порой - значительные. А вот успех торговли на колебаниях зависит от того, чтобы не пережидать реакции и не отказываться от уже наигранного профита. Из сделок нужно выходить или в направлении движения цены, или сразу же на развороте цены, или на запланированном уровне стоп лосса. Выходить, опять входить, и так много - много раз.

Все мы проигрывали, и все убивали депозит, многие - и не один. И, при анализе неудачи, уверен, причиной видели не неправильное открытии позиции, а то, что не нашли в себе силы во время закрыть позицию по стопу (или вообще не ставили стоп лосс). Вот противоречит это всему существу нашему, и отрубить себе руку, ради спасения всего организма, могут не все. Да отрастет снова, не надо бояться и сомневаться.

Другой наиболее частой причиной проигрыша, является перепутывание этих двух тактик. Вот открываем мы сегодня позицию, чтобы "пипсов пощипать". Рынок рванул против нас, пунктов на 100, стоп не ставился, и позицию плавно переводим в долгосрочную. Позицию переводим, но не свою психику и депозит. Маржу то почти всю использовали, и терпеть можем только 200 - 300 пунктов. А при долгосрочной игре надо зачастую спокойно держать до 1000 пунктов против себя! Для этого и депозит должен быть соответствующим. А тут еще и постоянное ощущение неудачи, и что - то надо делать, и пр., пр. В результате, когда рынок идет в нужную сторону, закрываем позицию с профитом жалких нескольких десятков пунктов. Еще хуже - когда сил не остается терпеть, и закрываемся с убытком, по закону подлости - за час до нужного движения. И это - результат нескольких недель мучений? Ну, перешли на долгосрочную торговлю, тогда уж и надо держать позицию несколько месяцев, потому что долгосрочная тактика предполагает и прибыль под 1000 пунктов или выше. И вот так все время, как только убыток - героически терпим, прибыль - с облегчением "рубим" в самом начале "золотого дождя", потому что терпеть этого больше не можем, хочется все закрыть и отдохнуть от рынка. Вот за такое поведение (а я тоже частенько действую по такому шаблону) я себя нещадно критикую. А что делать, начальников надо мною нет, приходится все самому…

Я для себя вывел очень простое правило, чтобы избежать таких ситуация. Первое - тривиальное, постановка стоп лосса. Второе - правило трех свечей. Дело в том, что рынок должен сразу подтверждать нашу правоту, или наоборот. Поэтому, если в течение трех свечей цель по профиту не достигнута, и, конечно, еще не сработал стоп лосс, закрываю позицию в конце третьей свечи по рынку. Таким образом, ни одна позиция не должна быть открыта более трех интервалов выбранного графика. Каждый раз, когда я отклоняюсь от этого правила, я получаю долгое и нудное зависание и серьезное испытание для нервов и депозита. Запомним это правило, я его буду применять при описании тактик торговли колебаниями (а иногда говорят - волатильностью)

В заключение этого выпуска я сформулирую несколько основных принципов торговли на колебаниях. Это не я изобрел, в той или иной редакции их можно найти у многих авторов, я немного их расширил:

- Оставайтесь в одной временной структуре. Важно быть в курсе общей картины рынка, но это не должно влиять на управление сделкой. Не порождайте у себя иллюзорных надежд, не превращайте краткосрочное скальпирование в долгосрочную торговлю (что одно и то же - "зависание" убыточной сделки).

- Когда сомневаетесь - выходите. Если рынок стал вялым и тихим после открытия вами сделки, выходите. При этом не ждите, когда сработает стоп, выходите по рынку . Можно здесь применять правило 3 свечей. Или еще правило, я его тоже часто применяю: если рынок давал прибыль, потом ушел в убыток, то я ставлю стоп на цене открытия или с прибылью в 3 пункта. Если 3 свечи… ну дальше уже рассказывал. Главное здесь то, что прибыль должна появиться в первые же минуты после открытия. Если этого не происходит - что - то не так, и надо срочно оглядываться, когда можно сбежать без ущерба.

- Не "выжимайте пипсы". Если приняли решение закрыть позицию - не обращайте внимания на цену, которую дает вам брокер по вашему запросу. Следующий запрос даст еще худшую цену. Просто выполните свое решение, и все.

- Не торгуйте на тихих, вялых рынках.

- Если рынок предлагает случайную прибыль (больше запланированной) - хватайте ее немедленно. Или подтягивайте вплотную к цене рынка закрывающий стоп.

- Распределение выигрышных сделок неравномерно. Большая часть прибыли месяца происходит от одной двух сделок. В большинстве случаев работа напоминает шаг вперед, два шага назад. И это нормально, и не должно смущать. Особенно - не должно побуждать к прекращению постоянной рутинной работы и к переходу к созерцанию графиков в надежде поймать ту единственную сверхприбыльную сделку.

Еще несколько принципов, относящихся больше к управлению капиталом и управлению открытой позицией:

- Открывайте всю позицию сразу, то есть если вы торгуете несколькими контрактами, то все их и открывайте. Не добавляйте к выигрывающим позициям.

- Немедленно размещайте первоначальный защитный стоп для всей позиции на несколько пунктов выше последнего максимума или ниже последнего минимума. Не нарушайте ни при каких обстоятельствах это правило. Если положение последнего максимума или минимума вынуждает ставить неприемлемо большие стопы - воздержитесь от открытия позиции.

- Забирайте профит при малейшей опасности разворота или сомнении. Никогда не жалейте об упущенной прибыли, просто ищите новой возможности войти в рынок. Для многих открытие позиции как прыжок в воду, а часто просто лень это делать (на своем опыте утверждаю). Но это и есть профессиональная работа - нудная, напряженная, даже рутинная. Именно так к этому и относитесь, заставляйте себя трудиться, любимого.

- Особенно быстро надо действовать, если рынок начинает двигаться по параболе (когда восходящие свечи начинают сменяться рядом стоящими, потом - плавно понижающимися, при движении вниз - наоборот. Это полезно контролировать на более коротком временном масштабе, там сразу виден этот процесс), или появляется свеча, расширяющая диапазон (очень длинная). В таких случаях надо забирать прибыль со всей позиции. Очень часто трейдер не верит развороту, ждет двойной вершины (ямы) для подтверждения разворота. Посмотрите внимательно на часовик - более 80% разворотов происходят сразу, без всякого подтверждения. И начало каждого разворота прекрасно видно.

- Перед выходом важных новостей, если есть прибыль по позиции, лучше всего закрыться и переждать шторм, или, хотя бы, перенести стоп в точку открытия. Но стоит попробовать поймать прибыль на новостях (при известном навыке и опыте, дело это опасное и захватывающее). Как это делать - мы порассуждаем позже.

- НЕ пытайтесь никогда взять реванш после убытка! Позицию закрыли - и забыли про нее. Спокойно и тщательно изучаем графики и ищем место открытия новой позиции. Никаких эмоций и сожалений. Нудная, напряженная, рутинная работа. Удовлетворение трейдер должен получать не от профита, а от правильно выполненной работы, вне зависимости от результатов. А вот нарушение принципов, даже если получена прибыль, должно стать причиной серьезного самоанализа и суровой самокритики. Это очень важный психологический момент. Сегодня повезло, завтра повезет, послезавтра ударит в десять раз сильней, и все потеряете.

- Если позиция зависла в результате нарушения вышеизложенных правил, в душе борются паника с надеждой, все против вас - закройте немедленно позицию по рыночной цене, отвлекитесь от рынка до конца недели, отдохните. Следующая неделя позволит вам все вернуть. Ну две недели. Не пережидайте. Особенно опасно наращивать депозит, пытаясь не выйти из требований автостопа. Я не раз видел, как в эту бездонную яму уходили очень солидные деньги, и когда ко мне прибегают друзья трейдеры - дай денег, чтобы перетерпеть - никогда не даю. Вот на новый депозит - давал и буду давать без вопросов. У вас не хватит денег, чтобы переупрямить весь рынок, пора это понять и остановиться.

Надо понять, друзья мои, что это не теория, а выстраданная поколениями трейдеров практика. И, наконец, честно себе признаться, что "я торгую колебаниями и буду точно выполнять эти правила". Вот каждое утро я перечитываю эти правила, чтобы потом придерживаться, и вам советую их прочно записать в своей голове, постоянно повторять. (И все равно, периодически зависаю с позициями, потому что отклоняюсь. Хоть происходит это со мной все реже. Человек слаб…)

Может вы сочтете это все малозначащим и недостойным вашего внимания, но я заявляю, что выполнение этих принципов позволяет успешно работать с практически любой системой сигналов, даже простейшей, и, наоборот, их невыполнение может погубить самую лучшую систему (и депозит конечно).

Выше изложенное может вызвать у многих читателей мнение, что я описываю "пипсоедные" тактики и подходы. Отчасти это так. Да и опытные "пипсоеды" зачастую имеют гораздо более стабильную прибыль, чем приверженцы долгосрочных тактик. С другой стороны, описанные принципы применимы на любых интервалах времени, и, если человек работает на дневных графиках, какое уж тут "пипсоедство"? А если на недельных?

И, все же, верно, что основная суть описываемого в данном цикле статей подхода - выждать момент, вскочить в рынок, схватить, что в руки попало, и выскочить без потерь.

Однако, возникает определенное противоречие, например, с той же тактикой скользящих каналов, о которой я рассказывал моим читателям. И немудрено. Та тактика в большей мере относится к долгосрочной, применяя ее, мы нацеливаемся на значительную прибыль и вынуждены "терпеть" большие движения против нашей позиции. Поэтому в той тактике рынок не спешит подтвердить нашу правоту, а, чаще всего, сразу после открытия идет (и значительно) после нашей позиции. Все дело в том, что мы пытаемся предвосхитить будущее значительное движение, и открываемся заранее. Причем сигналы на открытие подаются при довольно сильных, расширяющих диапазон движениях. Потом начинается нудная долгая коррекция, когда вообще не понятно дальнейшее поведение рынка, наша позиция и нервы подвергаются серьезным испытаниям, и, только потом ( и то не всегда) цена начинает идти туда, куда мы и планировали. В описываемых здесь тактиках мы пытаемся "урвать" сравнительно малую часть того, что происходит сейчас, в данное время, ничего не прогнозируя заранее. Это тоже не просто, но, как ни странно, такой подход часто оказывается наиболее эффективным.

Замечу, что мои подходы к торговле претерпевают постоянное изменение, я тоже учусь, рынок меняется, я разочаровываюсь в тех или иных методах работы, воодушевляюсь другими. Поэтому бывает, что сегодняшние идеи противоречат тем, о которых я рассказывал год назад. В этом - одна из существенных трудностей моей задачи. То есть, когда мои читатели спрашивают, а как я сам торгую, напрашивается встречный вопрос - когда? Год назад, на выраженном трендовом рынке, я просто продавал на каждом откате, весной и летом я мучительно выдергивал прибыль из сложившегося коридора, в котором "застрял" рынок. Почему мучительно? Потому что каждая покупка внизу коридора была подвержена риску прорыва коридора вниз, за 1.1900 (я имею ввиду евро/доллар), точно также вверху коридора мучили опасении прорыва вверх. Сейчас вроде приспособился к этой "болтанке", как и большинство трейдеров, но когда -то ведь и выстрелит? А может мы уже видим начало затяжного UP тренда… Значит нужны уже другие методы. Так вот, даже за время, пока я рассказываю о том, как я работаю, мои методы и тактики существенно изменились.

Трейдеры довольно тяжело переключаются с трендовой торговли на флэт, и наоборот, я уже об этом писал раньше. А многие - вообще не способны. Уже почти год все валюты находятся в боковом движении. Просто покупая от низа диапазона, и продавая наверху можно было бы состояние сделать. "Флэтовые" спекулянты и делают. Трендовые каждый раз покупают на самом максимуме, и продают на минимуме, и уже, наверное, разорились. Как только начнется тренд, а это произойдет в любую минуту, начнут стремительно таять капиталы "флэтовых" спекулянтов, а "трендовые" воспрянут духом. Такая перекачка происходит все время. А вот торгующие колебания трейдеры находятся несколько особняком, им, по сути, все равно, какой характер рынка, они "щиплют" себе понемножку, но часто.

Речь идет в данном цикле статей о том, как я торгую. Я торгую, применяя и тот, подход, и этот. Но в этом цикле я рассказываю о торговле на колебаниях рынка, так как именно это, уверен, интересует в большей степени основную массу моих читателей. Основной принцип этой торговли таков - я жду определенного сигнала, чтобы войти в рынок, с жестким стопом, и, как правило, с жестким и, чаще всего, небольшим профитом. И остается рассказать вам об этих сигналах. Разумеется, большинство этих сигналов (и тактик) придумал не я, но кое какие усовершенствования я внес.

Итак, первая группа сигналов - незавершенные фракталы. Незавершенные фракталы и тактика серфинг. Я ее применяю постоянно. Я весьма подробно описал ее в предыдущей главе.

А как же тактика скользящих каналов, получившая в свое время довольно серьезный резонанс? - спрашивают меня многие читатели. Я и ее использую, использую все время. Однако, во первых, у меня есть трендовый вариант, и флэтовый. Во вторых, как я раньше говорил, я не использую эту тактику в том виде (жестко алгоритмизированном), в котором описал. То была попытка построения на основе идеи торговли внутри канала (не особо свежей идее, кстати), добротной механической системы торговли, понятной даже новичкам. Ваши отзывы свидетельствуют о том, что у нас с вами это получилось. Чем отличается моя работа по этой тактике? Конечно начертанием каналов. Я их (границы каналов) провожу так, как вижу на графиках, обычно - дневных графиках. Если не вижу канала - не торгую по этой тактике. Все просто. Один нюанс - если есть три колебания в канале - можно работать, если пять - скорее всего, на следующем колебании канал сломается. Опять же, это не правило, а часто встречающаяся ситуация. Ну есть канал, что дальше? Дальше просто и логично.

Различаю два варианта:

1. Канал горизонтальный, флэт. При пересечении любой границы канала, и возврате после этого внутрь канала на линии, делящей канал на 3 (трети канала) ставится ордер на открытие позиции. Стоп - сразу за границей канала. При достижении середины канала - стоп переносится на цену открытия + 5 пунктов прибыли. Тейк ставится на противоположной границе канала.

2.Канал имеет направление. Например - восходящий. Все то же самое, но как бы смещается на 1/3 вверх. Как все выглядит: при проходе в нижнюю треть канала - ставится покупка на линию трети канала, стоп - ниже границы канала, или под предыдущим минимумом (коленом, как я это называю). При достижении предыдущего максимума переношу стоп в точку открытия + 5 пунктов прибыли (хоть шерсти клок…). Тейк ставлю на верхнюю границу канала (и переношу ее каждый день, канал то наклонный). Продажи не делаются, коррекции просто пропускаю. На нисходящем канале, соответственно, все наоборот.

И, хуже всего, что - либо делать внутри канала, просто потому, что надо (хочется) что - то делать. Такие "выстрелы от бедра" часто плохо кончаются. Нужно терпеливо дожидаться сигнала на открытие позиции.

17.4 Тактика "Святой Грааль"

Одной из наиболее излюбленных систем торговли для меня является модифицированная мной тактика, получившая название от создателей "Святой Грааль". Описан он в книге Laurence A. Connors and Linda Bradford Raschke "Биржевые секреты. Высокоэффективные стратегии краткосрочной торговли". В этом выпуске рассылки я приведу целиком главу из этой книги, посвященную тактике торговли "Святой Грааль" с некоторыми сокращениями.

Это название - просто шутка! Мы назвали эту главу "Святой Грааль", потому что это одна из самых легких моделей в настоящем руководстве. Основанная на ADX , эта стратегия работает на любом рынке в любой структуре времени.

Когда цены в сильном тренде делают новые максимумы (минимумы), всегда следует покупать(продавать) на первом откате. Святой Грааль - точный метод, используемый нами для определения момента открытия позиции после восстановления. Открывая эту сделку, мы ожидаем продолжения предыдущего тренда.

Обычно следует один из двух результатов. Повторная проба может потерпеть неудачу на предыдущем максимуме/минимуме - в этом случае может быть сделана небольшая прибыль. Во втором сценарии начнется новый этап продолжения тренда. В худшем случае, это точка входа с низкими рисками и несколькими вариантами осуществления выхода.

Для покупки (для продажи - наоборот)

- 14 периодный ADX должен стать больше 30 и продолжить повышаться. Это идентифицирует рынок с сильным трендом.

- Ищите восстановление цены до 20 периодичной экспоненциальной скользящей средней. Обычно восстановление цены сопровождается снижением ADX.

- Когда цена касается 20 периодичной экспоненциальной скользящей средней, ставьте покупающий стоп выше максимума предыдущего бара.

- После его исполнения вводите защитный продающий стоп на недавно сформированном минимуме колебания. Подтягивайте стоп по мере накопления прибыли и выходите на максимуме самого последнего колебания. Если вы думаете, что рынок может продолжить свое движение, можно закрыть на максимуме часть позиций, и приблизить стопы для остальной части.

- Если сделка прерывается защитным стопом, открывайте ее повторно, помещая новый покупающий стоп на первоначальной цене входа.

- После успешной сделки ADX должен снова подняться выше 30, прежде чем можно будет торговать другим восстановлением до скользящей средней.

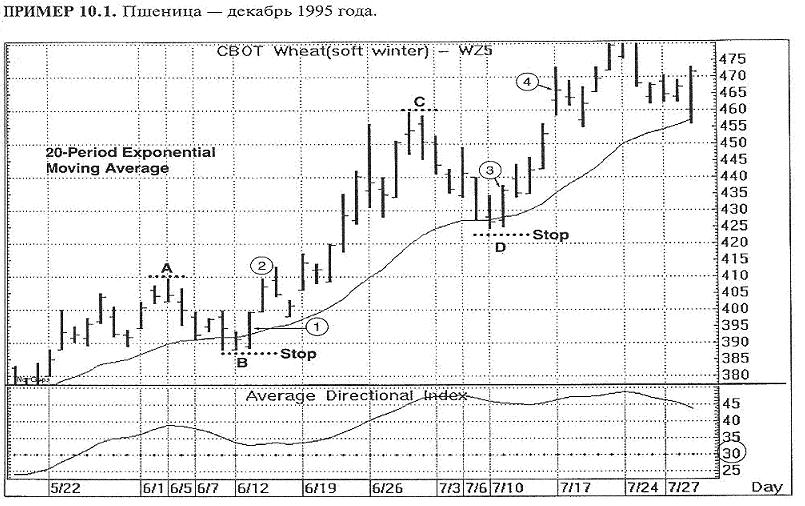

ADX больше 30, а цена восстанавливается до ЕМА 20. В точке 1 рынок прорывается выше максимума предыдущего бара, давая сигнал для длинного входа. Наш первоначальный стоп помещен на B, самый последний минимум восстановления. Цель нашей торговли - проба точки А, самого последнего максимума колебания, что и происходит в точке 2.

Другая сделка складывается в июле. Цена торгуется на ЕМА 20, и покупающий стоп ставится выше максимума предыдущего бара. Мы открываемся в точке 3, и наш первоначальный стоп помещается в точке D, минимуме восстановления. Мы ожидаем пробы точки С, и эта цель достигнута в точке 4.

Мы нашли: когда цены после сильного движения восстанавливаются, ЕМА 20 имеет тенденцию действовать как поддержка/сопротивление этих восстановлений. Дожидаясь, пока рынок пройдет выше максимума предыдущего дня, вы получите более уверенное подтверждение возобновления долгосрочного тренда.

Мы думаем, скоро вы увидите, почему мы назвали эту главу "Святой Грааль"!

К сожалению сигналы на открытие позиции появляются крайне редко. Делать с десяток транзакций за год - это довольно пассивная торговля. Поэтому я несколько доработал эту тактику, точнее сказать сделал, отталкиваясь от идеи "Святого Грааля", другую тактику, более агрессивную. Ну и дал ей несколько менее претенциозное название, "Пробой средней", или ПС. Надо сразу сказать, эта тактика больше ориентирована на периоды флэта, хотя работает успешно и на трендовом рынке. Она не позволяет брать больших профитов в одной транзакции, может поэтому, многие из моих коллег весьма скептически отзывались, когда я им рассказывал о тактике ПС. Ну, не знаю, 10 - 20 пунктов в день при минимальном риске, это разве плохо.… Пусть даже 5 - 10 пунктов в день, и то выходит чемпионский результат. Некоторые из них, не разобравшись, сразу говорили: - "да это давно известная тактика торговли по сигналам пересечения средней!". Так то оно так, да не совсем, отличия при внимательном рассмотрении довольно существенные. И, кстати, с помощью сигналов пересечения средней в середине прошлого века состояния делали. Потом, говорят, рынок изменился, стал слишком волатильным…

Я коротко опишу тактику "Пробой средней", но более понятно будет из прилагаемых примеров, где мы попробуем протестировать тактику на разных, случайно взятых, участках чартов. Как обычно хочу сразу предупредить - не верьте ни одной тактике "на слово", пройдитесь по чартам, посмотрите, как она работает, поварьируйте параметры, подумайте о внесении каких то усовершенствований., поработайте с ней осторожно, желательно вначале не демо счете, уверьтесь в ее эффективности. Тогда она, я уверен, проявит себя во всем блеске.

Сразу определимся - я выбрал работу с тактикой ПС на дневных чартах и часовиках. Хотя она работает в принципе на любых интервалах, но эти мне показались наиболее эффективными. Работа на дневных графиках имеет огромное преимущество в том, что достаточно посмотреть график один раз в день, в конце дня, спокойно расставить ордера и бросить все до следующего вечера. Для очень многих моих коллег, совмещающих основную работу с освоением финансовых рынков, это - замечательный вариант. Недостаток (как, впрочем, любой долгосрочной тактики) - необходимость устанавливать довольно существенные стоп приказы, до 150 - 200 пунктов. И хоть срабатывают они не так уж и часто, но бывает. Следовательно, необходим довольно солидный депозит, и нельзя задействовать в одной транзакции более 10% депозита. Проще говоря, для работы на 1 лоте желательно иметь депозит 10000( для минисчетов в 10 раз меньше соответственно).

Работа на часовиках более напряженна, требует в конце каждого часа двигать и расставлять ордера, иногда совершается до 5 транзакций за сутки. Однако "проседания" при такой работе сравнительно невелики, несколько десятков пунктов, и они, как правило, сразу отыгрываются. И потенциальная прибыль при такой работе в несколько раз выше. Для безопасной работы на одном лоте достаточно будет величины депозита 5000 - 6000.

Наконец, перейдем к правилам. И рассмотрим - наиболее агрессивный вариант торговли.

Для покупки (для продажи - наоборот)

- Ищем (ждем) пересечение свечей (любой ее частью) 20 периодичной простой скользящей средней. (Этот параметр, период средней, а также ее тип, может быть изменен Вами в ходе тестирования)

- Когда это происходит, ставим покупающий стоп выше этой свечи, продающий -ниже. ( я на часовике использую защитный интервал 3 пункта, то есть ордер покупающий ставлю выше Higth на три пункта + спрэд, продающий - Low - 3 пункта. Однако это тоже может быть изменено Вами по своему усмотрению).

- После открытия позиции устанавливаем лимитный ордер (Take Profit) на уровне предыдущего экстремума, ближе на 3 пункта к цене открытия. Определение этого экстремума - субьективный элемент, впрочем, их обычно прекрасно видно. Стоповый ордер удваиваем, превращая тем самым в разворотный.

- При окончании свечи, если позиция не закрылась (не развернулась), переносим стоп на последнюю свечу. Важный момент - переносим только тогда, когда Low свечи ниже средней (при покупке) или Heigth выше (при продаже). Если свеча полностью "вышла" за мувинг - стоп не переносим!

- Если цель не достигнута до конца торговой сессии, закрываем позицию "по рынку" не глядя на цену. Я это делаю примерно в 23:00 по МСК.

- После разворота с убытком ставим Take Profit, компенсирующий убыток, но не далее уровня, определяемого предыдущим экстремумом.

Важно отрабатывать все такие сигналы. Не круглые сутки, конечно, а если Вы работаете, например, с 10 до 18, вот в этот период нужно каждый час принимать решения. Ну и конечно открытие позиции может произойти в любое время, надо немедленно ордера расставлять, поэтому контролировать позицию лучше постоянно.

Что ж, вроде бы все просто, теперь посмотрим на примерах. Возьмем какой ни будь "флэтовый" период, например в июне - августе. Прокручиваю график с закрытыми глазами - стоп. "Повезло" неделе с 21 июня по 25 июня 2004 года. Итак, начинаем работать в 9:00, заканчиваем в 20:00. Если к этому времени позиция не закрыта - снимаем все ордера, кроме стопового (но отменяем разворот!) и закрываем в 23:00 по рыночной цене.

21.06.2004 года. Цифрой 1 отмечена свечка соотв. 9:00 23.06.

После свечки, помеченной 2 (11 часовая свеча) расставляем два ордера, покупка по цене 1.2145, и продажа 1.2108.

На 12 часовой черной свече происходит продажа по цене 1.2108. Удваиваем количество лотов в ордере покупки 1.2145. Тейк профит устанавливаем на предыдущем минимуме - 1.1974. В течение дня ничего не срабатывает, стоп не переносим потому, что последующие свечи целиком ниже средней. В 23 часа закрываем по рыночной цене 1.2101.

Итог дня 1 транзакция, профит - 8 пунктов.

22.06.2004 года.

Стрелкой и цифрой 1 отмечена 9 часовая свечка. И вот тут особенность, о которой я не говорил в правилах, не смог сформулировать просто. Попробую здесь объяснить. Если отсутствует предваряющая свечка, пересекающая среднюю, то ордер ставим по входной свечке, то есть которая пересекла своим телом среднюю при входе в данный диапазон (выше или ниже средней). При этом ставится только один ордер, рассчитанный на т.н. ложный пробой средней. Непонятно? Посмотрите на рисунок, там как раз такой случай, эта свечка, буду называть их далее "входная", отмечена стрелочкой с цифрой 2. И прямо с утра мы ставим продающий стоп по цене 1.2098. Покупающий пока не ставим.

На 10 часовой свече открывается продажа и мы ставим разворотный ордер на Higth 10 часовой свечи +спрэд 5 пунктов +3 защитный интервал = 1.2128. Вот тут нюанс - позиция открылась в перид между 9 и 10 часами, а Higth на стал известен только по окончании часа. И что, бросать позицию без стопа на это время? Нельзя. И первоначальный стоп (без разворота) поставим на предыдущем экстремуме, на отметке 1.2140. И только в 10 часов переносим его на 1.2128. Тейк ставим на предыдущий экстремум (минимум) 1.2072 ( вот тут я защитный интервал ставлю в обратную сторону или вообще не использую. На 15 часовой свече он срабатывает, профит составляет 26 пунктов.

Последующие 3 свечи располагаются ниже средней, но ордер на покупку мы держим на уровне 1.2128, теперь 10 часовая свеча является "входной". Фактически мы не отменили разворачивающий стоп, а уменьшили вдвое количество лотов в нем. И только после 19 часовой свечи расставляем ордер на продажу по Low это свечи - 3 пункта = 1.2075, и переносим покупающий стоп на ее Heigth + 5 +3 = 1.2122. 20 часовая свеча не задела стоп, ее Low 1.2077, поэтому в 20 часов отменяем все ордера и заканчиваем работу.

Итог дня 1 транзакция, +26 пунктов.

23.06.2004 года.

Утром в 9 часов устанавливаем стоп на продажу по входной свечке на уровне 1.2086. В 14 часов свеча пересекает среднюю и расставляем два ордера по ней, Buy Stop по цене 1.2142 и Sell Stop по цене 1.2106. Последний срабатывает на следующем часе и открывает позицию. Buy Stop делаем разворотным, Take Profit устанавливаем на уровне 1.2063. После окончания 15 часовой свечи "верхний" стоп переносим по ее Low на 1.2128. Ордера цена не достигла, в 23:00 закрываемся по рынку, по цене 1.2078. Результат +28 пунктов.

Результат среды - одна транзакция, 28 пунктов профита.

24.06.2004 года

В 9 утра ставим Buy Stop по входной свече на уровне 1.2129. В 12 часов белая свеча пересекает среднюю, и по ней расставляем новые два ордера, Buy Stop на уровне 1.2094, и Sell Stop на уровне 1.2053. Вскоре "верхний" ордер срабатывает, открывая покупку, "нижний" делаем разворотным, тейк ставим на предыдущем экстремуме 1.2190. Ни один ордер опять не достигнут ценой и в конце дня закрываем по цене 1.2162, профит составил 68 пунктов.

Результат дня - 1 транзакция, профит 68 п.

25.06.2004 года

Трудный день, накопилась усталость, соберитесь постарайтесь внимательно разобраться. Итак, в 9 утра ставим два ордера от последней свечи - Buy Stop на 1.2166 и Sell Stop на 1.2141. Десятичасовая свеча "дотягивается" до верхнего ордера и открывает нас вверх. (Следует заметить, что я обычно по таким коротким свечкам не расставляюсь. Смотрите сами, длина тела свечи всего 3 пункта, а весь размах - 14 пунктов. То есть очень близко приходится ставить ордера. Я не ставлюсь по свечкам, которые короче 20 пунктов, и здесь расставился бы по 10 часовой свечке. Очевидно, торговля пошла бы совсем по другому сценарию. Но оставляю это на ваше усмотрение, так как стараюсь максимально устранить субъективный элемент в тактике).

Итак, мы купили по цене 1.2166, устанавливаем тейк 1.2189, стоп с разворотом1.2141. На следующей свечке нас разворачивает вниз по цене 1.2141. Убыток (первый за неделю, но не последний) составил 25 п. По новой позиции стоп остается прежним (Buy 1.2166), хоть и ставим его по вершине 12 часовой свечи, просто у нее такой же максимум, как и у 9 часовой, но добавили разворот. А вот тейк нужно ставить на 1.2099. (Я растянул рисунок и прежний экстремум не вместился, уж поверьте мне на слово, он именно такой). Однако, после разворота я ставлю тейк профит на 1.2115 с целью компенсировать убыток. (Пункт 6) Вскоре он срабатывает и позиция закрывается с профитом 26 пунктов.

До 17 часов ничего не происходит, и, честно говоря, я обычно на этом заканчиваю. Во первых, пятница, американцы остаются одни, и на тонком рынке часто такие скачки выделывают, что ни одна тактика не выдерживает. Просто гоняются за стопами и опционами. Во вторых, торговля как то сразу сегодня не пошла, началась с убытков, удалось выскочить с клоком шерсти весом в 1 пункт в судорожно сжатом кулаке… Но сейчас мы не будем искать легких путей, а пойдем до конца.

После 17 часовой свечи (большая белая с длинной верхней тенью) расставляем ордера, но они не срабатывают, а вот после 18 часовой свечи переносим ордера, Buy Stop по 1.2165, Sell Stop по 1.2133. Следующая 19 часовая свечка верхней тенью открывает нам покупку (я посмотрел по минуткам, цена внутри этого часа вначале сходила на максимум, потом на минимум), и сразу в этом же часе разворачивает вниз с убытком 22 п. Мы ставим всякие тейки, стопы, но они не достигаются, и закрываем по рынку по цене 1.2149 с убытком 16 п.

Результат дня - 4 транзакции, -25п, +26п, - 22п, -16 п. Итого - 37 п.

– Конец работы –

Эта тема принадлежит разделу:

Forex для начинающих (пособие для желающих стать миллионером)

На сайте allrefs.net читайте: "Forex для начинающих (пособие для желающих стать миллионером)"

Если Вам нужно дополнительный материал на эту тему, или Вы не нашли то, что искали, рекомендуем воспользоваться поиском по нашей базе работ: Некоторые общие принципы и правила при торговле колебаниями

Что будем делать с полученным материалом:

Если этот материал оказался полезным ля Вас, Вы можете сохранить его на свою страничку в социальных сетях:

| Твитнуть |

Хотите получать на электронную почту самые свежие новости?

Новости и инфо для студентов