рефераты конспекты курсовые дипломные лекции шпоры

- Раздел Финансы

- /

- Изменение ставки налогообложения

Реферат Курсовая Конспект

Изменение ставки налогообложения

Изменение ставки налогообложения - раздел Финансы, Бухгалтерский финансовый учет ...

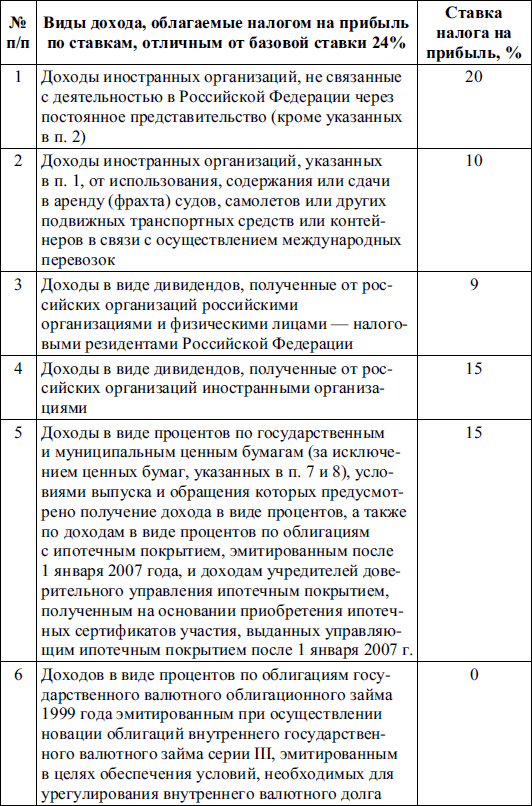

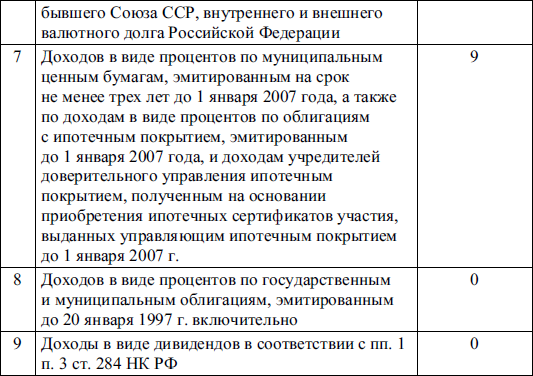

Налогоплательщикам, получающим доходы от долевого участия в других организациях, следует обратить внимание на применение той или иной ставки налогообложения в зависимости от особенностей определения налоговой базы, установленных ст. 275, п. 3 ст. 284 НК РФ:

♦ ставка 0 % применяется, если российская организация получает дивиденды от иных (российских или иностранных) организаций и выполняются следующие условия: на день принятия решения о выплате дивидендов получающая дивиденды организация в течение не менее 365 дней непрерывно владеет на праве собственности не менее чем 50 %‑ным вкладом (долей) в уставном капитале выплачивающей дивиденды организации или депозитарными расписками, дающими право на получение дивидендов, в сумме, соответствующей не менее 50 % общей суммы выплачиваемых организацией дивидендов, и стоимость приобретения и (или) получения в соответствии с законодательством РФ в собственность вклада (доли) в уставном капитале выплачивающей дивиденды организации или депозитарных расписок, дающих право на получение дивидендов, превышает 500 000 000 руб.

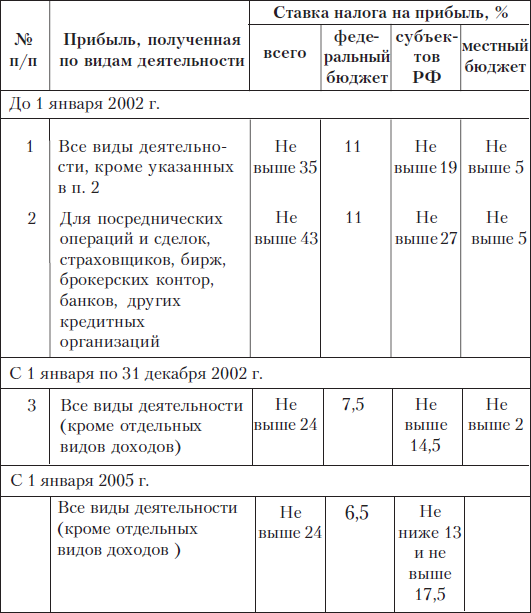

Доходы, облагаемые налогом на прибыль по ставкам, отличным от базовой ставки 24 %

♦ ставка 15 % применяется, если доход в виде дивидендов получает иностранная организация от российской организации; ♦ ставка 9 % применяется во всех остальных случаях получения доходов в виде дивидендов российскими организациями.

12.2.9. Что такое налоговый и отчетный периоды?

Согласно п. 1 ст. 55 НК РФ, под налоговым периодом понимается календарный год или иной период времени, по окончании которого определяется налоговая база и исчисляется сумма налога, подлежащая уплате в бюджет. Налоговый период может состоять из одного или нескольких отчетных периодов (по итогам которых уплачиваются авансовые платежи).

Глава 25 Налогового кодекса «Налог на прибыль» определила налоговый период по налогу на прибыль как календарный год (п. 1 ст. 285 НК РФ). Отчетными периодами по налогу признаются первый квартал, полугодие и девять месяцев календарного года (п. 2 ст. 285 НК РФ).

Таким образом, каждый налоговый период – календарный год (с 1 января по 31 декабря) – включает четыре отчетных периода (первый квартал, полугодие, девять месяцев, год), при этом налог на прибыль исчисляется по итогам каждого отчетного периода нарастающим итогом.

12.2.10. В какие сроки уплачивается налог?

Предприятия (за исключением малых) могут выбрать одну из двух форм уплаты налога на прибыль:

1) ежеквартально с уплатой в течение квартала авансовых взносов;

2) ежемесячно от фактически полученной прибыли.

Необходимым условием отнесения предприятий к субъектам малого предпринимательства является соблюдение критериев, установленных Федеральным законом РФ от 24.07.2007 г. № 209‑ФЗ «О развитии малого и среднего предпринимательства в Российской Федерации».

Сумма налога на прибыль по итогам года (налогового периода) уплачивается не позднее 28 марта года, следующего за истекшим налоговым периодом.

Квартальные авансовые платежи уплачиваются не позднее 28 дней со дня окончания соответствующего квартала.

Ежемесячные авансовые платежи, исчисляемые в общем порядке, уплачиваются в срок не позднее 28‑го числа каждого месяца этого отчетного периода.

Ежемесячные авансовые платежи, исчисляемые по фактически полученной прибыли, уплачиваются не позднее 28‑го числа месяца, следующего за отчетным.

По итогам отчетного (налогового) периода суммы ежемесячных авансовых платежей, уплаченных в течение отчетного (налогового) периода, засчитываются при уплате квартальных авансовых платежей. Квартальные платежи засчитываются в счет уплаты налога по итогам налогового периода.

Вновь созданные организации уплачивают авансовые платежи за соответствующий отчетный период при условии, если выручка от реализации не превышала 1 ООО ООО руб. в месяц либо 3 ООО ООО руб. в квартал. В случае превышения указанных ограничений налогоплательщик начиная с месяца, следующего за месяцем, в котором такое превышение имело место, уплачивает авансовые платежи в общем порядке.

Особенности уплаты налога налогоплательщиками, имеющими обособленные подразделения, установлены в ст. 288 Налогового кодекса РФ.

На сумму авансовых платежей делаются бухгалтерские записи на счетах:

Д 68 «Расчеты по налогам и сборам» субсчет «Расчеты по налогу на прибыль»,

К 51 «Расчетные счета».

1 2.2.11. Как организовать бухгалтерский учет расчетов по налогу на прибыль?

ПБУ 18/02 «Учет расчетов по налогу на прибыль организаций» устанавливает порядок отражения в бухгалтерском учете налога на прибыль. Согласно ранее действовавшим нормам, в учете отражалась сумма налога, исчисленная исходя из налогооблагаемой прибыли, определенной в соответствии с налоговым законодательством. Теперь, чтобы получить сумму налога, подлежащую уплате в бюджет, на счетах бухгалтерского учета должны быть отражены:

♦ сумма налога на прибыль, рассчитанная исходя из прибыли, полученной в бухгалтерском учете, которая отражается следующими записями на счетах бухгалтерского учета:

Д 99 «Прибыли и убытки» субсчет «Условный налоговый расход по налогу на прибыль»,

К 68 «Расчеты по налогам и сборам» субсчет «Расчеты по налогу на прибыль»;

♦ суммы налога, корректирующие ее, которые возникают в связи с различиями в правилах бухгалтерского и налогового учета.

Это суммы, влияющие на величину налога на прибыль в текущем и в последующих отчетных периодах.

Для отражения информации по налогу на прибыль в бухгалтерском учете в ПБУ 18/02 введены новые понятия.

С целью учета информации по налогу на прибыль в порядке, установленном ПБУ 18/02, в План счетов введены новые счета 09 «Отложенные налоговые активы» и 77 «Отложенные налоговые обязательства», а также внесены изменения в характеристику счета 99 «Прибыли и убытки».

Расчет налога на облагаемую прибыль в бухгалтерском учете начинается с определения суммы налога на бухгалтерскую прибыль.

Бухгалтерская прибыль (БП) образуется в бухгалтерском учете в результате отражения доходов и расходов в установленном нормативными актами порядке. Она определяется по данным формы № 2 «Отчет о прибылях и убытках» путем корректировки суммы прибыли, показанной по строке 140 «Прибыль (убыток) до налогообложения», на сумму чрезвычайных доходов и расходов.

Сумма налога на прибыль, определяемая исходя из бухгалтерской прибыли, в ПБУ 18/02 названа условным расходом по налогу на прибыль (УР). Именно «расходом» в силу того, что уплата налога означает уменьшение активов организации.

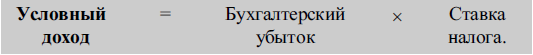

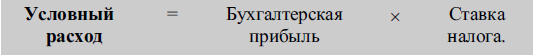

Условный доход (расход) рассчитывается по формулам:

Сумма условного расхода, начисленного за отчетный период, отражается следующими записями: Д 99 «Прибыли и убытки» субсчет «Условный налоговый расход по налогу на прибыль»

К 68 «Расчеты по налогам и сборам» субсчет «Расчеты по налогу на прибыль».

В бухгалтерском учете условный доход отражается следующей проводкой:

Д 68 «Расчеты по налогам и сборам» субсчет «Расчеты по налогу на прибыль»

К 99 «Прибыли и убытки» субсчет «Условный налоговый доход по налогу на прибыль».

Условный доход рассчитывается и отражается в учете лишь в том случае, когда по данным налогового учета получен убыток.

Налогооблагаемая прибыль не совпадает с бухгалтерской, поскольку она формируется исходя из правил признания доходов и расходов, установленных налоговым законодательством. Поэтому определение налога на облагаемую прибыль в бухгалтерском учете связано с определением разниц, на которые отличаются суммы доходов и расходов, отраженные в бухгалтерском учете, от их сумм, признаваемых в целях налогообложения. Они показывают, за счет каких доходов и расходов налоговая прибыль отличается от бухгалтерской.

Разницы, возникающие по отношению к бухгалтерской прибыли, в ПБУ 18/02 подразделены на постоянные и временные.

Постоянные разницы (ПР) – это доходы и расходы:

♦ формирующие бухгалтерскую прибыль (убыток) отчетного периода, но не учитываемые при определении налоговой базы по налогу на прибыль как отчетного, так и последующих отчетных периодов;

♦ учитываемые при определении налоговой базы по налогу на прибыль отчетного периода, но не признаваемые для целей бухгалтерского учета доходами и расходами как отчетного, так и последующих отчетных периодов (п. 4 ПБУ № 18/02).

Постоянные разницы возникают по разным причинам, в том числе когда сумма фактических расходов превышает нормы, в пределах которых они принимаются для целей налогообложения (например, сверхнормативные суточные, расходы на рекламу), или когда какие‑то расходы не признаются в целях налогообложения (штрафы и другие санкции в бюджет) или признаются при определенных условиях, которые не выполнены (стоимость недостач материальных ценностей, когда факт отсутствия виновных лиц не подтвержден уполномоченным органом государственной власти), и по другим аналогичным причинам.

Однако в ПБУ 18/02 изложены не все постоянные разницы, возникающие на практике. Так, к постоянным разницам следует отнести доходы, которые не отражены в бухгалтерском учете, но возникают в целях налогообложения. Например, в целях налогообложения может возникнуть доход от превышения налоговой стоимости безвозмездно полученного имущества над его стоимостью, отраженной в бухгалтерском учете, в случаях, когда налоговая стоимость выше рыночной. Или суммы, на которые в целях налогообложения доначисляется выручка в связи с доведением цены реализации до рыночной. Возникшие в этом случае доходы приведут к росту налогооблагаемой прибыли по отношению к отраженной в бухгалтерском учете.

Информация о постоянных и временных разницах формируется в бухгалтерском учете либо на основании первичных учетных документов непосредственно по счетам бухгалтерского учета, либо в ином порядке, определяемом организацией самостоятельно. При этом постоянные и временные разницы отражаются в бухгалтерском учете обособленно. В аналитическом учете временные разницы учитываются дифференцированно по видам активов и обязательств, в оценке которых возникла временная разница.

Постоянные разницы должны отражаться обособленно в аналитическом учете по счету учета тех активов и обязательств, в оценке которых возникла постоянная разница. При этом порядок формирования информации о постоянных разницах определяется организацией самостоятельно. Например, она может формироваться в регистрах бухгалтерского учета на отдельных субсчетах.

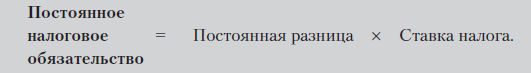

Поскольку имеют место разницы в сумме прибыли между бухгалтерским и налоговым учетом, то возникают и разницы в сумме налога. Сумма налога, возникающая в связи с постоянной разницей, в ПБУ 18/02 названа постоянным налоговым обязательством.

Постоянное налоговое обязательство – это сумма, приводящая к увеличению платежей налога на прибыль в данном отчетном периоде. Постоянное налоговое обязательство возникает в том случае, если налоговая прибыль больше бухгалтерской прибыли.

Величина постоянного налогового обязательства рассчитывается по формуле

В бухгалтерском учете постоянные налоговые обязательства отражаются следующими записями на счетах бухгалтерского учета: Д 99 «Прибыли и убытки»,

К 68 «Расчеты по налогам и сборам» субсчет «Расчеты по налогу на прибыль».

Под постоянным налоговым активом понимается сумма налога, которая приводит к уменьшению налоговых платежей по налогу на прибыль в отчетном периоде. Перечень доходов, не включаемых в налогооблагаемую базу по налогу на прибыль, указан в ст. 251 НК РФ. Такая разница приводит к уменьшению налога на прибыль, т. е. к возникновению постоянного налогового актива. Отразить возникшую в рассматриваемом случае разницу в сумме налога можно следующей проводкой:

Д 68 «Расчеты по налогам и сборам» субсчет «Расчеты по налогу на прибыль»,

К 99 «Прибыли и убытки» – отражено уменьшение налога на прибыль в связи с наличием доходов, не признаваемых в целях налогообложения.

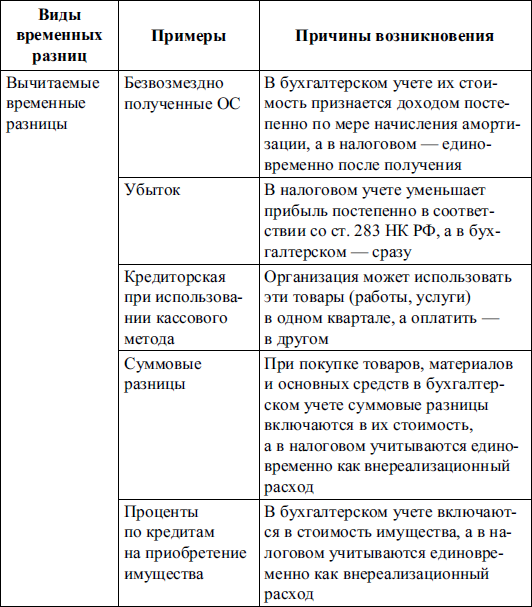

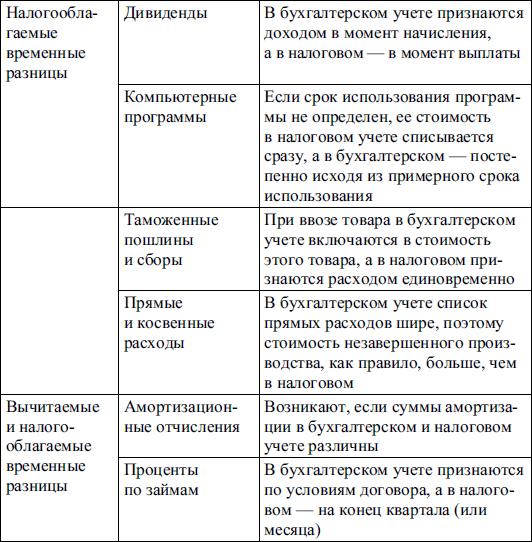

Временные разницы (ВР) формируют бухгалтерскую прибыль в одном отчетном периоде, а налоговую базу по налогу на прибыль – в другом или в других отчетных периодах (п. 8 ПБУ № 18/02).

Временные разницы в зависимости от характера их влияния на налогооблагаемую прибыль (убыток) делятся на:

♦ вычитаемые временные разницы;

♦ налогооблагаемые временные разницы.

Вычитаемые временные разницы (ВВР) возникают в случае, если налогооблагаемая прибыль оказалась временно больше, чем бухгалтерская , это временные разницы, которые в отчетном периоде приводят к увеличению налога на прибыль, рассчитанного исходя из бухгалтерской прибыли, а в следующих отчетных периодах – к его уменьшению (п. 8 ПБУ № 18/02).

Налогооблагаемые временные разницы (НВР) возникают в случае, если налогооблагаемая прибыль оказалась временно меньше, чем бухгалтерская, т. е. они приводят к уменьшению налога на прибыль в отчетном периоде по отношению к сумме, рассчитанной по бухгалтерской прибыли, а в следующих отчетных периодах – к его увеличению. Отложенный налог на прибыль – сумма, оказывающая влияние на величину налога, подлежащего уплате в бюджет в следующем за отчетным или в последующих отчетных периодах.

Вычитаемые временные разницы уменьшают сумму отложенного налога на прибыль, а налогооблагаемые временные разницы его увеличивают.

Отложенные налоговые активы (ОНА) – это часть отложенного налога на прибыль, которая должна привести к уменьшению налога, подлежащего уплате в бюджет в следующем за отчетным или в последующих отчетных периодах. В случае изменения ставок налога на прибыль в соответствии с законодательством Российской Федерации о налогах и сборах величина отложенных налоговых активов подлежит пересчету с отнесением возникшей в результате пересчета разницы на счет учета нераспределенной прибыли (непокрытого убытка).

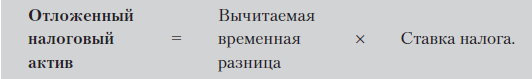

Отложенный налоговый актив рассчитывается по формуле:

Отложенный налоговый актив увеличивает величину условного расхода (или дохода) отчетного периода. Постановка актива на учет отражается следующими бухгалтерскими записями: Д 09 «Отложенные налоговые активы»,

К 68 «Расчеты по налогам и сборам» субсчет «Расчеты по налогу на прибыль».

По мере того как уменьшаются вычитаемые временные разницы (до полного погашения), будут соответственно уменьшаться отложенные налоговые активы. Суммы, на которые уменьшаются или полностью погашаются в текущем отчетном периоде отложенные налоговые активы, отражаются в бухгалтерском учете следующей проводкой:

Д 68 «Расчеты по налогам и сборам» субсчет «Расчеты по налогу на прибыль»,

К 09 «Отложенные налоговые активы».

Отложенное налоговое обязательство (ОНО) – часть отложенного налога на прибыль, которая должна привести к увеличению налога, подлежащего уплате в бюджет в следующем за отчетным периоде (в последующих отчетных периодах). В случае изменения ставок налога на прибыль в соответствии с законодательством Российской Федерации о налогах и сборах величина отложенных налоговых обязательств подлежит пересчету с отнесением возникшей в результате пересчета разницы на счет учета нераспределенной прибыли (непокрытого убытка).

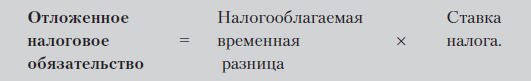

Отложенное налоговое обязательство признается в том отчетном периоде, когда возникают налогооблагаемые временные разницы, и рассчитывается по формуле:

Возникновение отложенного налогового обязательства отражается в бухгалтерском учете следующими записями: Д 68 «Расчеты по налогам и сборам» субсчет «Расчеты по налогу на прибыль»,

К 77 «Отложенные налоговые обязательства».

Аналитический учет отложенных налоговых обязательств ведется по видам активов и обязательств, в оценке которых возникла налогооблагаемая временная разница.

Уменьшение или полное погашение отложенных налоговых обязательств, происходящее в последующих отчетных периодах в счет начислений налога на прибыль, отражается следующей проводкой:

Д 77 «Отложенные налоговые обязательства»,

К 68 «Расчеты по налогам и сборам» субсчет «Расчеты по налогу на прибыль».

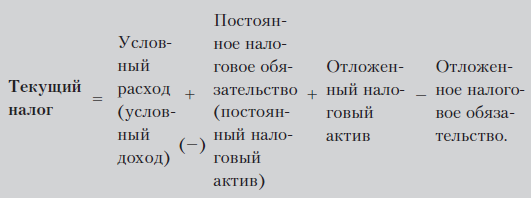

Текущий налог на прибыль – это налог на прибыль для целей налогообложения, определяемый исходя из величины условного расхода (условного дохода), скорректированной на суммы постоянного налогового обязательства (актива), увеличения или уменьшения отложенного налогового актива и отложенного налогового обязательства отчетного периода.

При отсутствии постоянных разниц, вычитаемых временных разниц и налогооблагаемых временных разниц, которые влекут за собой возникновение постоянных налоговых обязательств (активов), отложенных налоговых активов и отложенных налоговых обязательств, условный расход по налогу на прибыль будет равен текущему налогу на прибыль.

Текущий налог на прибыль (ТН) рассчитывается по формуле:

Способ определения величины текущего налога на прибыль закрепляется в учетной политике организации. Организация может использовать следующие способы определения величины текущего налога на прибыль:

♦ на основе данных, сформированных в бухгалтерском учете в соответствии с п. 20 и 21 Положения. При этом величина текущего налога на прибыль должна соответствовать сумме исчисленного налога на прибыль, отраженного в налоговой декларации по налогу на прибыль;

♦ на основе налоговой декларации по налогу на прибыль. При этом величина текущего налога на прибыль соответствует сумме исчисленного налога на прибыль, отраженного в налоговой декларации по налогу на прибыль.

12.2.12. Как раскрывается информации о расчетах по налогу на прибыль в бухгалтерской отчетности?

Постоянные налоговые обязательства (активы), отложенные налоговые активы, отложенные налоговые обязательства и текущий налог на прибыль отражаются в отчете о прибылях и убытках.

Задолженность либо переплата по текущему налогу на прибыль за каждый отчетный период отражаются в бухгалтерском балансе соответственно в качестве краткосрочного обязательства в размере неоплаченной суммы налога или дебиторской задолженности в размере переплаты и (или) излишне взысканной суммы налога.

Сумма доплаты (переплаты) налога на прибыль в связи с обнаружением ошибок (искажений) в предыдущие отчетные (налоговые) периоды, не влияющая на текущий налог на прибыль отчетного периода, отражается по отдельной статье отчета о прибылях и убытках (после статьи текущего налога на прибыль).

– Конец работы –

Эта тема принадлежит разделу:

Бухгалтерский финансовый учет

Бухгалтерский финансовый учет... Завтра экзамен...

Если Вам нужно дополнительный материал на эту тему, или Вы не нашли то, что искали, рекомендуем воспользоваться поиском по нашей базе работ: Изменение ставки налогообложения

Что будем делать с полученным материалом:

Если этот материал оказался полезным ля Вас, Вы можете сохранить его на свою страничку в социальных сетях:

| Твитнуть |

Хотите получать на электронную почту самые свежие новости?

Новости и инфо для студентов